FIPECO, le 10.03.2025

Les fiches de l’encyclopédie IV) Les prélèvements obligatoires

5) Les prélèvements obligatoires sur le travail

Les économistes distinguent souvent les prélèvements obligatoires sur la consommation et sur les deux « facteurs de production » que sont le travail et le capital.

Cette fiche commence par présenter le montant des prélèvements obligatoires sur le travail, dont la mesure présente quelques difficultés méthodologiques, en France et dans les autres pays européens. Elle précise ensuite quels sont les taux d’imposition des revenus du travail, en moyenne et selon le niveau de salaire.

Ces prélèvements majorent le coût du travail supporté par les entreprises, ce qui peut réduire leur « demande de travail », et amputent la rémunération nette perçue par les salariés, ce qui peut réduire leur « offre de travail ». Ces mécanismes économiques sont également exposés.

A) La mesure et le montant des prélèvements sur le travail

1) Les difficultés de mesure

Les prélèvements obligatoires sur le travail sont plus précisément des prélèvements sur les revenus du travail, ce qui implique, pour les mesurer, de préciser ce que sont les « revenus du travail » et quels prélèvements ils supportent. Plusieurs problèmes méthodologiques se posent plus particulièrement.

Les revenus des non-salariés ont un caractère mixte : ils rémunèrent leur travail, mais aussi les capitaux qu’ils ont investis dans leur entreprise individuelle. Il faut donc faire le partage entre ces deux sources de revenus et ne retenir que les prélèvements sur les revenus du travail, ce qui est en pratique difficile.

Les prélèvements sur les revenus des chômeurs et retraités peuvent être classés parmi les prélèvements sur le travail, les pensions de retraite et les indemnités de chômage étant considérés comme des « salaires différés », ou classés dans une catégorie ad-hoc de prélèvements.

Les revenus du travail et du capital sont conjointement soumis dans tous les pays à un impôt sur le revenu progressif et, du fait de cette progressivité, il est délicat de séparer le produit de cet impôt en deux parts correspondant aux revenus respectifs du travail et du capital.

Les impôts sur la valeur ajoutée, comme la « cotisation sur la valeur ajoutée des entreprises » en France, taxent à la fois la rémunération du travail et celle du capital et leur ventilation entre les deux facteurs de production est également difficile.

En France, et probablement dans d’autres pays, les entreprises doivent s’acquitter de diverses contributions assises sur la masse salariale qui ne sont pas classées dans les prélèvements obligatoires, notamment parce qu’elles sont supposées être la contrepartie d’un service, mais qui en partagent en fait certaines caractéristiques comme la contribution en faveur de la construction de logements pour les salariés (le « 1 % logement »), par exemple.

Malgré ces difficultés, la Commission européenne publie chaque année une estimation des prélèvements sur le travail, le capital et la consommation dans les pays européens selon une méthodologie harmonisée. Sa base de données sur les prélèvements obligatoires constitue la source des chiffres cités dans la suite de cette fiche.

Dans ses estimations, seuls les impôts et cotisations classés parmi les prélèvements obligatoires sont pris en compte. Les revenus des non-salariés sont considérés pour leur totalité comme des revenus du capital. Les pensions de retraite et indemnités de chômage sont considérés comme des salaires différés. L’impôt sur le revenu de chaque contribuable est ventilé, par les administrations nationales, entre des impôts sur les revenus du travail et du capital au prorata des parts respectives des revenus du travail et du capital dans son revenu global. La cotisation sur la valeur ajoutée des entreprises est considérée comme un impôt sur les revenus du capital.

2) Les prélèvements sur le travail en France et en Europe

Les prélèvements obligatoires sur le travail ont augmenté avec la crise de 2008-2009 puis dans la période de redressement des comptes publics de 2010 à 2013 pour se stabiliser ensuite et diminuer à partir de 2021, en France comme en moyenne dans la zone euro ou l’Union européenne. En France, la hausse a été plus importante au total de 2007 à 2014 et la stabilisation a été plus tardive. Une baisse importante a eu lieu en 2019 en raison notamment du remplacement du CICE (considéré comme une dépense publique par Eurostat comme tous les crédits d’impôt) par un allègement de cotisations patronales. En Allemagne, on observe une hausse régulière de 2012 à 2020 puis une diminution.

Source : Commission européenne, FIPECO.

En 2016, les prélèvements sur le travail représentaient 24,0 % du PIB en France, ce qui la situait au deuxième rang de l’Union européenne, derrière la Suède (25,6 %). Les moyennes étaient de 20,7 % pour la zone euro et 20,4 % pour l’Union européenne. Le taux allemand était de 21,5 %.

En 2023, ces prélèvements représentaient 22,7 % du PIB en France contre une moyenne de 20,5 % dans la zone euro et de 20,0 % dans l’Union européenne. La France est passée au quatrième rang de l’Union européenne, derrière le Danemark (23,7 %), la Suède (23,6 %) et l’Autriche (23,6 %). Le taux allemand était de 22,0 %.

Les écarts entre la France et les autres pays européens se sont donc réduits de 2016 à 2023.

Source : Commission européenne ; FIPECO

La France se distingue encore en 2023 par le poids des prélèvements dont les employeurs sont redevables (11,9 % du PIB) malgré les allègements de cotisations patronales qui ont remplacé le CICE : elle est restée au premier rang, comme en 2016, loin devant l’Allemagne (6,8 %) et les moyennes de la zone euro (8,2 %) et de l’Union européenne (7,9 %).

Les prélèvements sur le travail à la charge des employeurs en 2023 (% du PIB)

|

France

|

Allemagne

|

Italie

|

Espagne

|

Pays-Bas

|

|

11,9

|

6,8

|

9,3

|

9,4

|

5,1

|

|

Belgique

|

Zone euro

|

Suède

|

Pologne

|

Union européenne

|

|

7,7

|

8,2

|

11,6

|

5,3

|

7,9

|

Source : Commission européenne ; FIPECO

B) Les taux d’imposition

1) Le taux implicite de taxation du travail

Le « taux implicite de taxation du travail » est le rapport entre le produit des prélèvements obligatoires sur le travail et le montant des revenus du travail. Les revenus pris en compte sont « super bruts », c’est-à-dire avant toutes cotisations sociales (patronales comme salariales).

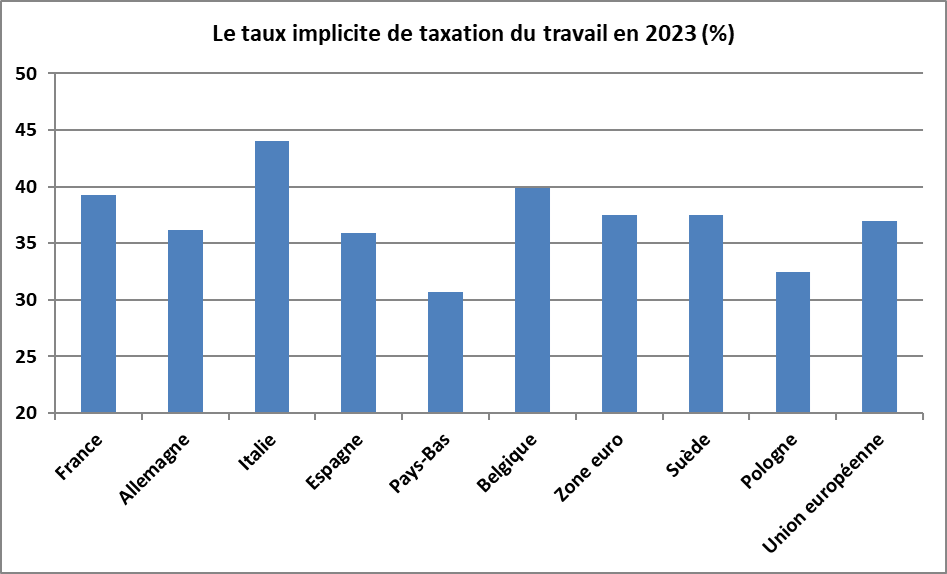

Le taux implicite de taxation du travail en France en 2023 (39,3 %) était supérieur aux moyennes de la zone euro (37,5 %) et de l’Union européenne (37,0 %) et à celui de l’Allemagne (36,2 %), mais il était inférieur à ceux de quatre pays dont l’Italie et la Belgique.

Source : Commission européenne ; FIPECO

2) Les coins sociaux et fiscaux selon les niveaux de salaires

Les appellations « coin fiscal », « coin social » et « coin socio-fiscal » désignent respectivement les taux des prélèvements fiscaux, sociaux et socio-fiscaux sur les revenus du travail. L’OCDE publie régulièrement son estimation de ces coins fiscaux et sociaux pour des cas types de salariés avec des salaires et des situations de famille différentes. Les prestations familiales sont déduites du coin socio-fiscal par souci de comparabilité car elles prennent dans certains pays la forme de dépenses fiscales.

Le coin socio-fiscal sur un célibataire sans enfant rémunéré au salaire moyen est en France parmi les plus élevés ; il est dépassé par ceux de l’Allemagne et, surtout, de la Belgique. La place de la France dans la hiérarchie de ces pays est à peu près la même pour des rémunérations correspondant à 67 %, 100 % et 167 % du salaire moyen.

Dans tous ces pays, le coin socio-fiscal est « progressif » (il augmente avec le niveau du salaire, du moins jusqu’à 167 % du salaire moyen). Cette progressivité résulte, en France, des allégements de cotisations sociales sur les bas salaires et de l’impôt sur le revenu.

La France se caractérise par une part des cotisations sociales des employeurs dans le coin socio-fiscal qui est plus élevée que dans les autres pays de l’OCDE.

Le coin socio-fiscal (en % du salaire super brut) en 2023

|

|

67 % du salaire moyen

|

Salaire moyen

|

167 % du salaire moyen

|

|

France

|

40,4

|

46,8

|

53,3

|

|

Allemagne

|

43,7

|

47,9

|

49,2

|

|

Royaume-Uni

|

26,8

|

31,3

|

38,3

|

|

Italie

|

38,4

|

45,1

|

53,8

|

|

Espagne

|

36,0

|

40,2

|

44,7

|

|

Pays-Bas

|

27,2

|

35,1

|

41,0

|

|

Belgique

|

46,1

|

52,7

|

58,9

|

|

Suède

|

39,7

|

42,1

|

49,3

|

|

Etats-Unis

|

27,5

|

29,9

|

34,3

|

Source: « Taxing wages », OCDE, 2024 ; FIPECO. Cas-type d’un célibataire sans enfant.

La comparaison des taux d’imposition des revenus du travail et du capital fait l’objet de débats récurrents en France comme dans d’autres pays. Pour les éclairer, l’OCDE a publié en 2023 une étude présentant les taux moyens de taxation de ces revenus en 2021 pour des cas types de célibataires sans enfant dont les revenus sont constitués uniquement soit de salaires soit de dividendes et s’élèvent à 1 fois, 3 fois, 5 fois ou 20 fois le salaire moyen. Ces taux de taxation tiennent compte de l’ensemble des impôts et cotisations sociales payés par les entreprises et les personnes physiques concernées sur les salaires et les dividendes.

S’agissant des salaires, le taux moyen de taxation des salaires est en France de 44 % pour une fois le salaire moyen (3 200 € bruts par mois), de 55 % pour trois fois celui-ci, de 59 % pour cinq fois celui-ci et de 64 % pour vingt fois celui-ci. Les prélèvements sont donc progressifs pour les salaires jusqu’à au moins 20 fois le salaire moyen.

S’agissant des très hauts revenus, la France est au deuxième rang de l’OCDE pour la taxation des salaires des personnes gagnant 20 fois le salaire moyen, avec un taux de 64 %, derrière la Belgique (67 %) et devant la Finlande et la Slovénie (63 %). Le taux allemand est de 47 %.

C) Les effets économiques

Les prélèvements obligatoires sur le travail introduisent un « coin » entre le coût du travail supporté par les entreprises et la rémunération nette perçue par les salariés. Comme le montre la fiche sur « l’incidence fiscale », un tel coin entraîne une diminution de l’emploi salarié ou des heures travaillées, une hausse du coût pour les entreprises et une baisse de la rémunération nette des salariés.

L’ampleur de ces effets et le partage du coût de ces prélèvements entre les entreprises et les salariés dépend peu, en théorie, du redevable en droit de ces impôts et cotisations. En particulier, la répartition entre cotisations sociales salariales et patronales a peu d’importance. Ce résultat ne vaut cependant qu’à long terme et en l’absence de règlementations comme l’existence d’un salaire minimum. Du fait de celui-ci, les hausses de cotisations patronales au niveau du SMIC entraînent une augmentation du coût du travail pour les entreprises tandis que les hausses des cotisations salariales entraînent une diminution des salaires nets.

Une baisse du salaire net peut inciter à travailler plus pour garder le même niveau de rémunération ou inciter à travailler moins parce que l’utilité du travail est moindre. Les études empiriques concluent généralement à un impact peu significatif sur l’emploi ou les heures travaillés des hausses du coin socio-fiscal sur l’offre de travail, sauf pour certaines catégories de la population : les femmes, qui tendent plus souvent à réduire leur participation au marché du travail ; certains professionnels, qui se retirent plus facilement du marché du travail légal pour se consacrer à des travaux non déclarés ; certains chômeurs, qui peuvent préférer se contenter de leurs indemnités.

Les études empiriques mettent en évidence un impact plus significatif de la hausse du coin socio-fiscal sur la demande d’emplois par les entreprises, plus particulièrement si cette hausse porte sur les bas salaires.

En effet, la rémunération du capital étant assez largement fixée par référence aux taux d’intérêt qui eux-mêmes dépendent largement de la situation des marchés financiers internationaux, une augmentation du coût du travail pour les entreprises est le plus souvent, et tout au moins à moyen terme, répercutée dans leurs prix de vente. Il en résulte une dégradation de leur compétitivité par rapport à leurs concurrents étrangers et, en conséquence, des pertes de parts de marché. La consommation nationale tend elle-même à diminuer sous l’effet de la hausse des prix. Les effets sont plus importants si les cotisations sont prélevées sur les bas salaires car le SMIC empêche tout ajustement des salaires bruts.

Le modèle Mésange construit par l’Insee et la direction générale du trésor permet de quantifier ces effets sur l’emploi dans l’économie française. Il apparaît que, en pratique et en dépit de leur équivalence théorique à long terme, l’impact d’une hausse des cotisations patronales, non ciblée sur les bas salaires, est significativement plus fort, tout au moins à l’horizon de 1 à 5 ans, que celui d’une augmentation des cotisations salariales ou de l’impôt sur le revenu.

Les effets sur l’emploi salarié marchand d’une hausse des prélèvements sur le travail d’un montant de 1 point de PIB

|

|

Effet à 1 an

|

Effet à 5 ans

|

|

Cotisations sociales employeurs

|

- 80 000

|

- 320 000

|

|

Cotisations sociales salariales

|

- 30 000

|

- 260 000

|

|

Impôt sur le revenu

|

- 20 000

|

- 180 000

|

Source : « le modèle macro-économétrique Mésange : réestimations et nouveautés », document de travail, Insee, 2017 ; FIPECO.