FIPECO, le 30.06.2025

Les fiches de l’encyclopédie IV) Les prélèvements obligatoires

18) Les taxes sur les carburants

PDF à lire et imprimer

Les carburants sont soumis à « la fraction de l’accise sur les énergies » perçue sur les produits énergétiques autres que les gaz naturels et les charbons, ici appelé « accise sur les carburants », qui a remplacé en 2022 la « taxe intérieure de consommation des produits énergétiques » (TICPE) qui avait elle-même remplacé en 2011 la « taxe intérieure de consommation des produits pétroliers » (TIPP), elle-même ayant succédé à la « taxe intérieure pétrolière » créée en 1928. L’appellation TICPE est parfois gardée dans cette fiche à la place d’accise sur les carburants.

Cette fiche présente les principales caractéristiques juridiques de cette accise sur les carburants, ses enjeux budgétaires, des éléments sur les contraintes et les comparaisons internationales ainsi que des indications sur son impact économique et social.

A) Les principales caractéristiques juridiques

L’accise sur les carburants est un « droit d’accise », comme les taxes sur les alcools et les tabacs, c’est-à-dire un impôt indirect sur la vente d’un produit particulier qui est exprimé en euros par quantité de produit vendue[1].

Elle s’applique aux produits pétroliers et assimilés (comme les biocarburants) qui sont utilisés comme carburants ou comme combustibles en vue du chauffage. Il existe par ailleurs des fractions d’accise sur la consommation de gaz naturel, sur la consommation de charbon ainsi que sur la consommation d’électricité, cette dernière ayant remplacé la taxe sur la consommation finale d’électricité (TCFE).

L’accise sur les carburants est exigible au moment de l’importation ou de la « mise à la consommation » des produits, en pratique à la sortie des dépôts pétroliers ou des raffineries. Les services de la direction générale des finances publiques la collectent par décades auprès des raffineurs ou importateurs, qui la répercutent sur les distributeurs et ceux-ci sur les consommateurs. L’accise sur les carburants est elle-même soumise à la TVA au taux normal de 20 %.

Les taux de l’accise par produits sont votés par le Parlement et les conseils régionaux peuvent les majorer dans la limite de 0,73 centime par litre de supercarburant et 1,35 centime par litre de gazole (ces limites sont un peu plus élevées en Ile-de-France). En 2025, toutes les régions ont adopté la majoration maximale sauf la Corse.

Hors majorations régionales, les taux de l’accise en 2025 sont de 59,40 centimes par litre pour le gazole et 68,29 centimes pour l’essence sans plomb SP95-E5.

Le 27 juin 2025, l’accise sur les carburants (hors TVA) comptait pour 37 % du prix à la pompe du gazole (1,64 € / litre) et 39 % de celui du SP95 (1,70 € / litre) selon l’union française des industries pétrolières.

Source : Union française des industries pétrolières ; FIPECO.

Depuis 2014, les différentes accises incluent une « composante carbone » en euros par tonne de CO² émise du fait de la combustion de ces combustibles. Elle a atteint 44,6 € par tonne de CO² en 2018 (soit environ 12 centimes par litre de gazole et 10 centimes par litre d’essence sans plomb[2]). L’augmentation de cette composante explique la hausse du taux de la TICPE sur le SP95-E5 de 2013 à 2018 (+ 13 %). La hausse du taux de la TICPE sur le gazole (+ 39 %) tient à la montée en charge de la composante carbone mais aussi à son alignement progressif sur le taux d’imposition de l’essence sans plomb.

La loi de finances pour 2018 a programmé une augmentation progressive de cette composante carbone jusqu’à un niveau de 86,20 € par tonne de CO² en 2022, ce qui aurait conduit la TICPE à 78,23 c€ par litre de gazole et 77,80 c€ par litre de SP95-E5. Toutefois, à la suite du mouvement des « gilets jaunes », la loi de finances pour 2019 a annulé les hausses prévues pour les années 2019 à 2022.

Plusieurs branches professionnelles bénéficient d’une exonération, de taux réduits ou de remboursements, partiels ou totaux, de TICPE : agriculture, transports aériens et fluviaux, taxis, transports publics collectifs de voyageurs, transport routier de marchandises pour les véhicules de plus de 7,5 tonnes… La Corse et les départements d’outre-mer bénéficient d’un régime plus avantageux.

B) Le rendement budgétaire

En comptabilité nationale, le produit de la TICPE s’est élevé à 30,2 Md€, soit 1,0 % du PIB, en 2024, après 30,3 Md€ en 2023 et 31,8 Md€ en 2019.

En comptabilité budgétaire, l’Etat a reçu 16,0 Md€ en 2024, les collectivités locales ont reçu 12,2 Md€ l’agence de financement des infrastructures de transport de France (AFITF) a reçu 2,0 Md€. Les collectivités locales reçoivent non seulement la part de la TICPE dont le taux est modulable par les régions mais aussi une fraction importante de la part de la TICPE dont le taux est national.

Les dépenses fiscales (coût des exonérations, taux réduits et remboursements) se sont élevées à 5,7 Md€ en 2024 (mais l’exonération du kérosène consommé par l’aviation commerciale ne figure pas sur la liste officielle des dépenses fiscales).

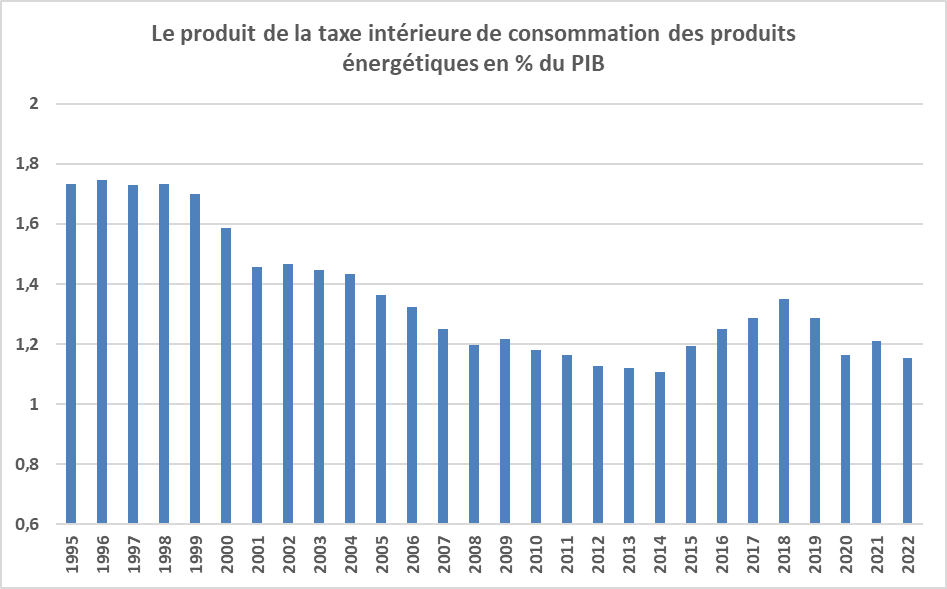

Le produit de la TICPE (TIPP avant 2011) est resté quasiment constant de 1998 (23,4 Md€) à 2014 (23,8 Md€ en 2014). Rapporté au PIB, il a donc nettement diminué (de 1,8 à 1,1 %).

En effet, de 1998 à 2014, la hausse des tarifs de la TICPE (+ 17 % pour le gazole et + 7 % pour l’essence sans plomb) a été nettement inférieure à l’inflation (+ 26 %) ; la consommation de gazole, moins taxé, a augmenté en volume de 34 %, soit un peu plus que le PIB (27 %), mais celle de supercarburant a diminué de 51 % ; les dépenses fiscales relatives à la TICPE sont passées de 2,3 Md€ à 3,6 Md€.

La création puis la montée en puissance de la composante carbone ainsi que le rattrapage du tarif appliqué à l’essence par celui appliqué au gazole ont ensuite fait remonter le poids de la TICPE jusqu’à 1,35 % du PIB en 2018. La baisse de la consommation due à la crise l’a ramené à 1,0 % du PIB en 2024.

Source : Insee ; recettes de TIPP avant 2011 et TICPE de 2012 à 2022.

C) Les contraintes et les comparaisons internationales

Les taxes sur l’énergie font l’objet d’une harmonisation européenne à travers une directive de 2003 modifiée par une directive de 2020 sur le régime général des accises. Elle précise notamment leur champ d’application, fixe des taux minimaux et détermine les conditions dans lesquelles certains secteurs, certaines zones géographiques ou certaines formes d’énergie peuvent ou doivent bénéficier d’exonérations, de taux réduits ou de remboursements.

Les taux minimaux de taxation des carburants sont de 35,9 c€/l pour l’essence sans plomb et 33,0 c€/l pour le gazole.

Le tableau suivant fait apparaitre le poids des taxes sur les carburants (hors TVA) en euros par hecto litre dans les principaux pays de l’Union européenne comparables à la France en juin 2025.

Les accises sur les carburants (hors TVA) en juin 2025 en euros par hectolitre

|

|

France

|

Allemagne

|

Pologne

|

Italie

|

Espagne

|

Pays-Bas

|

Belgique

|

Suède

|

|

Essence

|

69

|

65

|

43

|

71

|

47

|

79

|

60

|

46

|

|

Gazole

|

61

|

47

|

40

|

63

|

38

|

52

|

60

|

39

|

Source : commission européenne ; FIPECO

Ces taux sont plus forts en France que dans ces pays, à l’exception de l’Italie (pour essence et gazole) et des Pays-Bas (essence). Ils sont particulièrement faibles en Espagne, en Suède et en Pologne. Dans tous les pays, sauf la Belgique, le gazole est moins taxé.

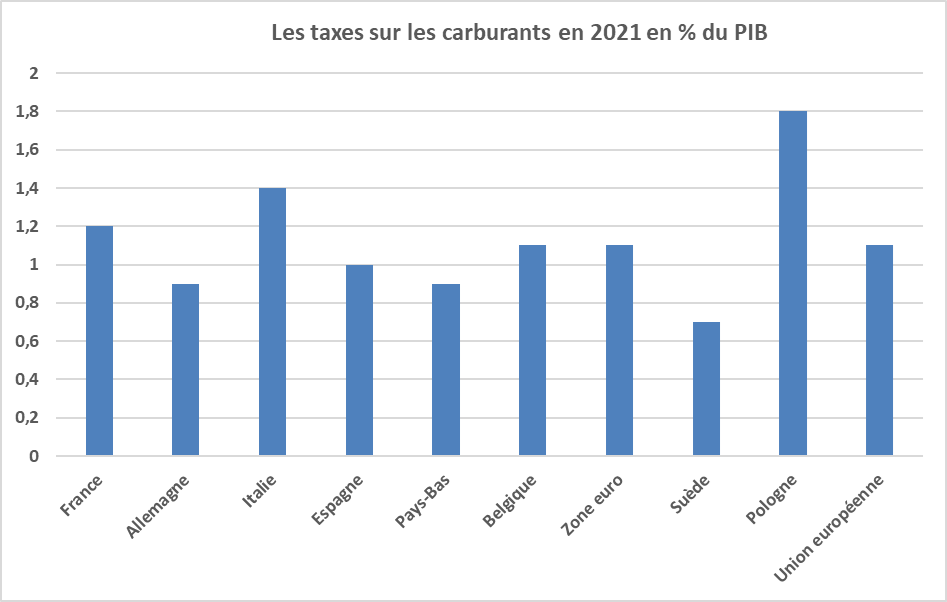

En pourcentage du PIB, les taxes sur les carburants ont un poids supérieur en France (1,1 % du PIB en 2023) à la moyenne des pays de l’Union européenne ou de la zone euro (0,9 %). Le poids des taxes sur les carburants est nettement supérieur à la moyenne en Pologne, malgré un tarif faible en euros et du fait d’un PIB lui-même relativement faible, et nettement inférieur en Suède.

Source Eurostat ; FIPECO

D) L’impact économique et social

La consommation des carburants est sensible à leur prix et donc au niveau des taxes. Un article publié en 2011 dans la revue économie et statistique montre ainsi que l’analyse économétrique de cette consommation conduit à une élasticité prix de court terme de 0,25/0,35, plus forte pour les ménages modestes, et à une élasticité prix de long terme de 0,6/0,7. Cette élasticité de long terme est plus élevée pour les ménages modestes et les ménages urbains. Les auteurs en concluent que les capacités d’adaptation sont fortes à moyen terme pour toutes les sous-populations considérées.

Dans un document de travail de l’Insee de juillet 2023, les auteurs mettent en évidence, avec des données bancaires à haute fréquence et une méthode nouvelle, que l’élasticité prix à court terme de la consommation est comprise entre 0,2 et 0,4. Elle varie sensiblement avec la consommation de carburant mais assez peu avec le revenu et le type d’habitat.

La dieselisation continue du parc automobile français jusqu’à ces dernières années illustre également la sensibilité des comportements des ménages à un écart de taxation, et donc de prix, en l’espèce favorable aux moteurs diesel.

Comme pour les autres impôts sur la consommation, le rapport du montant des taxes sur les produits énergétiques au revenu par unité de consommation des ménages est décroissant en fonction du revenu, ce qui confère un caractère dégressif à ces prélèvements, notamment parce que le taux d’épargne augmente avec le revenu.

Une étude publiée en février 2019 par Terra Nova montre ainsi que la composante carbone des taxes de consommation des produits énergétiques pèse plus fortement sur les ménages modestes. Son impact dépend aussi beaucoup des conditions de logement (mode de chauffage) et de transport entre le domicile et le lieu de travail.

[1] En conséquence, contrairement à la TVA, les accises n’amplifient pas les variations des prix hors taxes.

[2] Le gazole contient 0,002651 tonne de CO² par litre, soit une composante carbone de 11,8 c€/l ; le SP95-E5 contient 0,002287 tonne de CO² par litre, soit une composante carbone de 10,2 c€/l.