29/03/2017

Faut-il supprimer la taxe d'habitation pour 80 % des ménages ?

François ECALLE

PDF à lire et imprimer

Emmanuel Macron propose que « dès 2020, 4 français sur 5 ne paieront plus la taxe d’habitation et l’Etat remboursera entièrement auprès des communes leur manque à gagner, à l’euro près, en préservant leur autonomie fiscale ». Il envisage d’y consacrer 10 Md€ par an.

La taxe d’habitation est assise sur des valeurs cadastrales établies par l’administration qui sont totalement déconnectées des valeurs de marché. Elle est devenue un hybride très complexe et injuste d’impôt foncier, d’impôt sur le revenu et de loterie nationale.

La révision des valeurs cadastrales est indispensable, mais pas comme l’envisage l’administration. Il faudrait les aligner progressivement sur les loyers ou les prix des transactions au fur et à mesure des changements de locataire ou de propriétaire.

Il n’est pas certain qu’Emmanuel Macron engage une révision des valeurs cadastrales, la réforme qu’il propose conduisant à résoudre les problèmes posés par la taxe d’habitation pour 80 % des ménages en les en exonérant.

La situation des autres ménages sera aggravée car les communes et leurs groupements seront incités à relever le taux de la taxe d’habitation. En outre, les contribuables qui franchiront le seuil de revenu au-delà duquel il n’y aura plus d’exonération subiront un choc fiscal, sauf si un complexe dispositif de lissage de ce choc est mis en place.

Surtout, plus de la moitié des Français, les propriétaires de leur logement, continueront à être soumis à une taxe foncière assise sur les mêmes valeurs cadastrales obsolètes, dont les perspectives de révision s’éloigneront. Pour les plus riches, elle coexistera avec un ISF dont l’assiette sera limitée à l’immobilier et qui sera donc assis sur les mêmes biens mais selon des modalités différentes.

Le coût de cette réforme devra être précisé et pourrait être supérieur à 10 Md€ par an. Il est souhaitable que la compensation versée par l’Etat aux communes et à leurs groupements l’année de la réforme soit ensuite gelée, ce qui aurait le mérite de les contraindre à limiter la hausse de leurs dépenses. La compensation de l’Etat devra être financée par des économies ou par une hausse d’autres impôts.

Cette incitation à la maîtrise des dépenses locales, si la compensation est gelée, est le principal intérêt de cette réforme, car il n’est pas du tout sûr que la situation conjoncturelle de 2018 à 2020 nécessite d’améliorer le pouvoir d’achat des ménages en aggravant le déficit public. En outre, si l'objectif est d’améliorer le pouvoir d'achat des Français, d’autres mesures sont préférables car plus efficaces.

A) Un mélange complexe et injuste d’impôt foncier, d’impôt sur le revenu et de loterie nationale

L’administration détermine pour chaque logement une « surface pondérée totale » dont les coefficients de pondération et de majoration, selon la situation géographique et les éléments de confort par exemple, sont nombreux et complexes. Cette surface pondérée est ensuite multipliée par un « tarif au mètre carré » en fonction de l’état du logement (il y en a huit, de « somptueux » à « délabré »), ce qui permet d’obtenir la « valeur locative cadastrale ». Le tarif au mètre carré correspond à la valeur locative des logements qui étaient dans cet état dans la commune concernée en 1970, dernière année de révision systématique de ces bases, multipliée par les « coefficients de revalorisation des bases » votés chaque année par le Parlement de 1970 à 2017. Un seul coefficient est voté chaque année et s’applique à tous les logements sur tout le territoire.

La valeur locative cadastrale résulte donc d’une classification et de prix datant de 1970 qui sont devenus parfois totalement obsolètes. Par rapport à la valeur de marché, elle peut être très fortement sur ou sous-évaluée suivant, par exemple, que les prix du foncier ont plus ou moins augmenté dans la zone concernée par rapport au coefficient de revalorisation national.

Les caractéristiques des biens dans les fichiers de l’administration sont modifiées si des changements de consistance donnent lieu à un permis de construire, en théorie mais pas toujours en pratique. Elles le sont parfois également sur la base de questionnaires envoyés aux propriétaires dans le cadre de rares « vérifications sélectives de locaux ». Elles ne sont pas vraiment contrôlées, l’administration ne pouvant pas pénétrer dans les locaux sans autorisation du propriétaire[1]. La valeur locative repose donc souvent sur des caractéristiques déclaratives et anciennes qui peuvent n’avoir plus aucun rapport avec la réalité.

La taxe d’habitation (TH) est due pour une année donnée par les occupants au 1er janvier de tous les locaux meublés affectés à l’habitation, qu’ils en soient propriétaires ou locataires. Elle est calculée par les services fiscaux en appliquant le taux voté par la commune ou l’intercommunalité à la « valeur locative nette ». Celle-ci est égale à la valeur locative cadastrale diminuée du fait de divers abattements décidés par l’Etat ou la collectivité locale. Les principaux abattements correspondent, pour la résidence principale, aux charges de famille (nombre d’enfants notamment) ou sont accordés à des personnes handicapées.

Dans son rapport public annuel de 2009, la Cour des comptes a souligné que ces bases cadastrales sont « obsolètes et inéquitables » et qu’elles sont déterminées à l’issue d’une procédure « complexe et opaque ». Ce constat reste d’actualité en 2017, rien n’ayant changé depuis le rapport de la Cour. Les impôts fonciers locaux sont incompréhensibles et injustes. Ils peuvent peser très lourdement sur des ménages dont le logement est fortement surévalué par l’administration fiscale.

De nombreuses dispositions ont été créées pour que les ménages modestes ne supportent pas un prélèvement incompatible avec leur revenu. Elles permettent notamment d’exonérer de TH certains foyers dont le revenu fiscal de référence est faible (inférieur à 10 700 € pour un célibataire). Par ailleurs, la TH est plafonnée, après abattements pour charges de famille, à 3,44 % du revenu de l’année précédente, pour les ménages dont le revenu est au-dessous d’un autre revenu fiscal de référence (25 200 € pour une personne seule).

Une légère hausse du revenu fiscal de référence peut conduire à passer au-dessus du seuil d’exonération ou de plafonnement et à devoir s’acquitter d’une TH relativement importante. Pour éviter ces effets de seuil, la loi de finances initiale pour 2016 a instauré un dispositif de lissage de la première imposition à la taxe d’habitation.

Au total, selon un rapport du Conseil des prélèvements obligatoires de 2011, les ménages appartenant au premier décile de revenus ne payent pratiquement aucune TH. Celle-ci est ensuite « progressive » jusqu’au quatrième décile (le rapport entre la TH et le revenu croît avec le revenu), puis proportionnelle jusqu’au sixième décile et enfin « dégressive » au sommet de la distribution des revenus (le rapport entre la TH et le revenu est décroissant).

Les taux de la taxe d’habitation sont fixés par les communes ou leurs groupements et sont très variables d’un endroit à l’autre, selon les besoins et les choix des collectivités en matière de dépenses publiques et de fiscalité. La disparité des taux de TH selon les collectivités n’est donc pas particulièrement critiquable dans la mesure où elle résulte de ces besoins et choix.

B) Une réforme des valeurs cadastrales nécessaire et toujours reportée

En 1990, à l’issue d’un travail approfondi qui avait duré deux ans en application d’une disposition législative, l’administration avait procédé à une révision systématique des valeurs cadastrales sur l’ensemble du territoire. Ces nouvelles bases n’ont cependant pas été adoptées car le rapport présenté au Parlement a montré qu’elles entraîneraient, à rendement inchangé des impôts locaux, des transferts très importants entre les contribuables (également entre les collectivités locales mais celles-ci peuvent les compenser par des variations de taux). Il y a eu des velléités de réforme dans les années 1990 à 2013 mais elles n’ont pas plus prospéré.

La loi de finances rectificative du 29 décembre 2013 a prévu une nouvelle révision des valeurs cadastrales des logements sur la base d’un tarif au mètre carré dépendant de leur secteur géographique et de leurs caractéristiques. Dans cinq départements, les propriétaires bailleurs (mais pas les propriétaires occupants) devaient déclarer les caractéristiques de leurs biens (77 % l’ont fait) et, sur cette base, la direction générale des finances publiques (DGFIP) devait évaluer l’impact de la révision et en faire rapport au Parlement en septembre 2015.

Ce rapport, remis en février 2017, analyse l’impact de la révision envisagée sur la seule taxe foncière. Il précise en effet que ce serait plus difficile pour la TH compte-tenu de ses caractéristiques, notamment la prise en compte des revenus des ménages. Il apparait que la sectorisation géographique des logements est fragile et que la classification se ramène à distinguer des tranches de surface pour les maisons et appartements des secteurs privé et social sans prise en compte de l’entretien des locaux.

Ce rapport montre que les transferts entre propriétaires pourraient être considérables. Les maisons de 65 à 74 m² du parc privé pourraient voir leur taxe foncière majorée de 26 % en moyenne et les appartements de 80 à 89 m² la voir minorée de 16 %. Il y a fort à parier que cette réforme n’aura pas lieu ou qu’elle nécessitera des modalités d’accompagnent et de transition qui rendront les impôts fonciers locaux encore plus incompréhensibles qu’aujourd’hui.

En outre, à supposer même que ces nouvelles valeurs cadastrales soient mises en œuvre, il est probable qu’elles seront ensuite actualisées forfaitairement, comme aujourd’hui, ou en utilisant des coefficients de revalorisation par grandes catégories de biens ou zones géographiques qui ne reflèteront pas mieux l’hétérogénéité des évolutions des prix de marché.

Plutôt que d’essayer vainement d’appliquer systématiquement des valeurs cadastrales établies sur la base de critères administratifs qui ne reflèteront jamais la réalité du marché immobilier, il faudrait admettre que la seule valeur observable et incontestable est celle retenue par les parties dans un contrat de bail ou de vente.

Les impôts fonciers dus sur un bien immobilier devraient être assis sur le loyer effectivement payé ou sur le prix enregistré à l’occasion de la dernière mutation à titre onéreux. Le passage des anciennes aux nouvelles bases pourrait se faire progressivement à l’occasion des changements de propriétaire ou de locataire.

Cette proposition de réforme est présentée en détail dans une note d’analyse de ce site.

C) Une situation aggravée pour de nombreux ménages

Emmanuel Macron ne propose pas une révision des valeurs cadastrales, mais une réforme qui conduirait à résoudre le problème pour 80 % des ménages en les exonérant de taxe d’habitation. Il ne renonce pas explicitement à la révision des valeurs cadastrales mais sa perspective risque de s’éloigner encore plus car le problème ne concernera plus les « locataires modestes » mais seulement les « locataires aisés » et les « propriétaires ».

Pour les autres redevables de la TH, la situation sera aggravée car beaucoup de communes et groupements seront incités à en relever fortement le taux puisqu’elle touchera seulement 20 % des électeurs (cf. plus loin). Les collectivités locales y seront d’autant plus incitées que le produit de chaque hausse d’un point du taux de TH leur rapportera beaucoup moins.

En outre, les contribuables qui franchiront le seuil de revenu au-delà duquel il n’y aura plus d’exonération pourront subir un violent choc fiscal. Se trouvant à la limite du dernier quintile de revenu, ils habitent en général des logements pour lesquels la TH est plutôt élevée. Un dispositif de lissage de ce choc sera sans doute mis en place, mais il sera inévitablement complexe, comme ceux qui existent déjà.

Surtout, les propriétaires de leur logement continueront à être soumis à une taxe foncière assise sur les mêmes valeurs cadastrales obsolètes. Il convient de rappeler à cet égard que 58 % des ménages sont propriétaires de leur résidence principale.

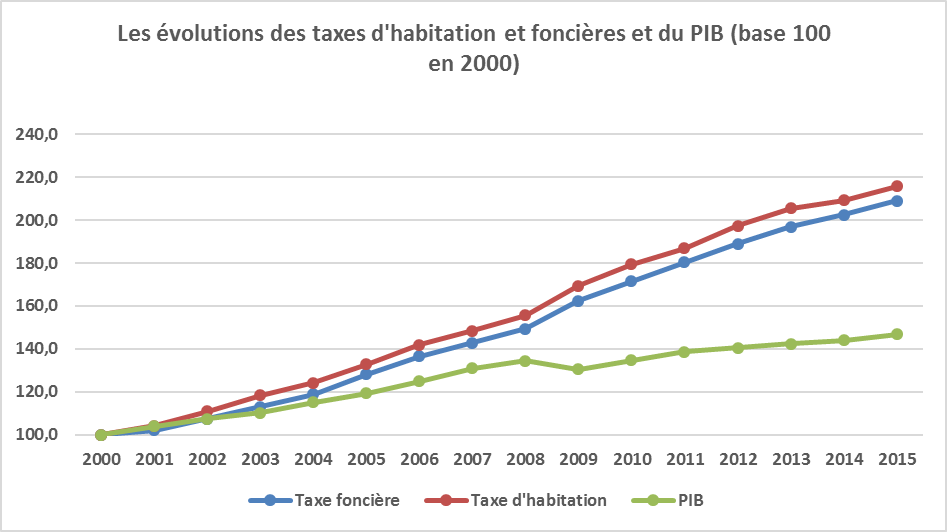

Le taux de la taxe foncière sera le dernier grand levier à la disposition des collectivités locales pour accroître leurs ressources. Elles l’ont beaucoup mobilisé au cours des 15 dernières années, quasiment comme pour la taxe d’habitation, et le mobiliseront certainement encore plus.

E. Macron propose par ailleurs de limiter l’assiette de l’ISF à l’immobilier, ce qui se traduirait, pour les ménages les plus fortunés, par la coexistence de deux impôts, la taxe foncière et l’ISF, assis sur les mêmes biens mais estimés selon des modalités très différentes. La taxe foncière, comme la taxe d’habitation, est assise sur les valeurs cadastrales estimées par l’administration alors que l’ISF est assis sur des valeurs vénales estimées par les contribuables eux-mêmes. Ces valeurs vénales doivent être proches des valeurs de marché, dont les valeurs cadastrales sont déconnectées (cf. le commentaire des propositions des candidats à l’élection présidentielle relatives à l’ISF).

Source : Insee ; taxe d’habitation et taxe foncière (bâti) payées par les ménages ; FIPECO.

D) Un impact sur les collectivités locales qui dépendra des modalités de compensation de leurs pertes de recettes

Selon le dernier rapport de l’observatoire des finances locales, la TH rapporte 21,7 Md€ aux collectivités locales en 2015 auxquels s’ajoutent une dotation forfaitaire de l’Etat (1,4 Md€) correspondant en principe au coût de l’exonération accordée aux contribuables les plus modestes. Sur les 21,7 Md€ reçus par les communes et leurs groupements, 3,8 Md€ ne sont pas payés par les ménages mais par l’Etat à travers les dégrèvements qu’il leur accorde, notamment au titre du plafonnement de la TH en fonction de leur revenu. La TH payée par les ménages s’élève donc à 17,9 Md€ en 2015. Comme le notait un rapport d’information du Sénat de 2003, la taxe d’habitation n’est plus un vrai impôt local, un grand nombre de contribuables ne payant pas ou ne payant que partiellement cet impôt.

Le « portrait social » de 2016 de l’Insee répartit les ménages par quintile de niveau de vie (revenu du ménage divisé par un indicateur de sa taille) et indique pour chaque quintile le niveau de vie avant redistribution par les prélèvements obligatoires et les prestations sociales ainsi que les montants moyens payés et reçus au titre de ces prélèvements et prestations. Il en ressort que les 20 % de ménages les plus aisés acquittent 6,4 Md€ de TH. Le montant payé par les autres ménages, qui correspond à la perte pour les communes, est donc de 11,5 Md€.

Le coût de la réforme pourrait donc être supérieur à 10 Md€ mais le calcul précédent n’intègre sans doute pas tous ses paramètres, encore peu détaillés, par exemple le traitement des résidences secondaires[2].

En application de l’article 72-2 de la Constitution, qui pose un « principe d’autonomie financière des collectivités territoriales », et d’une loi organique de 2004 qui en précise les conditions, les recettes fiscales des communes et de leurs groupements et leurs « autres ressources propres » (redevances pour services rendus…) doivent être supérieures à 61 % de leurs recettes totales. Si la mesure prend bien la forme d’une « exonération », et non d’un « dégrèvement » attribué par l’Etat aux contribuables et laissant inchangées les recettes des communes, la perte de 11,5 Md€ de recettes fiscales abaisserait le taux effectif de ressources propres à environ 57 % et devrait donc être compensée par de nouvelles recettes fiscales.

L’Etat pourra toutefois en fixer lui-même le taux, comme pour la contribution sur la valeur ajoutée des entreprises, ou le plafonner, comme pour les droits de mutation à titre onéreux. Il devra donc augmenter le taux d’un impôt local qu’il fixe ou plafonne ou attribuer une fraction d’un impôt d’Etat pour un montant de 11,5 Md€ l’année de la réforme. Il devra ensuite choisir entre les options suivantes pour les années ultérieures en ajustant en conséquence le taux ou la fraction de l’impôt compensateur : soit le montant de cette compensation est gelé en euros ; soit il évolue comme l’assiette de cet impôt compensateur ; soit il évolue comme les bases de la TH (option la plus souvent choisie dans le passé et apparemment retenue par E. Macron) ; soit il évolue comme les recettes que les collectivités locales auraient perçues en l’absence de réforme (recettes qui évoluent sous l’effet de la croissance des bases et des taux).

La première option est préférable au regard de la situation des finances publiques. Les dépenses des collectivités locales étant assez largement déterminées par leurs ressources (cf. note d’analyse), elle les inciterait à réaliser des économies, qui restent nécessaires et certainement possibles sans un effort démesuré. La dernière doit être écartée car les collectivités locales seraient alors fortement incitées à relever le taux de la TH en la faisant payer par l’Etat à la place de 80 % des ménages.

En tout état de cause, les communes seront incitées à relever le taux de la TH, plus ou moins selon l’option retenue pour faire évoluer le montant de la compensation, parce qu’elle concernera seulement 20 % des électeurs. Le projet apparemment avancé dans l’entourage du candidat de faire payer par tous les ménages les hausses des taux qui seront décidées par les communes après la réforme serait très difficile à mettre en œuvre car il s’agirait souvent de prélever quelques euros sur les ménages[3]. La taxe foncière sera le dernier grand impôt local dont elles maîtriseront le taux et elles seront donc aussi incitées à relever ce taux.

E) Une aggravation du déficit public sans doute peu opportune en 2020 et qui pourrait, si nécessaire, prendre d’autres formes

Il n’y a pas de raisons particulières de penser que la situation conjoncturelle de la France en 2020 sera dégradée au point de rendre nécessaire un soutien du pouvoir d’achat des ménages par une mesure de politique budgétaire se traduisant, toutes choses égales par ailleurs, par une aggravation du déficit structurel[4]. Il est plutôt probable que les comptes publics seront encore assez loin de l’équilibre structurel et que les efforts de redressement devront être poursuivis.

A supposer qu’une mesure budgétaire de soutien du pouvoir d’achat soit nécessaire, elle pourrait prendre bien d’autres formes que l’exonération de TH pour 80 % des ménages. Elle devrait d’abord être seulement temporaire et non permanente.

Si une mesure structurelle devait néanmoins être prise, il serait souhaitable d’inciter plus fortement les travailleurs les plus pauvres à reprendre une activité alors que le revenu supplémentaire tiré de cette activité est souvent faible par rapport aux minima sociaux. Le RSA activité et la prime pour l’emploi et désormais la prime d’activité qui les remplace ont été conçus pour réduire ces effets de « trappes à pauvreté » ou « trappes à chômage », mais leur montant a toujours été limité par les contraintes budgétaires. S’il paraît nécessaire de dépenser quelques milliards d’euros pour soutenir structurellement le pouvoir d’achat des ménages, il serait préférable, par exemple, de les utiliser pour renforcer la prime d’activité.

[1] Les services fiscaux commencent à utiliser Google Earth pour connaître l’extérieur des bâtiments.

[2] Il est probable qu’elles ne seront pas concernées mais elles appartiennent surtout aux ménages du dernier quintile et cela ne devrait donc pas beaucoup réduire le coût de 11,5 Md€ indiqué ci-dessus.

[3] Si 80 % des ménages ne payent plus de TH, la redevance de l’audiovisuel ne pourra plus être prélevée avec la TH et il faudra de nouveau créer un service de la redevance. Les quelques euros que les ménages auraient à payer à la suite de hausses future des taux ne pourront donc pas être prélevés avec la redevance.

[4] L’expression « dès 2020 » est interprétée comme une mise en œuvre en 2020 mais une montée en charge progressive semble envisagée par le candidat, par exemple 33 % de réduction en 2018, 33 % en 2019 et 33 % en 2020. Cela ne changerait pas fondamentalement l’analyse développée dans cette partie car il s’agirait toujours d’une mesure structurelle visant un problème conjoncturel de pouvoir d’achat qui est d’autant plus incertain qu’on s’éloigne de 2017.