03/07/2019

L'évolution des impôts locaux depuis 1995

François ECALLE

PDF à lire et imprimer

La suppression de la taxe d’habitation sur toutes les résidences principales et l’annonce d’un nouvel acte de décentralisation invitent à s’interroger sur la fiscalité locale. Dans ce contexte, ce billet a pour objet de présenter l’évolution des prélèvements obligatoires affectés aux administrations publiques locales depuis 1995.

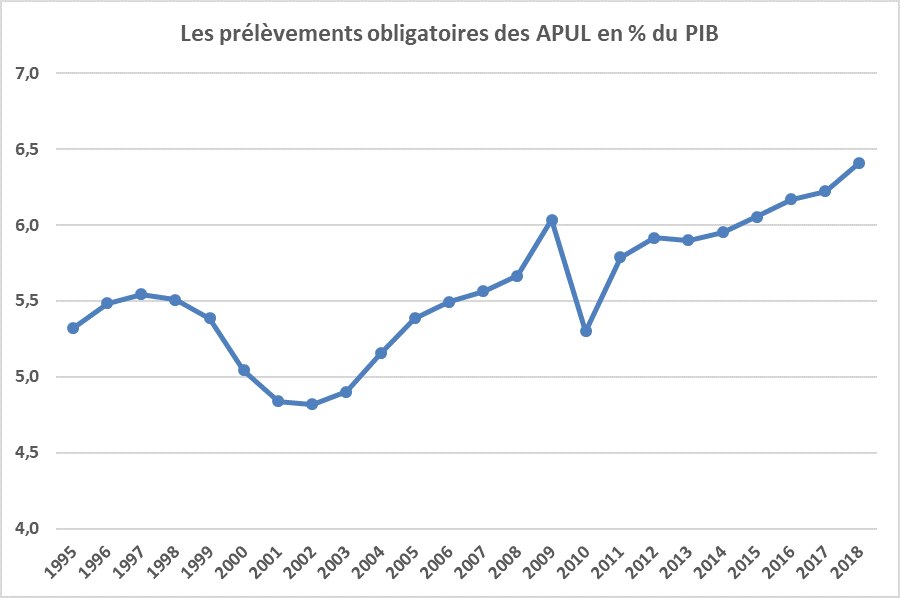

Les prélèvements obligatoires affectés aux administrations publiques locales sont passés de 5,3 % du PIB en 1995 à 6,4 % en 2018. Cette hausse de 1,1 point leur a permis de financer l’augmentation de leurs dépenses (1,3 point de PIB), qui est en partie imputable aux transferts de compétences de l’Etat.

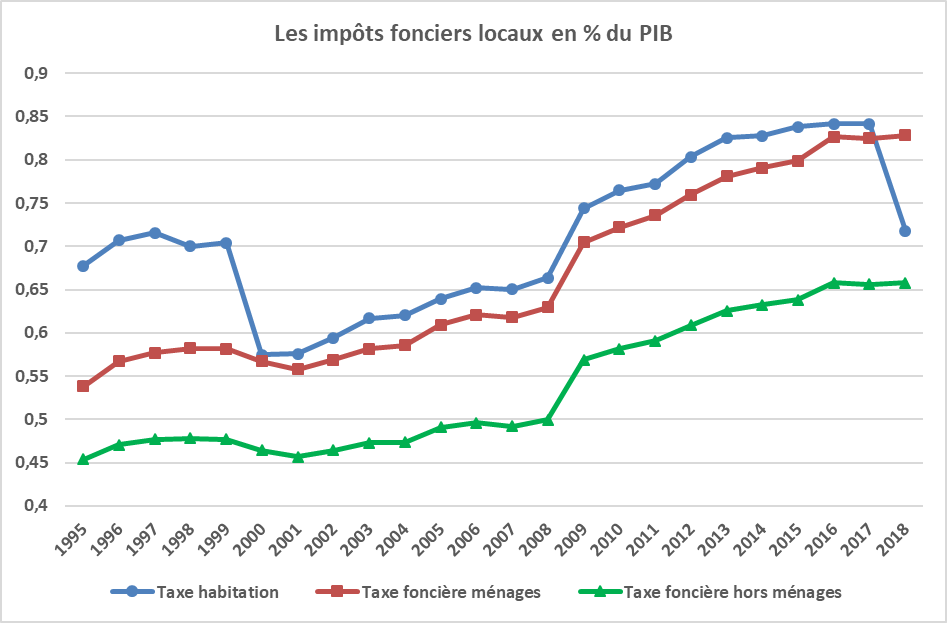

En pourcentage du PIB, le produit de la taxe d’habitation et des taxes foncières payées par les ménages a augmenté de 0,3 point, malgré deux importantes baisses de la taxe d’habitation (en 2000 et en 2018).

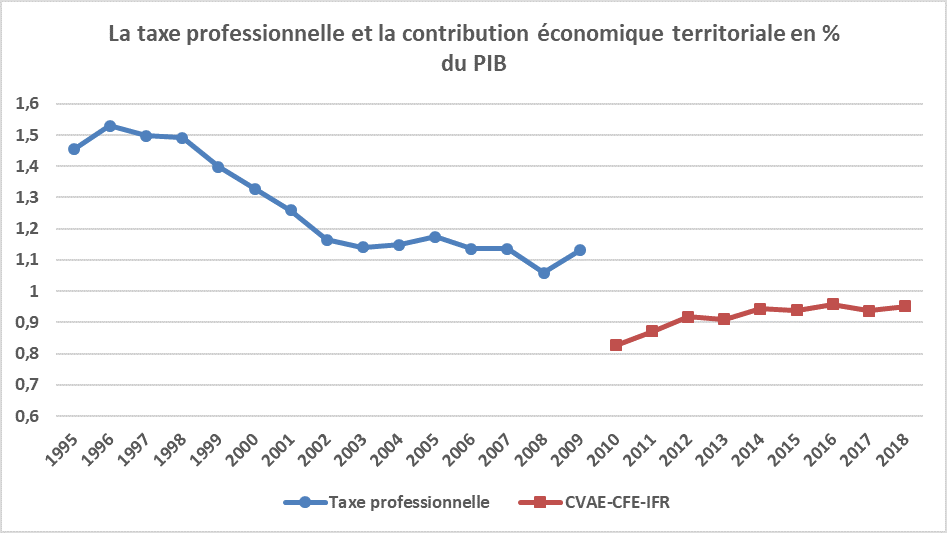

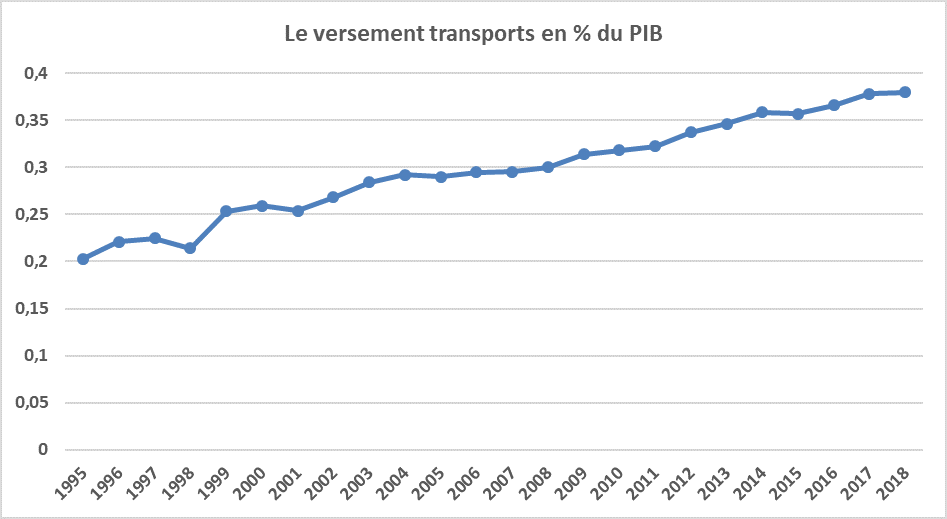

Le produit des principaux impôts payés par les entreprises et affectés aux collectivités locales sur toute cette période (la taxe professionnelle et les impôts qui l’ont remplacée, les taxes foncières versées par les entreprises et le versement transports) a diminué de 0,6 point du fait des réformes puis de la suppression et du remplacement de la taxe professionnelle.

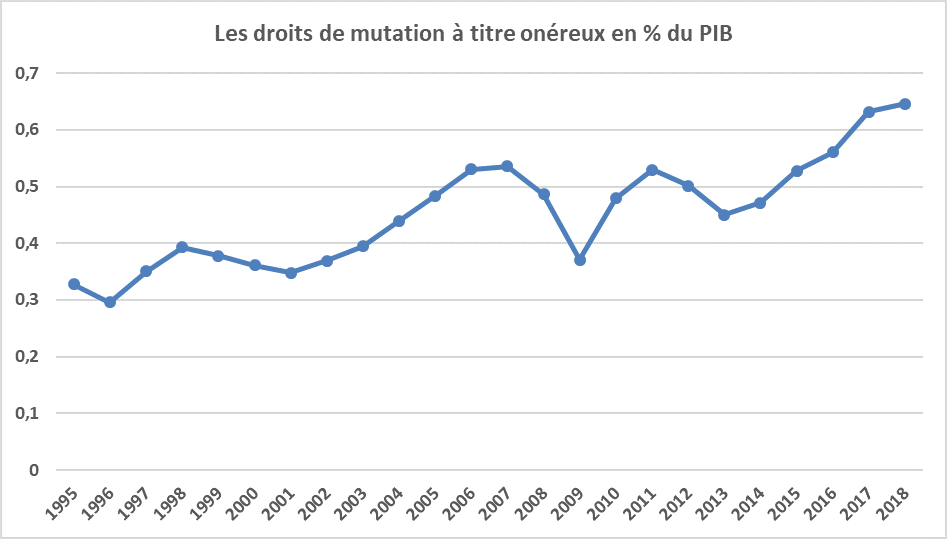

Le poids des droits de mutation à titre onéreux, qui peuvent être payés par les ménages ou par les entreprises, a beaucoup fluctué, comme le marché de l’immobilier, pour augmenter au total de 0,3 point de PIB.

Si on s’en tient à ces impôts, il n’y a pas eu de hausse des prélèvements obligatoires des administrations publiques locales de 1995 à 2018. Leur augmentation provient surtout d’impôts d’Etat qui n’étaient pas affectés aux collectivités locales en 1995 et dont une part de plus en plus importante leur a été affectée, comme la taxe spéciale sur les conventions d’assurance (0,4 point de PIB en 2018), les taxes intérieures sur la consommation de produits énergétiques et d’électricité (0,6 point de PIB) et plus récemment la TVA (0,2 point).

L’affectation de prélèvements obligatoires aux collectivités territoriales soulève des questions difficiles et importantes qui ne sont pas traitées ici comme leur répartition par niveau de collectivité ou le pouvoir donné aux élus locaux pour en moduler le taux et l’assiette.

A)L’évolution de l’ensemble des prélèvements obligatoires affectés aux APUL

Les administrations publiques locales (APUL) regroupent non seulement les collectivités territoriales, avec leurs budgets principaux et annexes, et les établissements publics de coopération intercommunales mais aussi les « organismes divers d’administration locale ». Ces derniers sont constitués des établissements publics locaux tels que les centres communaux d’action sociale, les services départementaux d’incendie et de secours, les collèges et les lycées, ainsi que de certains établissements publics nationaux dont l’activité s’exerce sur une partie du territoire comme les parcs nationaux, les chambres consulaires ou les agences de l’eau.

En revanche, les services publics industriels et commerciaux locaux (distribution d’eau…), quelle que soit leur mode de gestion (délégation de service public ou régie), ne font pas partie des APUL, parce que leur activité est principalement marchande.

Les prélèvements obligatoires (PO) affectés aux APUL depuis 1995[1] ont baissé autour de l’année 2000, du fait notamment de la taxe professionnelle (cf. plus loin). A partir de 2002, ils ont presque constamment augmenté pour atteindre 6,4 % du PIB en 2018, soit une hausse de 1,1 point par rapport à 1995 (5,3 % du PIB). Sur la même période 1995-2018, le total des prélèvements obligatoires (toutes administrations publiques) est passé de 42,1 à 45,0 % du PIB.

Source : Insee ; FIPECO ; la baisse de 2010 résulte surtout de la suppression de la taxe professionnelle et de son remplacement par des impôts d’un rendement plus faible (cf. plus loin).

Cette hausse de 1,1 point de PIB de leurs PO a permis aux APUL de financer presque totalement l’augmentation de 1,3 point de PIB de leurs dépenses sur cette même période 1995-2018, qui résulte elle-même pour une grande partie des transferts de compétences et de charges de l’Etat aux collectivités territoriales effectués dans le cadre de l’acte II de la décentralisation (cf. fiche sur les dépenses publiques locales).

Les impôts affectés aux collectivités territoriales en 2017 et 2018 sont présentés dans la fiche de l’encyclopédie relative aux ressources des APUL. Dans le tableau ci-dessous, seuls les principaux impôts qui ont été entièrement affectés aux APUL sur les années 1995 à 2018[2] et dont le produit en comptabilité nationale est publié par l’Insee sont examinés. Sont donc exclues, par exemple, les parts de la taxe intérieure de consommation des produits énergétiques ou, depuis 2018, de la TVA qui sont affectés aux collectivités territoriales.

Les principaux impôts entièrement affectés aux APUL sur 1995-2018 en % du PIB

|

|

1995

|

2002

|

2008

|

2018

|

|

Taxe d’habitation (1)

|

0,68

|

0,59

|

0,66

|

0,72

|

|

Taxe foncière des ménages (2)

|

0,54

|

0,57

|

0,63

|

0,83

|

|

Principaux impôts sur ménages (1+2)

|

1,22

|

1,16

|

1,29

|

1,55

|

|

Taxe foncière des entreprises (3)

|

0,45

|

0,46

|

0,50

|

0,66

|

|

Taxe professionnelle (4)

|

1,45

|

1,16

|

1,06

|

|

|

CVAE (5)

|

|

|

|

0,60

|

|

Cotisation foncière entreprises (6)

|

|

|

|

0,29

|

|

Impôt forfaitaire réseaux (7)

|

|

|

|

0,06

|

|

Versement transport (8)

|

0,20

|

0,27

|

0,30

|

0,38

|

|

Principaux impôts sur entreprises (3 à 8)

|

2,55

|

1,89

|

1,86

|

1,99

|

|

Droits de mutation à titre onéreux

|

0,33

|

0,37

|

0,49

|

0,65

|

|

Total PO des APUL

|

5,3

|

4,8

|

5,7

|

6,4

|

Source : Insee ; FIPECO ; il y a d’autres PO affectés aux APUL que ceux figurant dans ce tableau.

Les principaux impôts prélevés sur les ménages (taxe d’habitation et une partie de la taxe foncière) ont augmenté d’environ 0,3 point de PIB de 1995 à 2018 tandis que les principaux impôts prélevés sur les entreprises ont baissé de 0,6 point de PIB, notamment du fait de la taxe professionnelle et des impôts qui lui ont succédé : contribution économique territoriale (contribution sur la valeur ajoutée des entreprises (CVAE) et cotisation foncière des entreprises (CFE)) et imposition forfaitaire des entreprises de réseaux. Le poids des droits de mutation à titre onéreux sur les biens immobiliers, qui peuvent être payés par des ménages ou par des entreprises, a augmenté de 0,3 point de PIB.

L’augmentation des PO des APUL de 1995 à 2018 provient surtout d’impôts d’Etat qui n’étaient pas affectés aux collectivités locales en 1995 et dont une part de plus en plus importante leur a été affectée, comme la taxe spéciale sur les conventions d’assurance (0,4 point de PIB en 2018), les taxes intérieures sur la consommation de produits énergétiques et d’électricité (0,6 point de PIB) et plus récemment la TVA (0,2 point).

B)L’évolution des principaux impôts locaux

Cette partie n’examine que les principaux impôts qui ont été entièrement affectés aux APUL sur les années 1995 à 2018 et dont le produit en comptabilité nationale est publié par l’Insee.

1)Les taxes d’habitation et foncières

Les montant retenus par l’Insee pour les taxes d’habitation et foncières sont ceux qui sont payés par les contribuables. Ils sont inférieurs à ceux qui sont perçus par les collectivités territoriales, la différence étant à la charge de l’Etat sous la forme de dégrèvements.

Source : Insee ; FIPECO

La taxe d’habitation payée par les ménages a été fortement réduite en 2000 du fait de la suppression de sa part régionale et de l’accroissement des dégrèvements en faveur des contribuables les plus modestes. Les taxes foncières ont connu des évolutions semblables mais pour les montants beaucoup moins importants autour de l’an 2000.

En 2009, l’augmentation du produit des impôts fonciers locaux en pourcentage du PIB résulte d’une forte hausse des taux votés par les collectivités locales et de la diminution du PIB en valeur.

La baisse de la taxe d’habitation en 2018 est la première étape de la suppression de cet impôt sur les résidences principales de 80 % des ménages.

2)La taxe professionnelle et la contribution économique territoriale

Le poids de la taxe professionnelle payée par les entreprises a diminué entre le milieu des années 1990 et le début des années 2000 en pourcentage du PIB. Dans un premier temps, les dégrèvements pris en charge par l’Etat, notamment au titre du plafonnement de la taxe en fonction de la valeur ajoutée de l’entreprise, ont augmenté. Ensuite, dans les années 1999 à 2003, la part de l’assiette constituée par la masse salariale, a été supprimée, ce qui a été compensé par des dotations de l’Etat aux collectivités locales.

Source : Insee ; FIPECO

En 2010, la taxe professionnelle a été remplacée par la création d’une contribution économique territoriale (addition de la contribution sur la valeur ajoutée des entreprises (CVAE) et de la cotisation foncière des entreprises (CFE)) ainsi que d’une imposition forfaitaire des entreprises de réseaux (IFR). En 2012, après une période de transition, leur poids était inférieur d’environ 0,2 point de PIB à celui de la taxe professionnelle. La différence pour les collectivités locales a été compensée par l’Etat, notamment en leur affectant de nouveaux impôts (une part de la taxe sur les conventions d’assurance et la taxe sur les surfaces commerciales) et en réduisant les frais d’assiette qu’il leur facture.

La CVAE a des fluctuations erratiques d’une année à l’autre qui sont difficilement prévisibles car elles sont peu corrélées à celles de la valeur ajoutée des comptes nationaux. Cela tient peut-être aux particularités de l’estimation fiscale de la valeur ajoutée des entreprises, notamment celle des banques et assurances. En revanche, la CFE est stable en pourcentage du PIB.

3)Le versement transports

Le versement transports est assis sur la masse salariale des entreprises de 11 salariés et plus. La hausse de son produit en pourcentage du PIB résulte de l’extension des zones couvertes par des autorités organisatrices de transports ayant voté sa mise en place et par l’augmentation des taux fixés par ces autorités (la loi établit des taux plafonds en fonction de la taille de la commune ou de l’établissement public en charge de cette organisation).

Source : Insee ; FIPECO

4)Les droits de mutation à titre onéreux

Le produit des droits de mutation à titre onéreux est tendanciellement croissant mais avec d’importantes fluctuations qui ont deux causes. D’une part, leur taux plafond a varié au cours du temps[3] (baisse en 1996, hausse en 1997-1998, baisse en 1999 puis relative stabilité avant une nouvelle hausse en 2014). D’une part, comme ils sont assis sur la valeur des transactions immobilières, leur produit suit les fluctuations du marché de l’immobilier, ce qui complique la gestion des départements dont ils assurent 16 % des recettes (en 2017).

Source : Insee ; FIPECO

[1] Date de début des séries longues publiées par l’Insee sur le produit des impôts.

[2] Sous réserve d’une taxe additionnelle aux droits de mutation que l’Etat a transféré en 2010 mais dont le produit était négligeable.

[3] Sachant que les collectivités locales fixent généralement leur taux au maximum autorisé.