21/03/2019

La décentralisation : comparaisons internationales

François ECALLE

PDF à lire et imprimer

L’Association des maires de France et des présidents d’intercommunalité, l’Assemblée des Départements de France et Régions de France viennent d’appeler à « un acte III de la décentralisation ». En tout état de cause, la suppression de la taxe d’habitation sur les résidences principales, de 80 ou 100 % des ménages, et la nécessité d’attribuer une nouvelle ressource aux communes invitent à s’interroger sur le degré de décentralisation des dépenses publiques et sur l’autonomie financière et fiscale des collectivités locales. L’objet de ce billet est d’apporter l’éclairage de quelques comparaisons internationales à ces débats entre « jacobins » et « girondins » qui divisent les Français depuis des siècles.

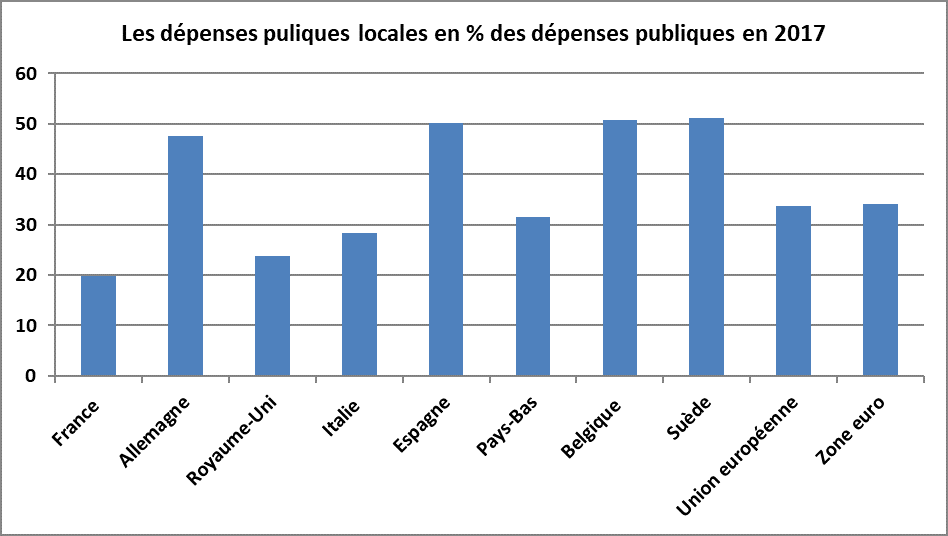

Les dépenses des administrations publiques locales (APUL) représentent 20 % de celles de l’ensemble des administrations publiques en France en 2017, contre 34 % en moyenne dans l’Union européenne. Parmi les principaux pays de l’Union, la France est celui où cette part est la plus faible. Ce ratio est certes une mesure imparfaite du degré de décentralisation car les dépenses des collectivités locales peuvent être plus ou moins contraintes par des règles fixées par l’Etat. Il reste néanmoins que la France est un pays centralisé du point de vue des dépenses publiques.

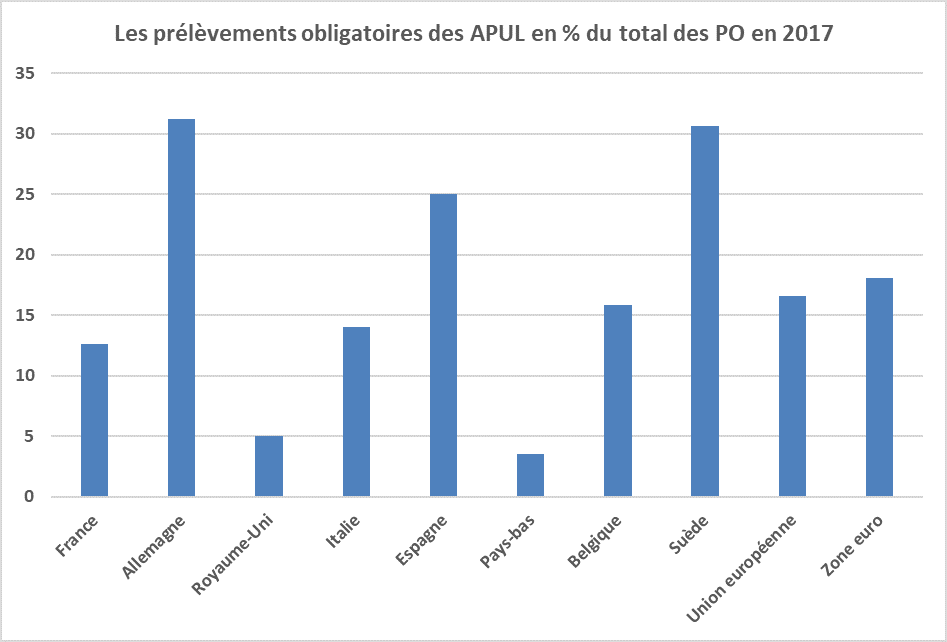

Le constat est moins clair s’agissant des recettes. Les prélèvements obligatoires affectés aux APUL représentent 13 % du total des prélèvements en France en 2017, contre des moyennes de 18 % dans la zone euro et de 17 % dans l’Union européenne, mais ce ratio est beaucoup plus faible dans certains grands pays comme le Royaume-Uni (5 %).

Ce ratio constitue une mesure imparfaite de l’autonomie des APUL car des impôts peuvent être affectés aux collectivités locales sans qu’elles aient le pouvoir d’en fixer l’assiette ou le taux. La mesure du degré réel d’autonomie des collectivités locales pose en fait de difficiles problèmes méthodologiques. L’OCDE a constitué une base de données sur cette autonomie qui repose sur une batterie d’indicateurs. Ceux-ci confirment que l’autonomie des collectivités locales françaises est relativement limitée.

Le modèle donné par l’Allemagne mériterait d’être étudié de près. Les APUL y gèrent 48 % des dépenses publiques et y perçoivent 31 % des prélèvements obligatoires, mais les recettes fiscales des länder et des communes proviennent très souvent d’impôts d’Etat, comme la TVA, dont ces collectivités ne maîtrisent pas les taux. Ces impôts sont partagés au niveau national sur la base de clés de répartition établies chaque année en commun par les ministres des finances de l’Etat fédéral et des länder. Ce modèle conjugue donc une très grande décentralisation des dépenses publiques et une faible autonomie fiscale des collectivités locales, compensée par une cogestion à l’allemande entre l’Etat fédéral et les länder.

A)La décentralisation des dépenses publiques

En comptabilité nationale, les administrations publiques locales (APUL) comprennent les collectivités locales, leurs groupements et les établissements publics du secteur non marchand qu’elles contrôlent ainsi que les Etats fédérés (par exemple, les länder en Allemagne).

Selon Eurostat, leurs dépenses représentent 20 % de celles de l’ensemble des administrations publiques en France en 2017, contre 34 % en moyenne dans l’Union européenne. Parmi les principaux pays de l’Union, la France est celui où cette part est la plus faible. Elle est 2,5 fois plus élevée en Allemagne (48 %), en Espagne (50 %), en Belgique (51 %) et en Suède (51 %). Seul le Royaume-Uni (24 %) se rapproche de la France.

Source ; Eurostat ; FIPECO

Dans les pays fédéraux, l’Etat n’a généralement pas de services déconcentrés sur l’ensemble du territoire à l’exception de ceux qui assurent les missions régaliennes (justice…). La plupart des services publics (éducation… et même parfois la collecte de l’impôt) sont assurés par les Etats fédérés qui peuvent les déléguer à des collectivités de niveau inférieur.

Ces ratios donnent certes une image imparfaite du degré de décentralisation des dépenses publiques car les dépenses des collectivités locales peuvent être plus ou moins contraintes par des règles fixées par l’Etat. Il reste néanmoins que, si les collectivités territoriales s’y administrent librement dans les conditions fixées par la loi, en application de l’article 72 de la Constitution, la France est assez clairement un pays centralisé du point de vue des dépenses publiques.

B)L’autonomie financière et fiscale des collectivités locales

1)La situation en France

En application de l’article 72-2 de la Constitution, les collectivités territoriales « bénéficient de ressources dont elles peuvent disposer librement dans les conditions fixées par la loi. Elles peuvent recevoir tout ou partie du produit des impositions de toutes natures. La loi peut les autoriser à en fixer l'assiette et le taux dans les limites qu'elle détermine ».

La Constitution prévoit donc, d’une part, que les collectivités locales peuvent recevoir seulement une partie du produit d’un impôt et, d’autre part, qu’elles n’en fixent pas nécessairement elles-mêmes l’assiette et le taux. En pratique l’assiette des impôts est déterminée par la loi, sous réserve de quelques possibilités d’exonération laissées aux collectivités.

Celles-ci peuvent fixer le taux de certains impôts et c’est notamment le cas des impôts fonciers (taxes d’habitation, foncières sur le bâti et le non bâti, d’enlèvement des ordures ménagères), sous certaines contraintes (taux maxima, liens entre leurs taux). Ils représentent 56 % du total des impôts et taxes perçus par les collectivités locales et leurs groupements. L’Etat fixe lui-même le taux de la cotisation sur la valeur ajoutée des entreprises (CVAE) et en répartit le produit entre les collectivités. Il autorise les collectivités locales à moduler le taux de la taxe intérieure de consommation des produits énergétiques (TICPE), mais dans d’étroites limites. Elles peuvent fixer les taux des DMTO, mais en ne dépassant pas des plafonds établis par la loi.

En ajoutant que « les recettes fiscales et les autres ressources propres des collectivités territoriales représentent, pour chaque catégorie de collectivités, une part déterminante de l'ensemble de leurs ressources », l’article 72-2 a posé un « principe d’autonomie financière des collectivités territoriales ». Leurs ressources propres incluent toutefois les recettes fiscales dont l’Etat fixe le taux et, selon le Conseil constitutionnel, il ne résulte d’aucune disposition constitutionnelle que les collectivités locales bénéficieraient d’une « autonomie fiscale ».

Une loi organique du 29 juillet 2004 précise comment calculer le taux d’autonomie financière, notamment en définissant les ressources propres non fiscales (redevances pour services rendus…) et en stipulant que ce taux ne doit pas être inférieur à celui atteint en 2003 pour chaque catégorie de collectivité (61 % pour les communes et établissement publics de coopération intercommunale, 59 % pour les départements et 42 % pour les régions).

2)L’autonomie financière en comparaisons internationales

Le graphique suivant montre ce que représentent les prélèvements obligatoires affectés aux administrations publiques locales en pourcentage du total de ces prélèvements en 2017. Leurs recettes autres que les prélèvements obligatoires et les transferts de l’Etat central étant secondaires, ce ratio illustre assez bien leur autonomie financière.

Il est en France (13 %) inférieure à la moyenne de la zone euro (18 %) ou de l’Union européenne (17 %). La France se situe entre un groupe de pays où il est très élevé, comprenant l’Allemagne (31 %), la Suède (31 %) et l’Espagne (25 %), et un groupe de pays où il est très faible, comprenant le Royaume-Uni (5 %) et les Pays-Bas (4 %).

.

Source : Commission européenne ; FIPECO.

Cependant, des impôts peuvent être affectés aux collectivités locales sans qu’elles aient le pouvoir d’en fixer l’assiette ou le taux, y compris dans des pays de structure fédérale. Il n’est donc pas certain que l’autonomie réelle des collectivités locales soit plus grande dans les pays où elles reçoivent une part élevée des prélèvements obligatoires.

En outre, lorsque les collectivités locales reçoivent une faible part des prélèvements obligatoires, elles bénéficient généralement d’importantes dotation de l’Etat central. Or ces dotations peuvent être globales ou fléchées vers des usages précis. L’autonomie des collectivités locales est bien entendu plus forte dans le premier cas.

Il n’y a pas toujours en pratique une grande différence entre des dotations de l’Etat central globalisées et indexées, par exemple, sur le PIB et des impôts nationaux, comme la TVA, affectés aux collectivités locales selon une clé de répartition choisie discrétionnairement par l’Etat central.

3)L’autonomie fiscale en comparaisons internationales

L’OCDE a engagé des travaux sur le « fédéralisme budgétaire » qui mettent en évidence les nombreux problèmes de mesure du degré d’autonomie des collectivités territoriales. L’Organisation a néanmoins construit une base de données sur l’autonomie fiscale des APUL dans les pays membres, qui permet d’apprécier l’ampleur de cette autonomie en 2014 sur la base d’une batterie de critères[1] : la part des PO affectée aux APUL (15 % pour l’OCDE en moyenne ; part non pondérée par l’importance des pays) ; le pouvoir (total ou restreint) de fixer les taux et/ou d’accorder des réductions d’impôts ; la participation des collectivités locales aux décisions en cas de partage d’impôts nationaux.

L’OCDE ne présente pas d’indicateur synthétique d’autonomie fiscale car ces critères d’appréciation sont trop hétérogènes, mais quelques observations peuvent être tirées de cette base de données. En particulier, les collectivités locales françaises ont un pouvoir de fixation des taux et/ou de réductions du montant dû sur 65 % des impôts qu’elles reçoivent, ce qui est inférieur à la moyenne (non pondérée) de l’OCDE pour les collectivités locales (75 %) ou les Etats fédérés (78 %). Ces données confirment donc le caractère relativement limité de l’autonomie fiscale des collectivités locales françaises.

L’exemple de l’Allemagne invite à réfléchir à un autre modèle. Les administrations publiques locales y reçoivent 31 % des prélèvements obligatoires, mais les impôts affectés aux länder et aux communes sont des impôts d’Etat, comme la TVA, à hauteur de, respectivement, 93 et 42 % du montant total de leurs recettes fiscales. Ces impôts d’Etat y sont partagés au niveau national sur la base de prévisions des recettes fiscales et de clés de répartition qui sont établies chaque année en commun par les ministres des finances de l’Etat fédéral et des länder.

Le seul impôt important sur lequel les collectivités locales, surtout les communes, ont un réel pouvoir est la « taxe professionnelle ». Celle-ci est en fait très proche d’un impôt local sur les bénéfices des sociétés.

Ce modèle conjugue donc une très grande décentralisation des dépenses publiques et une faible autonomie fiscale des collectivités locales, compensée par une « cogestion » à l’allemande entre l’Etat fédéral et les länder.

[1] L’OCDE a également engagé des travaux pour mesurer le degré d’autonomie laissé par les dotations de l’Etat central suivant qu’elles sont plus ou moins précisément fléchées vers des usages particuliers mais n’a pas encore pu définir une méthodologie suffisamment satisfaisante.