12/11/2024

La fiscalité des successions

François ECALLE

PDF à lire et imprimer

Les droits sur les successions et les donations, appelés aussi droits de mutation à titre gratuit (DMTG), ont récemment fait l’objet d’un rapport de la Cour des comptes et ont été analysés dans une note sur la taxation des plus fortunés qui a été publiée sur le site de Terra Nova. La question de leur éventuelle augmentation peut se poser dans le cadre des débats actuels sur les moyens de réduire le déficit public.

Ces droits sont nécessaires pour contribuer à l’égalité des chances. Il est en effet difficile de considérer que les revenus et la richesse résultent du travail, des compétences et des risques pris dans une économie de marché si certaines personnes partent dans la vie avec un capital très important alors que la plupart des gens ne reçoivent rien en héritage.

Il est en outre souhaitable que l’Etat redistribue les patrimoines étant donné que les 10 % les plus aisés possèdent environ la moitié du patrimoine total des ménages. Or la fortune héritée en représente 60 % contre 35 % au début des années 1970.

Il est néanmoins parfaitement légitime de disposer de ses biens comme on le souhaite et donc de les donner ou de les léguer, en particulier à son conjoint ou à ses enfants. C’est en outre un motif d’épargne et d’investissement à long terme. S’ils sont nécessaires, les droits sur les donations et successions doivent donc être modérés. La taxation à 100 % de la part des héritages dépassant 12 M€ que la NUPES avait proposée serait extrêmement dangereuse.

Les droits de succession ont été réduits, voire supprimés, dans la plupart des pays de l’OCDE parce que les électeurs rejettent partout cet « impôt sur la mort », alors que la plupart d’entre eux n’auront jamais à en payer. La France fait exception et se trouve au premier rang de l’OCDE avec la Belgique et la Corée du Sud pour le poids de ces droits en pourcentage du PIB (0,7 % en 2023). Les marges de hausse sont donc limitées mais elles existent, par exemple sur la fiscalité de l’assurance-vie.

La France est au deuxième rang de l’Union européenne pour l’ensemble des impôts sur la détention et la transmission du patrimoine. Ils représentaient 4,2 % du PIB en 2022 pour une moyenne de 2,4 % dans l’Union. Il serait souhaitable d’affecter la hausse des DMTG à une réduction de certains de ces impôts. Cependant, l’effort nécessaire pour seulement stabiliser la dette publique à son niveau actuel est tellement important qu’il ne pourra pas passer seulement par des économies sur les dépenses publiques. Une éventuelle hausse des DMTG devrait donc être affectée à la réduction du déficit public.

Les caractéristiques juridiques de ces droits (barème…) sont décrites dans une fiche de ce site.

A) Les justifications des droits de succession

Les « droits de mutation à titre gratuit » (DMTG) sont nécessaires pour contribuer à l’égalité des chances. Il est en effet difficile de considérer que les revenus et la richesse résultent du travail, des compétences et des risques pris dans une économie de marché si certaines personnes partent dans la vie avec un capital de plusieurs millions d’euros alors que la plupart des gens ne reçoivent rien en héritage.

La redistribution des patrimoines par l’Etat est par ailleurs souhaitable. Comme l’observe le conseil d’analyse économique dans une note de décembre 2021, le patrimoine des ménages représente 600 % de l’ensemble des revenus en 2020 contre 300 % en 1970 et il est de plus en plus concentré depuis une trentaine d’années : la part du premier centile de ménages ayant les fortunes les plus importantes est passée de 15 à 25 % du patrimoine total des ménages entre 1985 et 2015. En 2020, les 10 % de ménages les plus aisés possèdent environ la moitié du patrimoine total des ménages.

Or ces inégalités résultent de plus en plus souvent des héritages et donations. Alors qu’ils représentaient 5 % du revenu national en 1950, ils en représentent plus de 15 % dans les années 2010. La fortune héritée représente désormais 60 % du patrimoine total contre 35 % au début des années 1970. Ces évolutions sont communes à la plupart des pays développés.

En outre, lorsqu’il s’agit de renforcer l’équité, les économistes ont toujours tendance à recommander de redistribuer les « dotations initiales » que sont les héritages plutôt que de redistribuer les revenus et patrimoines avec des outils qui incitent à moins travailler ou à moins épargner, comme les taxes sur les revenus ou sur la fortune. Il y a donc généralement un consensus parmi eux sur la pertinence de redistribuer le flux successoral pour favoriser l’égalité des chances.

Pour redistribuer les patrimoines, il est donc préférable et plus efficace de taxer la richesse héritée plutôt que de taxer la richesse accumulée tout au long de sa vie grâce au travail et à l’épargne avec des impôts annuels sur le patrimoine (comme l’ancien impôt de solidarité sur la fortune) ou sur certaines de ses composantes (comme l’actuel impôt sur la fortune immobilière ou les taxes foncières).

Il est néanmoins parfaitement légitime de disposer de ses biens comme on le souhaite et donc de les donner ou de les léguer, en particulier à son conjoint ou à ses enfants. La volonté de léguer est un motif important d’épargne à long terme, notamment d’investissement dans des entreprises, et peut ainsi contribuer utilement au financement de l’économie. Si elle est nécessaire, la taxation des donations et successions doit donc être modérée.

La taxation à 100 % de la part des dons et legs reçus par une personne au-delà de 12 M€, ce que proposait la NUPES en 2022, conduirait les héritiers des propriétaires fondateurs d’une bonne partie des grandes et moyennes entreprises françaises à céder leurs actions à l’Etat. Il s’agirait donc d’une nationalisation rampante, au fur et à mesure des décès, et sans indemnités d’un grand nombre d’entreprises françaises qui s’inscrit dans une stratégie de rupture avec le capitalisme et l’économie de marché. Cette stratégie a déjà été mise en œuvre dans certains pays où elle a entraîné un désastre économique et la mise en place de régimes politiques autoritaires voire dictatoriaux.

B) La situation de la France

Comme souvent en matière fiscale, les comparaisons internationales permettent de percevoir les limites à ne pas dépasser pour ne pas dégrader la compétitivité des entreprises et l’attractivité du territoire pour les ménages.

L’OCDE notait dans un rapport de mai 2021 que les droits sur les successions et donations avaient été réduits dans la plupart de ses pays membres et supprimés dans neuf d’entre eux. En effet, les électeurs rejettent partout cet « impôt sur la mort » alors que la plupart d’entre eux n’auront jamais à le payer. En France également, les sondages montrent régulièrement que les droits de succession figurent parmi les impôts les plus impopulaires.

Le produit des droits de mutation à titre gratuit (DMTG) en France reste cependant conséquent : ils s’élevaient à 16,6 Md€ sur les successions et à 4,3 Md€ sur les donations en 2023, soit un total de 20,8 Md€ (0,7 % du PIB).

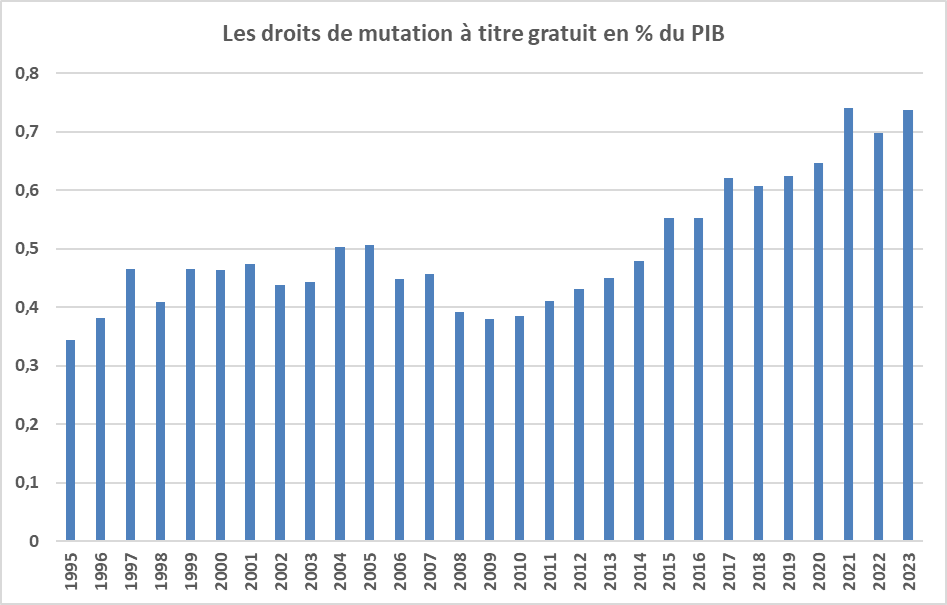

En pourcentage du PIB, ils ont été à peu près stables de 1995 à 2010 puis ont fortement augmenté de 2010 à 2021 pour se stabiliser à environ 0,7 % du PIB sur les années 2021 à 2023. Cette hausse résulte de l’augmentation des prix des actifs (actions, immobilier…) conjuguée avec l’absence de revalorisation du barème de ces droits.

Source : Insee ; FIPECO.

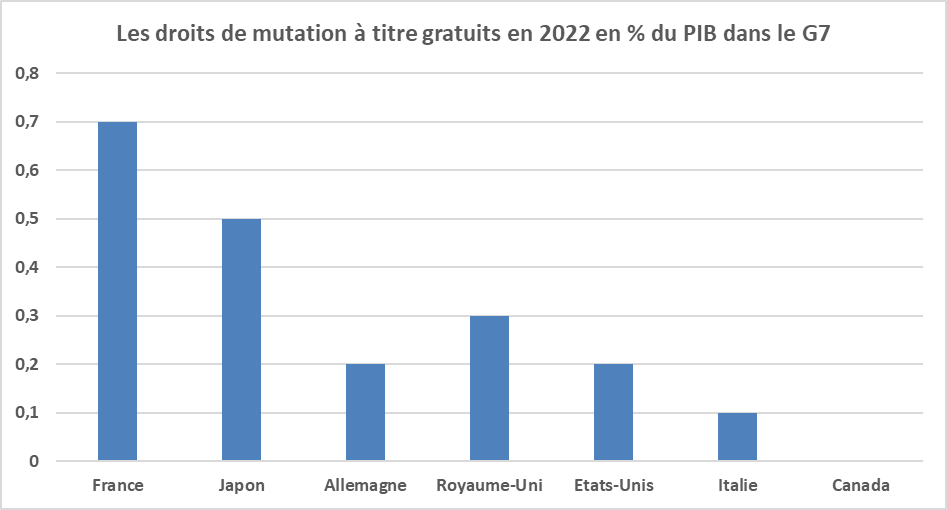

La France se trouve ainsi au premier rang de l’OCDE avec la Belgique et la Corée du Sud pour le poids de ces droits en pourcentage du PIB (0,7 % en 2022). Si on se limite aux pays du G7, ils ne représentent que 0,5 % du PIB au Japon, 0,3 % au Royaume-Uni, 0,2 % en Allemagne, 0,2 % aux Etats-Unis, 0,1 % en Italie et ils ont été supprimés au Canada. Les marges de hausse en France paraissent donc limitées.

Source : OCDE ; FIPECO.

C) Les pistes d’évolution

1) Les réformes envisageables des droits de succession et donation

Dans son rapport précité, la Cour des comptes observe que les déclarations de succession ou donation sont encore souvent transmises par les notaires sur des supports en papier dont les données doivent être ressaisies par les services fiscaux. En conséquence, les bases de données fiscales sont lacunaires et empêchent souvent de chiffrer l’impact budgétaire des mesures envisagées. L’impact des réformes qui sont présentées ci-dessous a pu néanmoins être chiffré dans la note précitée de Terra Nova et elles ont été retenues ici pour cette raison mais d’autres mesures sont envisageables.

Les avantages de l’assurance-vie au regard de la taxation des successions ont été progressivement réduits mais restent importants : abattement de 152 000 € par bénéficiaire pour les sommes versées avant 70 ans puis imposition à 20 % jusqu’à 700 000 € et 31 % au-delà. Or ces avantages n’ont pas de justification particulière, notamment lorsqu’il s’agit de contrats en euros. Les montants déposés sur des contrats en euros sont en effet surtout placés en obligations du trésor alors que les montants déposés sur des contrats en unités de compte sont plutôt placés en actions. Selon la note précitée publiée sur le site de Terra Nova, le gain budgétaire annuel de l’alignement de l’assurance-vie sur la fiscalité de droit commun pourrait être de 4 à 5 Md€.

Les droits prélevés sur la transmission d’entreprises doivent être limités pour que les héritiers des propriétaires fondateurs de ces entreprises ne soient pas obligés de vendre leurs actions et pour éviter qu’elles passent alors éventuellement sous le contrôle d’actionnaires étrangers. Pour cette raison les « pactes Dutreil » permettent aux héritiers et donataires, sous certaines conditions de conservation des titres et d’exercice de fonctions de direction dans l’entreprise, de bénéficier d’un abattement d’assiette de 75 % cumulable avec une réduction de 50 % des droits en cas de donation par un donateur de moins de 70 ans. Pour une entreprise dont la valeur est de plusieurs centaines de millions d’euros, les droits sont de 11 %, voire 5 % en cas de cumul avec l’avantage accordé aux donations, au lieu de 45 % dans le régime de droit commun en ligne directe.

Si ce dispositif est justifié sur le principe, certains paramètres pourraient être remis en cause. Selon la note précitée de Terra Nova, la suppression du cumul avec la réduction de droits sur les donations rapporterait ainsi 1,4 Md€ par an. Le rapport de la Cour des comptes met également en évidence une définition un peu trop large des actifs inclus dans ces pactes.

S’il est justifié que les plus-values latentes ne soient pas soumises aux impôts sur les revenus, puisqu’elles sont latentes et qu’il ne s’agit donc pas de revenus disponibles, elles pourraient être taxées au moment de la transmission des actifs aux héritiers ou donataires, avec éventuellement un report du paiement des droits jusqu’à la cession de ces actifs. Dans le régime actuel, un bien acheté 30, évalué à 100 au moment de la succession et revendu 120 par l’héritier n’est imposé sur la plus-value que pour 20 et serait imposé sur 90 si cette réforme était mise en œuvre. Selon les modalités de cette imposition des plus-values latentes héritées, elle pourrait rapporter de 2 à 4 Md€. S’agissant des transmissions d’entreprises, il faudrait toutefois éviter qu’elle s’ajoute à une trop forte hausse des droits dans le cadre d’une réforme du pacte Dutreil.

Un fort taux de taxation des successions, ce qui est le cas du taux marginal supérieur en France, peut poser d’importantes difficultés de paiement aux héritiers. La mise en œuvre des mesures précédentes pourrait être accompagnée d’une extension des possibilités de paiement différé des droits. S’agissant de la transmission d’entreprise, les héritiers pourraient payer les droits en cédant à l’Etat des actions sans droits de vote, ce qui leur permettrait d’en garder le contrôle, et rachetables au bout d’un certain temps, une fois résolus ces problèmes de liquidités.

2) L’affectation des droits supplémentaires

La France est au deuxième rang de l’Union européenne, et très probablement de l’OCDE, pour l’ensemble des prélèvements obligatoires sur la détention et la transmission du capital en pourcentage du PIB (derrière le Luxembourg où le secteur financier a un poids atypique dans le PIB). Ils représentaient 4,2 % du PIB en 2022 pour une moyenne de 2,4 % dans l’Union européenne (1,3 % en Allemagne). Il serait donc souhaitable que cette majoration des DMTG permette de réduire ou de supprimer certains prélèvements sur la détention ou la transmission du patrimoine. Deux exemples peuvent être donnés.

L’impôt sur la fortune immobilière (IFI) est un impôt sur le patrimoine foncier qui fait double emploi avec les taxes foncières dues par les ménages, si ce n’est que l’IFI est en principe assis sur les valeurs de marché alors que les taxes foncières sont assises sur des valeurs cadastrales établies par l’administration et déconnectées des valeurs de marché. Il serait préférable de supprimer l’IFI et d’avoir seulement des taxes foncières assises sur des valeurs cadastrales rénovées plus proches des valeurs de marché (cf. note sur ce site).

Les droits de mutation à titre onéreux (DMTO) s’appliquent à chaque transaction immobilière, le plus souvent au taux de 5,7 %, et sont dus par l’acheteur (ils sont à tort souvent confondus avec les frais de notaire). Ils sont souvent considérés par les économistes comme un frein à la mobilité. En effet, une personne qui achète un logement pour un prix de 100 doit verser 100 au vendeur et 5,7 au trésor public (outre les véritables frais de notaire), soit un total de 105,7. Si elle doit déménager quelques mois plus tard et si les prix de l’immobilier n’ont pas varié, elle ne peut récupérer que 100 en vendant son logement et perd donc 5,7. Chaque déménagement entraîne ainsi une perte substantielle. Les DMTO, qui ont rapporté 16,3 Md€ en 2023 aux collectivités locales, devraient donc être réduits.

Cependant, l’effort nécessaire, sous forme d’économies sur les dépenses ou de hausses d’impôts, pour réduire le déficit public et seulement stabiliser la dette à son niveau actuel est considérable (environ 4 points de PIB) et il n’est pas réaliste de considérer qu’il passera seulement par des économies dans le contexte politique et social actuel. Le relèvement éventuel des droits de succession et donation devrait donc être affecté à la réduction du déficit public.