10/10/2016

La hausse du coût des dépenses fiscales de 2000 à 2017

François ECALLE

PDF à lire et imprimer

Les « dépenses fiscales », ou « niches fiscales », sont des dispositions législatives ou réglementaires dérogatoires par rapport à une « norme fiscale » et qui entraînent des pertes de recettes budgétaires pour l’Etat. La définition de cette norme de référence est très difficile car elle renvoie à des conceptions de la fiscalité qui ne sont pas consensuelles. Sont considérées en pratique comme des niches fiscales les dispositifs qui figurent sur la liste, discutable, du tome II du rapport sur les voies et moyens annexé au projet de loi de finances. Le coût de ces dépenses fiscales est indiqué dans ce rapport, mais son estimation présente d’importantes difficultés méthodologiques (cf. la fiche de l’encyclopédie consacrées aux niches fiscales pour plus de précisions sur leur définition et le chiffrage de leur coût).

Chaque année N, le rapport annexé au projet de loi de finances (PLF) pour l’année N+1 présente le coût des dépenses fiscales pour les années N-1 (estimation du coût réel), N et N+1 (prévisions), à format (norme de référence, périmètre et méthode de chiffrage) constant. Le ministère des finances n’a jamais publié de série plus longue à format inchangé, ce qui est regrettable. Le coût des dépenses fiscales pour les années 2000 à 2017 a néanmoins pu être reconstitué au format du PLF pour 2017.

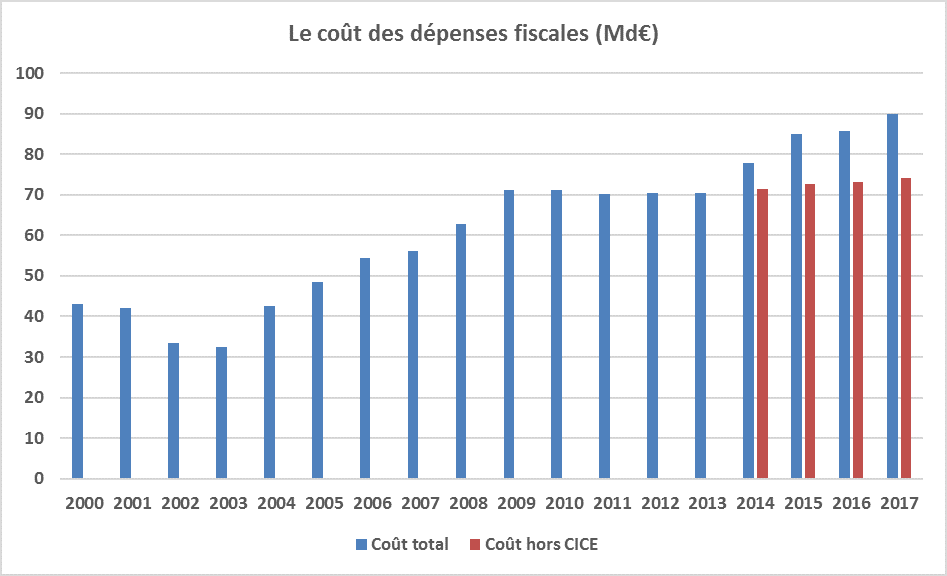

Le coût des niches fiscales a augmenté de 66 % entre 2000 et 2009. Cette hausse ayant été vivement critiquée par la Cour des comptes et la Commission des finances de l’Assemblée Nationale, un objectif de stabilisation en valeur de ce coût a été inscrit dans les lois de programmation des finances publiques à partir de 2009. Cet objectif a été atteint dans un premier temps et le coût des niches fiscales a légèrement baissé (- 1 %) de 2009 à 2013.

La hausse du montant des dépenses fiscales a repris en 2014. Leur coût en 2017 prévu par le ministère des finances (89,9 Md€) est ainsi supérieur de 28 % à celui de 2013. Cette augmentation résulte surtout du crédit d’impôt pour la compétitivité et l’emploi (CICE) mais, hors CICE, elle est encore de 5 % de 2013 à 2017 et se poursuivra probablement en 2018 (notamment du fait de l’extension du crédit d’impôt pour emploi à domicile). La règle de plafonnement du coût des niches fiscales qui est inscrite dans la loi de programmation 2014-2019 ne sera pas respectée en 2017 au vu de ces prévisions.

Certaines dépenses fiscales sont certes justifiées mais leur efficience est souvent très faible et leur coût est beaucoup plus difficilement maîtrisable que celui des dépenses budgétaires. En outre, leur expansion est contraire au principe selon lequel les impôts à assiette large et taux faible sont préférables aux impôts à base étroite et taux élevé. Il est donc nécessaire de réduire le montant total des dépenses fiscales et il est regrettable de constater qu’il recommence à augmenter.

A) Les données utilisées

Il est arrivé plusieurs fois depuis 2000 que des dispositions législatives soient ajoutées à la liste des niches fiscales alors qu’elles existaient depuis longtemps ou qu’elles en soient retirées alors même qu’elles n’avaient pas été supprimées. Implicitement, c’est la norme fiscale de référence qui a changé (cf. fiche de l’encyclopédie sur la définition des niches et la norme de référence).

La liste du rapport sur les voies et moyens concerne les impôts d’Etat et les impôts perçus par d’autres administrations publiques (collectivités locales notamment) seulement lorsque le coût de ces dispositions dérogatoires leur est remboursé par l’Etat. La liste peut donc être modifiée d’une année à l’autre parce qu’un impôt est transféré, en général avec des dépenses, de l’Etat vers un autre organisme public ou inversement.

Enfin, comme le montre la fiche de l’encyclopédie qui leur est consacrée, l’estimation du coût des dépenses fiscales est souvent difficile, voire impossible, et les méthodes de chiffrage appliquées par le ministère des finances évoluent. Sur les 449 niches recensées en 2016, on en trouve 51 qui ne sont pas chiffrées et 182 dont le coût estimé constitue seulement un ordre de grandeur.

Le rapport annexé au projet de loi de finances (PLF) pour l’année N+1 ne présente que le coût des dépenses fiscales en N-1, N et N+1 à norme de référence, périmètre et méthodes de chiffrages constants. Le ministère des finances n’a jamais publié de série plus longue.

Dans son rapport sur la situation et les perspectives des finances publiques de juin 2010, la Cour des comptes a néanmoins publié le coût des niches fiscales de 2000 à 2010 au format (norme, périmètre et méthodes) du PLF pour 2010.

Ces données ont été utilisées ici après avoir été corrigées pour tenir compte des changements de format intervenus entre les PLF pour 2010 et 2017. Les données figurant dans les rapports annexés aux PLF pour 2011 à 2016 ont été également utilisées et corrigées de la même façon. Le coût des dépenses fiscales en 2015, 2016 et 2017 est celui qui apparaît dans le PLF pour 2017.

B) Le coût des dépenses fiscales de 2000 à 2017

1) L’évolution de 2000 à 2013

Le coût des dépenses fiscales, au format du PLF pour 2017, a augmenté de 66 % de 2000 à 2009. Dans un premier temps, de 2000 à 2002-2003, il a diminué puis, de 2003 à 2009, il a plus que doublé.

Cette expansion des niches fiscales n’est pas sans rapport avec la mise en place en 2004 d’une « norme de croissance zéro volume » des dépenses budgétaires qu’elle a permis de contourner, les dépenses fiscales étant souvent équivalentes économiquement à des dépenses budgétaires. C’est plus particulièrement le cas des crédits d'impôt, leur montant étant indépendant de l’impôt dû, et leur coût est ainsi passé de moins de 1 Md€ en 2000 à 17 Md€ en 2009 (en comptabilité nationale).

A la fin des années 2000, des rapports de la Commission des finances de l’Assemblée nationale et de la Cour des comptes ont vivement critiqué cette évolution et recommandé de réduire le nombre et le coût des dépenses fiscales. Des dispositions visant à en geler ou en réduire le coût total ont alors été introduites dans les lois de programmation des finances publiques, avec une certaine efficacité puisque ce coût a légèrement diminué (- 1 %) de 2009 à 2013. Cette diminution s’explique par la réduction du coût des crédits d’impôts.

Source : FIPECO à partir de rapports de la Cour des comptes et des projets de lois de finances ; dépenses fiscales au format (norme de référence, périmètre et méthodes de chiffrage) du PLF pour 2017.

2) L’évolution des dépenses fiscales de 2013 à 2017

De 2013 à 2017, le coût des niches fiscales augmenterait de presque 20 Md€ (+ 28 %), selon les prévisions du PLF pour 2017, pour atteindre 89,9 Md€. Cette augmentation est principalement due à la création du CICE, dont le coût budgétaire était nul en 2013 et atteindrait 15,8 Md€ en 2017. Le coût des niches fiscales hors CICE augmenterait néanmoins de 5 % et la tendance récente à la baisse est donc inversée.

La loi de programmation pluriannuelle des finances publiques pour les années 2014 à 2019 prévoit que le coût des dépenses fiscales ne peut pas dépasser 86 Md€ en 2017 au format du PLF pour 2013, soit 88,7 Md€ au format du PLF pour 2017. Le plafond fixé par la loi de programmtion sera donc dépassé de 1,2 Md€ d’après les prévisions du ministère des finances. Le plafond spécifique aux crédits d’impôts (30,1 Md€ en 2017) serait en revanche respecté.

Cette reprise de l’évolution à la hausse du coût des niches fiscales pourrait se poursuivre en 2018 et au-delà du fait de l’extension du crédit d’impôt pour l’emploi à domicile (+ 1,0 Md€), de la création d’un crédit d’impôt sur la taxe sur les salaires des associations et, surtout, de la majoration de 6 à 7 % du taux du CICE (+ 3 Md€).

C) Les raisons pour lesquelles il faut réduire le coût des niches fiscales

1) Les dépenses fiscales peuvent parfois mieux permettre d’atteindre certains objectifs que les dépenses budgétaires

Le coût de gestion des dépenses fiscales, pour l’administration et les agents concernés, est souvent inférieur à celui de dépenses budgétaires visant les mêmes objectifs. Pour soutenir la consommation d’un produit particulier, il est plus facile de lui appliquer un taux de TVA réduit que d’accorder des subventions aux producteurs ou aux consommateurs de ce produit. Pour inciter les contribuables à financer des activités particulières, il est souvent moins coûteux, en termes de gestion, d’en exonérer d’impôts les revenus plutôt que de les subventionner[1].

Les dépenses fiscales peuvent être plus efficaces dans la mesure où les agents économiques sont plus assurés de pouvoir effectivement en bénéficier. En effet, contrairement aux dépenses budgétaires, elles ne font pas l’objet de crédits limitatifs. Elles ne sont pas revues chaque année par le Parlement, alors que c’est en principe le cas des dépenses budgétaires.

Surtout, elles ont un très grand avantage politique et en termes d’acceptabilité sociale : elles se traduisent par une baisse d’impôt. Pour le pouvoir politique, elles participent donc de l’objectif de réduction du taux des prélèvements obligatoires ; pour les ménages et entreprises, il est préférable de se voir accorder une baisse d’impôt, considérée comme « normale », plutôt que de se voir attribuer une « aide », ce qui est parfois perçu comme stigmatisant.

2) Les dépenses fiscales sont plus difficilement contrôlables que les dépenses budgétaires

Les avantages précédents des dépenses fiscales ont leur revers. Leur gestion est ainsi moins coûteuse parce qu’elles ne font pas l’objet des contrôles a priori auxquels sont soumises les dépenses budgétaires. Elles risquent donc plus souvent d’être payées indûment.

Leur coût ne peut pas être limité a priori, encore moins régulé en cours d’année, et elles risquent donc également d’être un facteur de dépassement des objectifs de déficit public. L’absence de révision annuelle de leur justification se traduit par leur pérennisation, même si leur efficacité est nulle. La loi de programmation des finances publiques de 2014 prévoit certes un réexamen des dépenses fiscales, mais seulement pour celles qui ont été mises en œuvre après le 1er janvier 2015. En outre, ce réexamen est souvent formel.

Personne n’est « responsable » des dépenses fiscales au sens des « responsables des programmes » créés dans le cadre de la loi organique relative aux lois de finances (LOLF). Elles sont certes rattachées à des programmes budgétaires, mais les responsables de ceux-ci n’ont aucune prise sur elles, notamment parce que leurs modalités de calcul et le chiffrage de leur coût relèvent quasi-exclusivement de la direction de la législation fiscale du ministère des finances. Cette dernière n’est pas pour autant responsable des 449 niches fiscales recensées dans les documents budgétaires, qu’elle n’a généralement pas souhaitées.

Si les dépenses fiscales réduisent les impôts payés par certains contribuables, leur financement oblige à relever ceux des autres contribuables. Il en résulte que l’impôt sur le revenu et l’impôt sur les sociétés ont une assiette étroite, mitée par les niches, et des taux élevés. C’est le contraire de l’une des principales recommandations de l’analyse économique de « l’incidence de la fiscalité » : le coût des prélèvements obligatoires pour l’ensemble de la société est plus faible lorsque leur assiette est large et lorsque les taux sont bas.

Les dépenses fiscales associées à l’impôt sur le revenu réduisent fortement la redistribution opérée par les prélèvements obligatoires. En effet, l’avantage obtenu grâce à une exonération, un abattement, une déduction ou une réduction d’impôt sur le revenu est d’autant plus important que le revenu du ménage concerné est élevé et qu’il se situe dans les tranches les plus hautes du barème. Les dépenses fiscales relatives à l’impôt sur le revenu n’ont aucun intérêt pour les foyers fiscaux les plus modestes car ils ne le payent pas. Seuls font exception les crédits d’impôts car leur montant est indépendant de l’impôt dû (ils sont remboursés si l’impôt dû est inférieur).

Comme l’a observé le conseil des prélèvements obligatoires, les taux réduits de TVA constituent, quant à eux, un outil de redistribution non pertinent.

3) L’évaluation des dépenses fiscales montre que beaucoup d’entre elles sont inefficientes

La seule revue systématique des dépenses fiscales a eu lieu en 2011. Elle a été menée par un comité rassemblant les représentants des services concernés du ministère des finances sous la présidence d’un inspecteur général des finances.

Ces évaluations ont couvert 315 mesures inscrites sur la liste annexée au projet de loi de finances pour 2011 (sur 449) dont le coût total était de 56 Md€. Elles ont également concerné 24 mesures ne figurant pas sur la liste, dont le coût était de 4,5 Md€. Les rapporteurs se sont attachés à caractériser les dispositifs, à examiner le chiffrage de leur coût, à apprécier leurs effets directs sur les contribuables concernés et à en évaluer l’efficacité économique, sociale et environnementale ainsi que l’efficience.

La très grande hétérogénéité des informations disponibles et le manque de temps pour procéder à des analyses statistiques lourdes ne pouvaient que limiter la qualité de certaines évaluations. Les niches pour lesquelles les enjeux financiers sont les plus importants ont cependant fait l’objet d’études plus approfondies qui ont parfois été confiées à des centres de recherche. Les marges de réduction des dépenses fiscales mises en évidence par ce rapport sont très importantes et elles ont jusqu’à présent été très peu utilisées.

[1] Le coût de gestion de certaines dépenses fiscales est toutefois élevé, pour l’administration comme pour les contribuables. C’est par exemple le cas du crédit d’impôt recherche, parce qu’il est géré comme une subvention.