05/07/2018

La maîtrise des dépenses fiscales

François ECALLE

PDF à lire et imprimer

Les « dépenses fiscales », ou « niches fiscales », sont des dispositions législatives ou réglementaires dérogatoires par rapport à une « norme fiscale » et qui entraînent des pertes de recettes budgétaires pour l’Etat.

Cette norme est souvent difficile à définir et l’inventaire annexé au projet de loi de finances est contestable. Les niches fiscales ont des formes très diverses et certaines d’entre elles, les crédits d’impôt, sont équivalentes à des subventions. Le chiffrage de leur coût budgétaire est souvent fragile et parfois impossible.

Les dépenses fiscales ont surtout un intérêt politique, celui d’accorder des baisses d’impôt à des catégories particulières de contribuables. Bien que leur coût de gestion soit parfois inférieur à celui de dépenses budgétaires, les niches doivent être réduites pour les raisons suivantes : elles sont plus difficilement contrôlables que les crédits budgétaires ; elles sont contraires au principe d’une fiscalité optimale selon lequel les impôts devraient être prélevés à des taux faibles sur des assiettes larges ; elles contribuent à augmenter la complexité du système fiscal ; quand elles sont évaluées, ce qui est rare, il apparaît généralement que leur efficience est très faible.

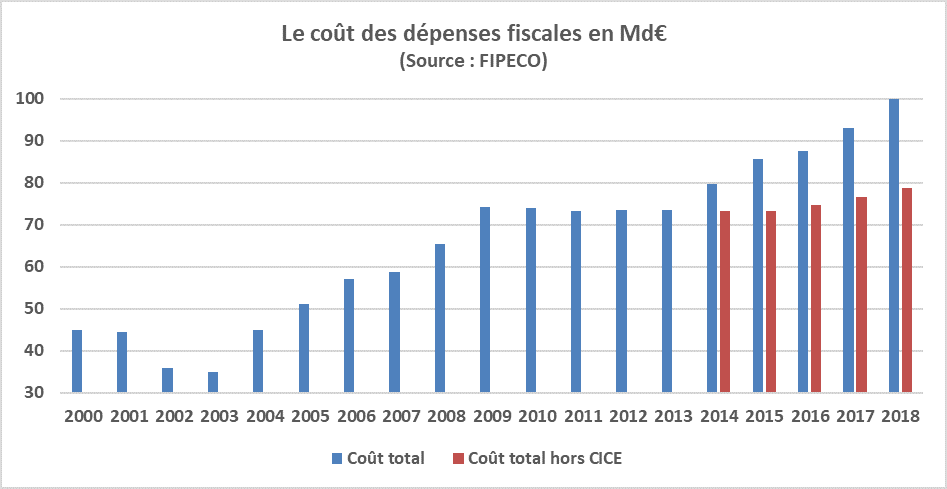

Le coût des dépenses fiscales, notamment celui des crédits d’impôts, a fortement augmenté dans les années 2004 à 2009 où elles ont souvent remplacé des dépenses budgétaires. Des règles de gel de leur coût ont ensuite été mises en place et ont été respectées dans les années 2010-2013. Leur montant a de nouveau augmenté de 2013 à 2016 et cette hausse n’est pas seulement due à la montée en puissance du CICE.

Le projet de loi de finances pour 2018 prévoit que les dépenses fiscales hors CICE augmentent de 1,9 Md€ en 2017 puis de 2,2 Md€ en 2018, et ces hausses sont probablement sous-estimées. La nouvelle norme d’évolution des dépenses fiscales qui est inscrite dans la loi de programmation des finances publiques pour 2018-2022 n’est pas contraignante : les dépenses fiscales, CICE inclus, pourraient atteindre 112 Md€ en 2018 et, hors CICE, elles pourraient augmenter de 28 Md€ en 2019 tout en la respectant. La priorité du Gouvernement étant de baisser les prélèvements obligatoires et les dépenses publiques, il est peu probable que le coût des niches diminue à moyen terme, comme le montre l’exemple du plan logement de l’automne 2017.

A)Observations générales sur les dépenses fiscales

1)Une définition floue et un inventaire contestable

Pour déterminer si une disposition législative ou réglementaire constitue ou non une niche fiscale, il faut définir la norme fiscale applicable à laquelle elle pourrait déroger. Dans son rapport sur la situation et les perspectives des finances publiques de juin 2010, la Cour des comptes avait constaté l’absence de définition de telles normes. Dans son rapport public annuel de 2012, elle a observé que les dépenses fiscales étaient mieux définies dans le rapport annexé au projet de loi de finances (PLF) qui leur est consacré. Elle a toutefois relevé que cette définition et son utilisation pour établir la liste des niches figurant dans ce rapport restaient discutables et la liste annexée au PLF pour 2018 soulève les mêmes interrogations.

On peut ainsi se demander pourquoi, par exemple, l’application du taux de TVA de 10 % aux cantines ou aux campings constitue une dépense fiscale alors que l’application du même taux aux œuvres d’art et antiquités ou du taux de 5,5 % aux livres et aux droits d’entrée dans les salles de cinéma n’en constitue pas.

La définition de la norme de référence est très difficile car elle renvoie à des conceptions de la fiscalité parfois divergentes. La question de savoir, par exemple, si le « quotient familial », utilisé pour moduler l’impôt sur le revenu en fonction de la taille du ménage, est ou non une niche peut être longuement débattue sans qu’aucune conclusion ne soit tirée.

Sont considérées en pratique comme des niches fiscales les dispositifs figurant sur la liste du tome II du rapport sur les voies et moyens annexé au PLF. Celui pour 2018 recense 457 niches. Leur nombre était d’environ 400 au début des années deux-mille puis a dépassé 500 à la fin de la décennie pour revenir vers 450 et remonter récemment[1].

Leur définition n’étant souvent pas plus précise dans les autres pays, les comparaisons internationales sont fragiles. Il semble néanmoins que la France se situe entre un groupe de pays où les niches fiscales sont plus importantes et qui comprend l’Italie, l’Espagne et le Royaume-Uni, et un groupe où elles sont plus faibles et qui comprend l’Allemagne et les Pays-Bas.

2)Des dépenses fiscales dont les formes sont très diverses et dont certaines sont équivalentes à des subventions

Les dépenses fiscales peuvent prendre diverses formes dont les principales sont les suivantes.

Certains revenus, certaines activités ou certains contribuables font l’objet d’une « exonération » au titre d’un impôt ou bénéficient d’un « taux réduit ». Une « franchise » exonère les activités ou les revenus dont le montant est inférieur à un seuil. Certains revenus peuvent donner lieu à un « abattement », en pourcentage de leur montant ou en euros.

La « déduction » de dépenses particulières du revenu imposable peut être autorisée, souvent dans une limite fixée en euros ou en pourcentage du revenu imposable avant cette déduction.

Une « réduction d’impôt », en euros ou en pourcentage d’une dépense particulière, celle-ci étant elle-même plafonnée en euros ou en fonction du revenu du contribuable, peut être attribuée. Une réduction d’impôt ne peut pas être supérieure au montant de l’impôt dû avant imputation de cette réduction. Si elle est supérieure, elle est elle-même réduite de sorte que son montant soit exactement égal à l’impôt dû avant réduction.

Un « crédit d’impôt » se distingue d’une réduction d’impôt par le fait que son montant peut être supérieur à celui de l’impôt dû. Le cas échéant, la part du crédit d’impôt qui dépasse le montant de l’impôt dû est remboursée par le trésor public au contribuable. Un crédit d’impôt est donc indépendant de l’impôt auquel il s’applique. Il est économiquement équivalent à une subvention. En comptabilité nationale, un crédit d’impôt ainsi « restituable » est d’ailleurs une dépense publique, contrairement à une réduction d’impôt (dite « non restituable »).

3)Un chiffrage souvent fragile, parfois impossible, de leur coût

La fiche de l’encyclopédie sur les dépenses fiscales présente les méthodes mises en œuvre pour en chiffrer le coût et les difficultés rencontrées. Dans le rapport annexé au PLF pour 2018, le coût de 53 dépenses fiscales n’est pas mesuré et seul un ordre de grandeur est disponible pour 183 d’entre elles (sur un total de 457).

Ce même rapport estime à 18,5 Md€ le coût des taux réduits de TVA mais, pour des raisons non convaincantes, beaucoup d’entre eux ne figurent pas sur la liste des niches fiscales. Le coût réel de ces dispositifs, si on reconnaît qu’ils constituent tous des dépenses fiscales, est de 50 Md€ (cf. billet de juin 2018 sur les taux réduits de TVA).

B)Les raisons pour lesquelles il faut réduire le coût des dépenses fiscales

Les dépenses fiscales ont un très grand avantage politique et en termes d’acceptabilité sociale : elles se traduisent par une baisse d’impôt. Pour le pouvoir politique, elles contribuent donc à l’objectif de réduction du taux des prélèvements obligatoires[2] ; pour les ménages et entreprises, il est préférable de se voir accorder une baisse d’impôt, considérée comme « normale », plutôt que de se voir attribuer une « aide », parfois perçue comme stigmatisante.

1)Les dépenses fiscales peuvent parfois mieux permettre d’atteindre certains objectifs que les dépenses budgétaires

Le coût de gestion des dépenses fiscales, pour l’administration et les agents concernés, est parfois inférieur à celui de dépenses budgétaires visant les mêmes objectifs. Pour soutenir la consommation d’un produit particulier, il peut être plus facile de lui appliquer un taux de TVA réduit que d’accorder des subventions aux producteurs ou aux consommateurs de ce produit. Pour inciter les contribuables à financer des activités particulières, il est parfois moins coûteux, en termes de gestion, d’en exonérer d’impôts les revenus plutôt que, par exemple, de bonifier les prêts bancaires affectés à cette activité.

Les dépenses fiscales peuvent être plus efficaces dans la mesure où les agents économiques ont plus d’assurance de pouvoir effectivement en bénéficier et sont donc plus enclins à adapter leur comportement dans le sens souhaité. En effet, contrairement aux dépenses budgétaires, elles ne font pas l’objet de crédits limitatifs, et encore moins d’une régulation infra-annuelle. Elles ne sont pas revues chaque année par le Parlement, alors que c’est en principe le cas des dépenses budgétaires.

2)Les dépenses fiscales sont souvent plus difficilement contrôlables que les dépenses budgétaires

Les avantages précédents des dépenses fiscales ont leur revers. Leur gestion est ainsi moins coûteuse parce qu’elles ne font pas l’objet des contrôles a priori auxquels sont soumises les dépenses budgétaires. Depuis qu’il n’est plus nécessaire de joindre les justificatifs aux déclarations d’impôt, la plupart d’entre elles ne donnent lieu qu’à un contrôle a posteriori dans le cadre des procédures de contrôle fiscal sur pièces ou sur place.

Le coût des dépenses fiscales ne peut pas être limité a priori, encore moins régulé en cours d’année, et elles risquent donc d’être un facteur de dépassement des objectifs de déficit public. L’absence de révision annuelle de leur justification conduit à leur pérennisation même si leur efficacité est nulle. La loi de programmation des finances publiques de 2014-2019 prévoyait un réexamen des dépenses fiscales, mais seulement pour celles qui ont été mises en œuvre après le 1er janvier 2015. En outre, ce réexamen a souvent été purement formel.

Personne n’est « responsable » des dépenses fiscales au sens des « responsables des programmes » créés dans le cadre de la loi organique relative aux lois de finances (LOLF). Les dépenses fiscales sont certes rattachées à des programmes budgétaires, mais les responsables de ceux-ci n’ont aucune prise sur elles, notamment parce que leurs modalités de calcul et le chiffrage de leur coût relèvent quasi-exclusivement de la direction de la législation fiscale du ministère des finances. Cette dernière n’est pas pour autant responsable des 457 niches fiscales recensées dans le projet de loi de finances pour 2018, qu’elle n’a généralement pas voulu créer.

3)Les dépenses fiscales sont contraires aux principes d’une fiscalité optimale

Si les dépenses fiscales réduisent les impôts dus par certains contribuables, leur financement oblige à les relever pour les autres contribuables. Il en résulte que, par exemple, l’impôt sur le revenu et l’impôt sur les sociétés ont une assiette étroite, mitée par les niches, et des taux élevés. C’est le contraire de l’une des principales recommandations de l’analyse économique de « l’incidence de la fiscalité » : le coût des prélèvements obligatoires pour l’ensemble de la société est plus faible lorsque leur assiette est large et lorsque leurs taux sont bas.

Les dépenses fiscales associées à l’impôt sur le revenu réduisent fortement la redistribution opérée par les prélèvements obligatoires. En effet, l’avantage obtenu grâce à une exonération, un abattement, une déduction ou une réduction d’impôt sur le revenu est d’autant plus important que le revenu du ménage concerné est élevé et qu’il se situe dans les tranches les plus hautes du barème. Les dépenses fiscales relatives à l’impôt sur le revenu n’ont aucun intérêt pour les foyers fiscaux les plus modestes car ils ne le payent pas. Seuls font exception les crédits d’impôts car leur montant est indépendant de l’impôt dû (ils sont remboursés si l’impôt dû est inférieur).

Comme l’a montré le conseil des prélèvements obligatoires, les taux réduits de TVA constituent, quant à eux, un outil de redistribution non pertinent car, en pratique, ils ne peuvent pas être ciblés sur des produits consommés principalement par les ménages les plus pauvres.

4)Les dépenses fiscales accroissent la complexité du système fiscal

La brochure pratique de l’impôt sur le revenu pour 2017 fait 382 pages, dont une centaine concerne les réductions et crédits d’impôts, qui ne sont pourtant pas les seules niches fiscales. Les réductions en faveur de l’investissement immobilier sont présentées en près de 30 pages à elles seules.

5)L’évaluation des dépenses fiscales montre que beaucoup d’entre elles sont inefficientes

La seule revue systématique des dépenses fiscales a eu lieu en 2011 en application de la loi de programmation des finances publiques de 2009. Elle a été menée par un comité rassemblant les représentants des services concernés du ministère des finances sous la présidence d’un inspecteur général des finances.

La très grande hétérogénéité des informations disponibles et le manque de temps pour procéder à des analyses statistiques lourdes ne pouvait que limiter la qualité de certaines évaluations. Les niches pour lesquelles les enjeux financiers sont les plus importants ont cependant fait l’objet d’études plus approfondies qui ont parfois été confiées à des centres de recherche. En dépit de l’hétérogénéité des données disponibles, les rapporteurs ont utilisé des méthodes harmonisées et les résultats ont été présentés sous une forme standardisée. En particulier, l’efficience de chaque mesure a été notée sur une échelle de 0 (mesure inefficiente) à 3 (mesure très efficiente). Le coût des dépenses fiscales notées 0 ou 1, c’est-à-dire peu ou pas efficientes, s’élève à 40 Md€.

De son côté, la Cour des comptes met souvent en lumière dans ses rapports la faible efficience de niches fiscales. Parmi les plus récents, on peut noter ceux qui portent sur les dépenses fiscales en faveur du logement social, de l’investissement locatif des ménages et du développement durable, ou encore le dispositif dit ISF-PME. Les rapports du Conseil des prélèvements obligatoires montrent également l’inefficacité de nombreuses dépenses fiscales

Un billet sur les taux réduits de TVA publié récemment sur ce site se réfère à plusieurs évaluations économiques montrant l’inefficacité de certains d’entre eux.

C)Le coût des dépenses fiscales de 2000 à 2016

Le coût des niches fiscales a doublé entre 2003 et 2009, ce qui tient surtout aux crédits d’impôt dont le coût a été multiplié par plus de cinq. Le début de cette période a été marqué par la mise en place de normes contraignantes sur les dépenses budgétaires de l’Etat, notamment la norme dite « zéro volume » qui limitait la progression des dépenses du budget général à l’inflation. Les dépenses fiscales, notamment les crédits d’impôt qui sont équivalents à des subventions, ont remplacé les dépenses budgétaires que les gouvernements s’interdisaient d’augmenter.

De nombreux rapports, notamment ceux de la Cour des comptes et de la Commission des finances de l’Assemblée nationale, se sont alarmés de cette envolée des dépenses fiscales à la fin des années 2000.

La loi de programmation des finances publiques pour les années 2009 à 2012 a alors instauré une « règle de gage » selon laquelle le coût des créations et extensions de niches fiscales devait être compensé par le gain tiré de la réduction ou de la suppression d’autres niches. La loi de programmation pour la période 2011-2014 l’a transformée en une « règle de gel » en valeur du coût total des dépenses fiscales.

Des niches ont été supprimées et d’autres ont été réduites, si bien que ces règles ont été respectées. Le coût des dépenses fiscales a été stabilisé à un montant compris entre 73 et 74 Md€ sur la période 2009-2013[3].

La loi de programmation pour la période 2014-2019, a ensuite fixé un plafond en euros au montant des dépenses fiscales pour chaque année qui croît pour tenir compte de la montée en charge du CICE et atteint 81,8 Md€ en 2016 (au format du PLF 2013, soit 85,0 Md€ au format du PLF 2018). Il a été dépassé de 2,5 Md€ en 2016.

Le coût des dépenses fiscales a augmenté de 14,2 Md€ entre 2013 et 2016, ce qui tient pour 12,9 Md€ au CICE. Leur coût hors CICE s’est donc accru de 1,3 Md€.

Source : rapport de la Cour des comptes de 2010 sur la situation et les perspectives des finances publiques ; projets de lois de finances de 2011 à 2018 ; dépenses fiscales au format du PLF pour 2018 ; FIPECO.

D)Les perspectives d’évolution des dépenses fiscales

1)Une forte hausse en 2017 et 2018, y compris hors CICE

Le tome II du rapport sur les voies et moyens annexé au PLF pour 2018 présente les prévisions de coût des dépenses fiscales pour 2017 et 2018. Les prévisions pour l’année N et l’année N+1 sont souvent sous-estimées, notamment parce que le coût de nombreuses niches est maintenu en prévision au niveau constaté l’année N-1.

Les prévisions du PLF 2017 ont ainsi été relevées en PLF 2018 de 1,9 Md€ pour 2016 et de 3,1 Md€ pour 2017. Pour 2017, on peut s’attendre à une nouvelle révision à la hausse dans le PLF 2019.

Sous cette réserve, le coût des dépenses fiscales augmenterait de 5,4 Md€ en 2017 puis de 6,8 Md€ en 2018, soit respectivement 1,9 Md€ et 2,2 Md€ hors CICE. Il atteindrait ainsi quasiment 100 Md€ (99,8 Md€) en 2018, soit 78,8 Md€ hors CICE.

Les principales augmentations hors CICE sur 2017-2018 concernent les dispositifs d’exonération ou de remboursement de la TICPE en faveur de certaines professions (chauffeurs routiers, agriculteurs…) pour 1,5 Md€. La montée en puissance de la fiscalité écologique (taxe carbone, alignement des taxes sur le gazole et l’essence) entraîne une hausse du coût des dépenses fiscales en faveur des professions qui y échappent.

Le remplacement de la réduction d’impôt pour emploi à domicile par un crédit d’impôt majore le coût des niches fiscales de 1,2 Md€ en 2018 par rapport à 2016. L’amortissement exceptionnel de 40 % l’accroît de 0,6 Md€ et les exonérations de taxe d’habitation prises en charge par l’Etat en faveur des ménages modestes de 0,3 Md€. Le coût du crédit d’impôt recherche augmente de 0,2 Md€ et celui des taux réduits et exonérations de TVA de 0,7 Md€.

En sens inverse, la suppression de la réduction d’ISF en faveur des apports en capital à des PME réduit le coût des niches fiscales de 0,7 Md€.

Le projet de seconde loi de finances rectificative pour 2017 crée quatre niches fiscales nouvelles en faveur des bassins industriels en déclin (une exonération d’IS et des exonérations de taxe foncière, de cotisation foncière des entreprises et de cotisation sur la valeur ajoutée qui sont compensées par l’Etat) et proroge deux niches en faveur de l’investissement forestier (une réduction et un crédit d’impôt) qui arrivaient à expiration fin 2017. Il y aura donc 463 niches en 2018 et non 457. Le coût de ces nouveaux dispositifs devrait toutefois être faible.

2)Une nouvelle règle non contraignante

La loi de programmation pour 2018 à 2022 fixe un plafond au coût des niches fiscales qui est exprimé non plus en euros mais en pourcentage du montant des recettes fiscales nettes de l’Etat majoré du coût des dépenses fiscales : 28 % en 2018 et 2019, puis 27 % en 2020, 26 % en 2021 et 25 % en 2022.

Les prévisions du PLF pour 2018 sont de 288,8 Md€ pour les recettes fiscales nettes et de 99,8 Md€ pour les dépenses fiscales, ce qui conduit à un ratio de 25,7 %. Si la prévision de recettes fiscales s’avère exacte, le coût des niches fiscales peut atteindre 112 Md€ en 2018 sans enfreindre cette règle, ce qui laisse une très grande marge de sécurité.

Une fois le plafond atteint, le coût des niches pourra ensuite croître au même rythme que les recettes fiscales nettes de l’Etat. Même si elle est minorée par les baisses d’impôt programmées, la croissance des recettes fiscales devrait être nettement positive dans les prochaines années et le coût des dépenses fiscales pourra donc augmenter.

En outre, à supposer que le plafond de 28 % soit atteint en 2019, le remplacement du CICE par des allègements de cotisations sociales permettra d’augmenter d’environ 28 Md€[4] le coût des autres dépenses fiscales.

3)Une occasion manquée : le plan logement de 2017

Le projet de loi de finances pour 2018 prévoyait une réduction des loyers perçus par les organismes gestionnaires de HLM accompagnée d’une baisse des aides personnalisées au logement (APL) des ménages logés par ces organismes, ce qui revenait à prélever 1,5 Md€ par an sur ces organismes. Cette mesure est justifiée par l’ampleur des bénéfices et des fonds propres du secteur des HLM mais elle est difficile à mettre en œuvre (cf. billet d’octobre 2017). A l’issue des débats budgétaires, la baisse des aides au logement a été limitée provisoirement à 0,8 Md€ en 2018 et 1,2 Md€ en 2019, ce qui a été compensé budgétairement par une hausse de la TVA sur la construction de logements sociaux.

Or, dans un référé de 2017, la Cour des comptes recommandait une solution beaucoup plus simple pour prélever le même montant sur les gestionnaires de HLM, qui consiste à supprimer deux niches fiscales : l’exonération d’impôt sur les sociétés (IS) dont ils bénéficient, pour un coût de 1,0 Md€, et l’exonération de taxe foncière sur les logements à caractère social (0,7 Md€). La suppression de l’exonération d’IS serait en outre ciblée sur les organismes qui dégagent des bénéfices. La solution retenue est beaucoup plus compliquée mais elle permet d’afficher une baisse des dépenses de l’Etat à travers les allocations de logement.

La loi de finances pour 2018 prévoit par ailleurs la prolongation pour quatre ans de la réduction d’impôt pour investissement locatif, le « dispositif Pinel », et du prêt à taux zéro pour acquisition d’un logement. Le périmètre des zones où les achats de logements donnent droit à ces avantages fiscaux devrait être recentré sur les zones tendues pour être mieux ciblé.

Les réductions d’impôt pour investissement dans le logement locatif sont emblématiques des errements de la politique du logement en raison d’une utilisation excessive des niches fiscales. Depuis la « réduction d’impôt Quilès » de 1984, qui visait un soutien temporaire à la construction, 16 dispositifs se sont succédés pour soutenir l’investissement locatif privé, portant chacun le nom du ministre du logement qui l’a créé. A chaque fois les règles relatives au calcul de la réduction d’impôt, aux zones géographiques éligibles ou au plafonnement des ressources des locataires ou des loyers ont été modifiées sans que jamais ne soit trouvée la bonne formule, qui n’existe pas. Les dispositifs encore en vigueur ont un coût total estimé à 2,0 Md€ en 2018 dans le PLF.

Aucune évaluation objective et indépendante de ces dispositifs n’en a démontré la pertinence, les études disponibles suggérant plutôt qu’ils ont surtout un effet inflationniste sur les loyers. Il apparaît également que les bénéficiaires de ces réductions d’impôt ont un revenu fiscal médian quatre fois plus élevé que celui des ménages imposés à l’impôt sur le revenu. Dans son rapport de 2017 sur les finances publiques, la Cour des comptes rappelle que ces dispositifs n’ont jamais été ciblés efficacement et recommande leur extinction.

L’efficacité du prêt à taux zéro n’est pas mieux démontrée et les raisons pour lesquelles il faudrait favoriser la propriété de la résidence principale, plutôt que sa location, ne sont pas évidentes. La fiscalité devrait être neutre entre accession à la propriété et location.

Au total, le Gouvernement a manqué l’occasion de supprimer plusieurs dépenses fiscales dans son plan pour le logement, sans doute parce que sa priorité est de réduire les prélèvements obligatoires et les dépenses publiques alors que la suppression d’une niche accroît automatiquement les prélèvements obligatoires si elle n’est pas compensée par une baisse du taux de droit commun.

[1] En 2018, plusieurs niches de coût relativement faible sont apparues : exonération d’impôt sur des indemnités versées aux militaires ; réduction d’impôt pour la réhabilitation de résidences de tourisme…

[2] S’agissant des crédits d’impôts, ils sont totalement déduits des prélèvements obligatoires par l’Insee mais pas par les organisations internationales ou seulement pour leur part imputable sur l’impôt considéré.

[3] En appliquant le classement des niches et les méthodes de chiffrage utilisés pour le PLF de 2018.

[4] La suppression du CICE augmentera les recettes fiscales d’environ 20 Md€ et donc le plafond des dépenses fiscales, CICE compris, d’environ 8 Md€. Les dépenses fiscales hors CICE pourront donc augmenter de 28 Md€.