02/10/2017

La stratégie du Gouvernement pour le logement

François ECALLE

Lire et imprimer en PDF

Une note d’analyse publiée sur ce site propose plusieurs orientations pour une réforme de la politique du logement, dont les données de base, notamment du point de vue des finances publiques, se trouvent dans une fiche de l’encyclopédie. La stratégie pour le logement présentée le 20 septembre par le ministre de la cohésion des territoires est analysée ici à l’aune de ces orientations. Le lecteur pourra donc se reporter à cette note d’analyse pour trouver des justifications plus détaillées des réformes qui sont proposées.

La stratégie du Gouvernement se décline en de nombreuses mesures qui contribueront pour la plupart à améliorer l’efficience de la politique du logement. Toutefois, la portée et la nouveauté de chacune de ces mesures prise isolément sont souvent limitées. Que l’addition de mesures assez peu innovantes et de faible portée constitue un projet suffisamment ambitieux peut donner lieu à débat. L’impact global de cette stratégie sur les finances publiques est indéterminé, en l’état des informations disponibles.

Le principal gain budgétaire pour l’Etat proviendra du secteur HLM, où la baisse des loyers, imposée par l’Etat, permettra de réduire les allocations de logement. Cette mesure est justifiée par la situation financière de ce secteur mais la suppression des dépenses fiscales dont il bénéficie serait plus simple. Une hausse de la production de logements sociaux étant aussi annoncée, il n’est pas sûr que les économies soient au total substantielles. Il faudrait surtout restreindre fortement les conditions d’éligibilité des ménages à un logement social (81 % d’entre eux y sont actuellement éligibles).

L’Etat fera quelques économies en 2019 en tenant compte des revenus les plus récents pour attribuer les aides au logement, mais de complexes dispositifs de régularisation des prestations versées devront être mis en œuvre. Cette mesure est très en retrait par rapport à la réforme globale des allocations de logement, des minima sociaux et de la prime d’activité, qui est préconisée par certains économistes.

Les incitations fiscales et réglementaires prévues pour stimuler la construction de logements ont déjà été annoncées dans le passé sans que leur mise en œuvre ait eu un impact significatif et il n’est pas certain qu’elles en aient plus cette fois. Les relations entre propriétaires et locataires et le pouvoir des maires en matière d’urbanisme, au cœur des contraintes pesant sur l’offre de logements, ne sont pas vraiment réformés.

Ce plan prévoit un meilleur ciblage des dépenses fiscales en faveur de l’achat de logements, mais cela fait 30 ans que tous les ministres du logement modifient le ciblage de la réduction d’impôt pour investissement locatif en donnant leur nom au nouveau dispositif, sans aucun résultat. La suppression pure et simple de ces dispositifs serait la meilleure mesure.

A) Une réduction justifiée des aides au logement social qui pourrait prendre d’autres formes et devrait accompagner une réforme plus profonde des conditions d’éligibilité

Le projet de loi de finances (PLF) pour 2018 prévoit une réduction des loyers perçus par les organismes gestionnaires de HLM, encadrée par la loi et dépendant des ressources des locataires, qui sera accompagnée d’une baisse des aides personnalisées (APL) au logement des ménages logés par ces organismes. La baisse des APL entraînera un gain budgétaire de 1,5 Md€ pour l’Etat[1].

Cette mesure revient donc à prélever 1,5 Md€ par an sur le secteur HLM, ce qui est justifié par l’ampleur de ses bénéfices annuels (3,3 Md€ selon un référé de 2017 de la Cour des comptes) et de ses fonds propres (161 Md€). La Cour recommande de supprimer l’exonération d’impôt sur les sociétés dont il bénéficie, pour un coût budgétaire de 1,0 Md€, et de revoir l’exonération de taxe foncière sur les immeubles à caractère social (0,7 Md€).

Ces mesures fiscales seraient plus simples à mettre en œuvre que la réduction simultanée des loyers et des allocations personnalisées prévue par le Gouvernement. La réduction des loyers des HLM sera en effet difficile à imposer, et la loi ne fera d’ailleurs que l’encadrer, car ces loyers sont fixés par les gestionnaires, même s’ils sont réglementés. La lecture de l’exposé des motifs de l’article 52 du PLF peut convaincre de la complexité du dispositif. La suppression de niches fiscales, comme les exonérations citées par la Cour, aurait toutefois pour effet de relever le taux des prélèvements obligatoires alors que la diminution des allocations versées par l’Etat permet d’afficher une baisse des dépenses publiques, ce qui pourrait être une explication du choix du Gouvernement.

En outre, le Gouvernement s’est donné, comme tous ses prédécesseurs, des objectifs ambitieux de construction de logements sociaux, que qui pourrait entraîner de nouvelles dépenses publiques. Or, s’il faut un parc social suffisant pour accueillir les ménages qui n’ont pas les moyens de se loger dans le secteur locatif privé, il n’est pas pour autant nécessaire de rendre 81 % des ménages éligibles à un logement social (ou « intermédiaire »), comme c’est le cas en France compte-tenu de plafonds de revenus très élevés (cf. rapport de la Cour des comptes de février 2017). En pratique, 16 % des ménages disposent d’un logement social, plus que dans les autres pays, mais pas toujours les plus pauvres.

Ils bénéficient d’un avantage de loyers, par rapport à un logement de mêmes caractéristiques dans le secteur privé, estimé par l’Insee à 46 % de la valeur locative du logement. Il n’est donc pas surprenant que la distribution des logements sociaux soit un enjeu pour les acteurs publics locaux et que la mobilité des locataires soit très faible, au détriment de leur insertion sur le marché du travail.

Alors que 3 % de ses locataires ont des revenus qui dépassent de 20 % les plafonds, pourtant très élevés, et payent un « surloyer » de montant limité, le parc social ne loge que la moitié des ménages situés sous le seuil de pauvreté. Il faudrait donc durcir les critères d’éligibilité au logement social et appliquer des surloyers plus contraignants. A cet égard, le Gouvernement a exprimé son souhait de revoir périodiquement la situation des locataires du secteur social et d’appliquer plus souvent des surloyers, mais de tels objectifs ont déjà été affichés dans le passé sans résultats probants et il n’est pas sûr qu’ils soient désormais mieux atteints.

Le principal argument avancé par le secteur HLM pour justifier le statu quo, et qui a jusque-là toujours conduit à l’échec de ces projets de réformes, est le besoin d’une « mixité sociale » entre des ménages de niveaux de vie différents. En pratique, ils n’habitent cependant pas souvent les mêmes immeubles et il serait préférable de viser une meilleure répartition spatiale des logements sociaux, ceux-ci étant réellement réservés aux ménages les plus modestes, comme le recommande une note du Conseil d’analyse économique (CAE) d’octobre 2013.

Les gestionnaires du parc social préfèrent louer à des ménages plus aisés parce qu’ils ont alors plus d’assurance de rentabiliser leurs investissements, mais leur raison d’être est de loger les plus pauvres et leurs comptes sont très excédentaires.

Les aides à la pierre doivent donc être maintenues pour le parc social, mais mieux ciblées. Le CAE notait que les taux de vacance des logements sociaux dépassent 5 % dans certaines régions alors que les files d’attente sont considérables ailleurs. Les organismes de gestion des HLM ont été créés sur des bases locales et la répartition actuelle des financements contribue à pérenniser la répartition spatiale du parc alors qu’un rééquilibrage national serait nécessaire.

Sur le logement social, la stratégie du Gouvernement devrait donc être plus ambitieuse pour en réduire nettement le périmètre et mieux le cibler, ce qui suppose de passer outre à l’opposition des acteurs et de revoir le concept de mixité sociale.

B) Une réforme justifiée des autres aides personnelles au logement mais présentant des difficultés techniques et de portée limitée

Le Gouvernement entend, dès 2019, prendre en compte les ressources des ménages pendant l’année en cours pour calculer le montant des allocations de logement. Actuellement, les ressources prises en compte sont celles qui apparaissent dans les avis d’imposition, donc celles de l’année précédente ou de la pénultième.

Attribuer les allocations sur la base des revenus les plus récents est une bonne idée, mais sa mise en œuvre sera complexe. En effet, plusieurs catégories de revenus ne peuvent être connues que l’année suivante, par exemple les revenus des activités non salariées, hors micro entreprises, et les revenus fonciers, car il s’agit de résultats comptables nets de charges. Or il ne semble pas question de demander aux entrepreneurs individuels d’établir des comptes trimestriels, voire mensuels. En conséquence, les allocations devront être, pour ces ménages, versées provisoirement sur la base des ressources connues (salaires…) et devront faire l’objet de régularisations, donc éventuellement de remboursements, l’année suivante.

S’agissant des salariés, leurs revenus varient d’un mois à l’autre, en fonction notamment des heures supplémentaires et des primes. Soit leurs allocations varieront de la même façon, alors que les loyers sont stables, soit les revenus pris en compte correspondront à une moyenne sur plusieurs mois. Plus la période de référence de cette moyenne sera longue, plus on s’éloignera alors de l’objectif d’une prise en compte instantanée des revenus.

Les revenus d’une année donnée étant généralement supérieurs à ceux des années précédentes, les allocations versées seront plus faibles. Les ménages perdront donc des ressources et l’Etat fera une économie, estimée selon certains médias à 1,0 Md€ (ce qui semble beaucoup). Cette économie justifierait les coûts de gestion un peu plus élevés qui résulteront de cette réforme.

Sa portée est néanmoins très limitée au regard des propositions formulées par certains économistes et consistant à supprimer les allocations de logement, qui ont surtout pour effet de pousser les loyers à la hausse dans les zones tendues où les contraintes sont du côté de l’offre, pour augmenter les minima sociaux et la prime d’activité. Ces propositions sont développées dans des notes d’analyse de ce site sur la politique du logement et sur le revenu universel, dont certaines formes ont une logique semblable.

C) Des mesures fiscales et réglementaires peu innovantes pour relancer la construction qui ne traitent pas les problèmes de fond

1) Les terrains à bâtir

Le Gouvernement prévoit un abattement temporaire sur les plus-values réalisées à l’occasion de la vente de terrains à bâtir, ou de terrains bâtis avec obligation de les densifier, dans les zones tendues à condition que cette vente permette la construction de logements neufs, le taux de l’abattement variant selon la nature de ces logements (social, intermédiaire…). Cet avantage fiscal sera donc attribué aux vendeurs tout en étant soumis à des conditions, de construction de logements neufs, qui relèveront de la responsabilité des acheteurs et ne pourront être constatées que longtemps après la transaction. Il y a tout lieu de penser que l’administration sera ainsi obligée de construire une nouvelle usine à gaz fiscale pour encourager ces opérations, conformément à la volonté du Gouvernement, tout en limitant les abus, qu’il sera néanmoins difficile de contrôler.

Le régime fiscal des plus-values immobilières a déjà été souvent modifié dans la période récente, y compris pour introduire des abattements temporaires exceptionnels comme ce fut le cas dans la loi de finances pour 2015. L’impact de ces incitations fiscales n’a jamais été évalué et on peut supposer qu’il est très limité.

L’offre de terrains à bâtir est essentiellement fixée par les 36 000 maires de France, qui disposent à cette fin de nombreux instruments : le « plan local d’urbanisme » (PLU) qui détermine les zones constructibles et la densité de l’habitat, le droit de préemption, l’expropriation pour cause d’utilité publique, la création d’établissements publics fonciers locaux et, surtout, la délivrance des permis de construire.

Or les habitants d’une commune n’ont généralement aucune envie de voir de nouvelles constructions à côté de chez eux, tout au moins en dehors des zones déjà très urbanisées où ils préfèrent néanmoins souvent les espaces verts. La France comptant près de 40 % des communes de l’Union européenne, elle est le seul pays à donner ce pouvoir de définition de l’offre de terrains constructibles à des élus aussi proches des habitants et donc soumis à une forte pression pour s’opposer aux nouvelles constructions.

En outre, les communes françaises sont généralement trop petites pour exercer efficacement leurs compétences en matière d’urbanisme. Le législateur a certes essayé de confier progressivement les outils de planification, comme les « schémas de cohérence territoriale », à l’échelon intercommunal, en les rendant de plus en plus prescriptifs, mais le pouvoir des maires reste prédominant. Il faudrait donc systématiser les PLU intercommunaux et transférer la délivrance des permis de construire aux intercommunalités.

De plus, les administrations et entreprises publiques sont les principaux propriétaires fonciers et l’Etat annonce périodiquement qu’elles cèderont des terrains à bâtir grâce à des incitations plus fortes - le Gouvernement actuel n’y fait pas exception - mais le rythme des cessions a toujours été très lent. On voit mal pourquoi les mesures annoncées par le nouveau Gouvernement, qui ne sont pas particulièrement innovantes, seraient plus efficaces.

2) Les relations entre propriétaires et locataires

L’investissement dans le logement locatif a pour objectif d’en tirer des revenus plus élevés que ceux de placements financiers sans risque car il présente d’importants risques spécifiques, notamment de ne pas pouvoir recouvrer le loyer convenu et de récupérer un bien dégradé sans pouvoir en obtenir réparation.

Or la réglementation réduit les revenus de l’investissement foncier, à travers le contrôle des loyers sous ses différentes formes, et accroît les risques d’impayés en protégeant les locataires. Les investisseurs institutionnels se sont d’ailleurs retirés du marché du logement locatif. De 1992 à 2010, le parc locatif détenu en France par les compagnies d’assurance a été divisé par plus de trois

La note précitée du CAE observe que le contrôle des loyers tend à réduire la qualité du parc immobilier. On peut ajouter que le contrôle administratif des prix ne les a jamais empêchés d’augmenter sur le long terme. En France, l’inflation a été définitivement vaincue dans les années 1980 lorsque le contrôle des prix a été abandonné pour faire place à la politique de la concurrence.

La protection des locataires contre les ruptures ou les non renouvellements abusifs de baux est nécessaire mais ne doit pas conduire à accroître excessivement les risques d’impayés. Ceux-ci peuvent certes être atténués par des cautions ou des assurances. Toutefois, les cautions ne peuvent pas couvrir tous les risques, sauf à être impossibles à présenter par les locataires dont la situation est la plus précaire. Les primes d’assurance ont un coût et, par le jeu du marché, tendent à être plus élevées lorsque les locataires paraissent en difficulté financière. De plus, pour éviter les phénomènes de type « aléa moral », les compagnies d’assurance laissent une partie du coût des impayés aux propriétaires, sous forme de « franchises ».

Le Gouvernement propose d’étendre les cautions financées par des organismes publics, Etat et Action Logement, pour résoudre ce problème, mais elles ne peuvent pas être sensiblement étendues sans faire courir des risques excessifs aux finances publiques. Il serait préférable de remettre en cause la contrainte la plus récente sur l’offre locative, l’encadrement des loyers dans les zones tendues, mais il est seulement question d’en évaluer l’impact.

3) Les normes et la fiscalité

Un rapport de l’Institut Montaigne note qu’il existe 1000 articles de loi réglementant la construction, répartis dans 11 codes différents, auxquels s’ajoutent une quinzaine de lois et décrets non codifiés. Entre 2002 et 2012, le code de l’urbanisme est passé de 1 584 à 3 266 pages. Ces normes sont souvent nécessaires pour garantir la qualité et la sécurité des constructions et elles sont souvent aussi nombreuses dans les autres pays, mais elles paraissent plus prescriptives en France.

La note précitée du CAE de 2013 montre que le coût relatif de la construction, par rapport à l’évolution des prix à la consommation, a plus fortement augmenté en France qu’en Allemagne et dans les pays du Benelux. Or le coût du travail dans la construction n’explique pas cette dérive, qui tient probablement pour une grande partie à la prolifération des normes.

Celles-ci augmentent le coût de la construction et peuvent en limiter le volume, parfois sans aucune raison convaincante comme le montre le rapport des sénateurs J.C. Boulard et A. Lambert de 2013 sur la « lutte contre l’inflation normative ». Le Gouvernement s’est engagé, comme ses prédécesseurs, à lutter contre l’inflation normative dans la construction de logements et a annoncé des mesures de bon aloi comme l’encadrement des recours contentieux ou la dématérialisation des procédures. Le résultat n’est pas acquis car ces normes répondent le plus souvent à des « besoins sociaux » (accessibilité, information des acheteurs, protection de l’environnement etc.) qu’il faut avoir le courage de remettre en cause.

Comme le montre une étude publiée par la Commission européenne, la fiscalité du patrimoine immobilier est plus élevée en France que dans les autres pays européens. Les revenus fonciers sont soumis à l’impôt sur le revenu et à la CSG dans les conditions de droit commun, sauf pour ce qui concerne les plus-values qui bénéficient d’abattements particuliers ou d’exonérations (habitation principale). Les projets fiscaux du Gouvernement entraîneront plutôt une hausse des prélèvements sur l’immobilier du fait de la hausse de la CSG (en revanche, la réforme de l’ISF n’aggravera en rien la fiscalité de l’immobilier).

D) Une nouvelle réforme des dépenses fiscales en faveur de l’achat de logement, alors qu’elles devraient être complètement supprimées

Le ministre de la cohésion des territoires a annoncé la prolongation pour quatre ans de la réduction d’impôt pour investissement locatif, le « dispositif Pinel », et du prêt à taux zéro pour acquisition d’un logement, qu’il était prévu d’arrêter à la fin de 2017. Le périmètre des zones géographiques où les achats de logements donnent droit à ces avantages fiscaux devrait toutefois être recentré sur les zones tendues pour être mieux ciblé.

Les aides à la pierre comme ces dispositifs compensent, partiellement, les effets négatifs des contraintes qui pèsent sur l’offre de logements en augmentant les dépenses fiscales et en obligeant l’Etat à lever d’autres prélèvements obligatoires, pour certains sur l’immobilier, avec des effets négatifs sur l’activité et l’emploi. Si la principale contrainte tient au manque de terrains constructibles, elles ont pour seul effet d’améliorer les marges des constructeurs et les profits des investisseurs. Comme cette contrainte est probablement forte, du moins dans les zones tendues que ces aides essayent de viser, leur efficience est très limitée.

La réduction d’impôt pour investissement dans le logement locatif est emblématique des errements de la politique du logement. Depuis la « réduction d’impôt Quilès » de 1984, qui visait un soutien temporaire à la construction, 16 dispositifs se sont succédés pour soutenir l’investissement locatif privé, portant chacun le nom du ministre du logement qui l’a créé. A chaque fois les règles relatives au calcul de la réduction d’impôt, aux zones géographiques éligibles ou au plafonnement des ressources des locataires ou des loyers ont été modifiées sans que jamais ne soit trouvée la bonne formule, qui n’existe pas.

Le comité d’évaluation des dépenses fiscales et niches sociales, réuni sous l’autorité de l’inspection générale des finances en 2011, a procédé à un examen de ces dispositifs. Sur une échelle allant de 0 (mesure inefficiente) à 3 (mesure très efficiente), ils ont été notés 1 (mesure peu efficiente). Il apparaît également que les bénéficiaires de ces réductions d’impôt ont un revenu fiscal médian quatre fois plus élevé que celui des ménages imposés à l’impôt sur le revenu. Une étude universitaire plus récente, citée dans la note de février 2013 du conseil d’analyse économique, confirme l’impact inflationniste de ces dispositifs sur les prix des logements au mètre carré.

Enfin, dans son rapport de 2017 sur les finances publiques, la Cour des comptes rappelle que ces dispositifs n’ont jamais été ciblés efficacement et recommande leur extinction.

L’efficacité du prêt à taux zéro n’est pas mieux démontrée et les raisons pour lesquelles il faudrait favoriser la propriété de la résidence principale, plutôt que sa location, ne sont pas évidentes. D’un point de vue économique, la fiscalité devrait être neutre entre accession à la propriété et location.

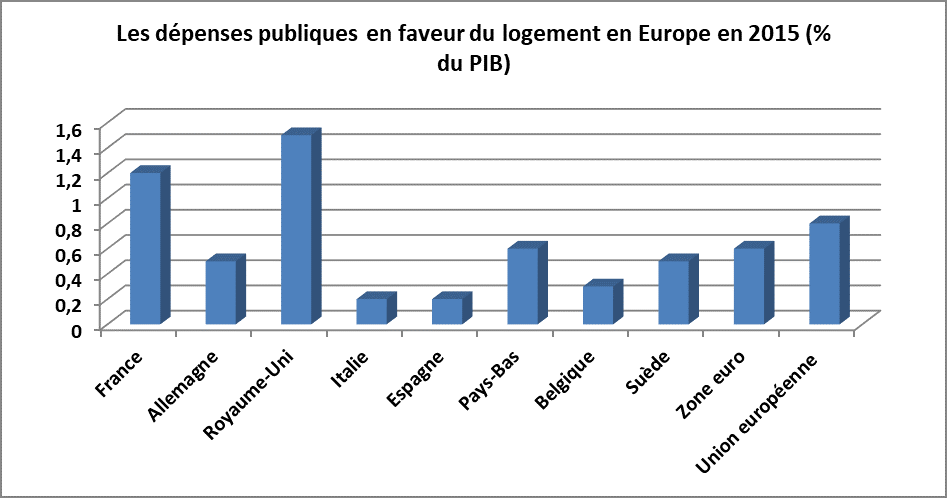

Source : Eurostat ; FIPECO.

[1] Soit 1,7 Md€ avec la suppression des APL pour les accédants à la propriété.