25/07/2016

Le jour de la libération fiscale

François ECALLE

PDF à lire et imprimer

Le « jour de libération fiscale » est une métaphore popularisée par un hommes d’affaires américain, D. Hostetler, en 1948 pour illustrer l’importance des « prélèvements obligatoires » (impôts et cotisation sociales). Il est déterminé en multipliant le nombre de jours de l’année par le taux des prélèvements obligatoires (PO), ce qui représente le nombre de jours de travail consacrés à payer ces prélèvements et au-delà desquels les contribuables sont « libérés ». Les PO représentant 44,7 % du PIB en France, ce devrait donc être le 163ème jour de l’année.

Cette image a été reprise par plusieurs organismes en France, notamment Contribuables associés qui détermine ce jour en retenant le poids des dépenses publiques dans le PIB prévu pour l’année en cours (56,6 % du PIB selon l’OCDE). Le jour de libération fiscale en 2016 est ainsi fixé au 26 juillet.

Retenir les dépenses publiques est discutable. En effet, si l’écart entre les dépenses publiques et les PO résulte pour partie du déficit public et si celui-ci peut être assimilé aux impôts futurs nécessaires pour rembourser la dette publique générée par le déficit, cet écart résulte aussi de l’existence de recettes publiques qui ne sont pas des prélèvements obligatoires comme les dividendes tirés par l’Etat de ses participations dans des entreprises ou les ventes de services des administrations publiques (tickets d’entrée dans les musées par exemple).

Surtout, cette présentation oublie que si le contribuable moyen verse, en simplifiant, 44,7 % du produit de son activité économique aux administrations publiques, il reçoit de celles-ci des prestations sociales et des services publics. Il reste que cette image invite à s’interroger sérieusement sur le taux des PO en France.

Il existe d’abord un taux maximal propre à chaque impôt, et donc un taux global des PO, au-delà duquel une hausse du taux des impôts ou des cotisations sociales entraîne une baisse des recettes publiques (le sommet de la « courbe de Laffer »). Il n’est cependant pas possible d’identifier précisément cette limite car elle dépend de nombreux facteurs spécifiques à chaque pays et variables dans le temps, notamment la qualité des dépenses publiques, les taux des PO dans les autres pays et les risques de fraude. Il est très peu probable qu’elle ait été atteinte en France, mais nous n’en sommes peut-être pas loin et le coût des PO est en tout état de cause trop élevé.

En effet, leur taux est plus haut en France que dans les autres pays, ce qui nuit à la compétitivité des entreprises et à l’attractivité du territoire. En outre, les risques de fraude sont aggravés par le développement des nouvelles technologies et le consentement à l’impôt pourrait s’affaiblir. Enfin, l’utilité des dépenses publiques est souvent trop faible et ne compense donc pas le coût des prélèvements obligatoires.

Une baisse du taux des prélèvements obligatoires est donc nécessaire mais elle n’aura d’effet favorable sur les comportements d’investissement et de consommation que si elle est perçue comme durable, c’est-à-dire si elle n’aggrave pas la situation des finances publiques. Or les baisses d’impôts ou de cotisations sociales ne peuvent pas être financées par le supplément de recettes induit par leurs effets favorables sur l’activité économique. Il faut donc réduire les dépenses publiques avant de baisser les PO.

A) Le taux maximal des prélèvements obligatoires dépend de multiples paramètres et il n’est pas possible d’en déterminer le niveau

1) Le taux maximal des PO est la somme de taux maximaux propres à chacun

Comme l’a souligné A. Laffer, il existe pour chaque impôt un taux maximal du point de vue budgétaire. En effet, un taux nul ne rapporte rien et un taux de 100 % ne rapporte rien non plus, la matière imposable disparaissant. Mathématiquement, il existe donc un taux d’imposition compris entre 0 et 100 % au-delà duquel les recettes fiscales diminuent lorsque le taux d’imposition augmente.

Ce taux est variable d’un marché à l’autre. Il dépend des « élasticités » (de la sensibilité) de l’offre et de la demande aux prix qui sont spécifiques à chaque marché (travail, capital ou consommation de tel ou tel produit). Le taux maximal des PO est la somme des taux maximaux propres à chaque prélèvement, en pourcentage du PIB, et dépend de la composition des prélèvements obligatoires. Le même taux global de PO peut donc avoir des effets différents selon la répartition des prélèvements

2) Les résultats des études sur le taux maximal des PO sont très imprécis

Les études visant à déterminer le taux maximal des PO ne donnent que des résultats très imprécis et d’une fiabilité limitée, probablement parce qu’il dépend de multiples facteurs difficiles à quantifier et propres à chaque pays et à chaque époque : qualité des dépenses publiques, compétitivité des entreprises, possibilités de fraude, civisme fiscal…

S’agissant de la France, il n’est pas démontré qu’un taux de PO de 44,7 % dépasse le « sommet de la courbe de Laffer » ou en est très proche. Si, ces dernières années, le rendement de certaines mesures de hausse d’impôts a été inférieur aux prévisions et si la croissance à législation constante de certains prélèvements a pu être décevante au regard de celle de leur assiette, il n’a pas été établi de lien de causalité entre la hausse du taux d’un impôt et la baisse de son produit, sauf cas particuliers où, par exemple, des taux très élevés ont pour objectif de réduire l’assiette du prélèvement (tabacs, alcools…).

3) Le taux maximal des PO dépend de la qualité des dépenses publiques

Même si le taux des PO est inférieur à ce maximum budgétaire, il peut être trop élevé si ces prélèvements financent des dépenses inefficaces. Inversement, un taux de PO pouvant apparaitre élevé est justifié, tant que les recettes ne baissent pas, s’il permet de financer des dépenses qui ont une utilité socio-économique suffisante au regard de leur montant.

Comme le montre la fiche sur « l’incidence fiscale », les prélèvements obligatoires ont toujours un coût économique sous forme d’une diminution des quantités échangées, d’une hausse des prix pour les demandeurs et d’une baisse des prix pour les offreurs. Ce coût doit être mis en relation avec les avantages, monétaires ou non, apportés à l’ensemble des agents par les dépenses publiques ainsi financées, sous forme de services publics ou d’une contribution à la réduction des inégalités. Le niveau global du taux des PO doit donc être apprécié au regard de la qualité des dépenses publiques.

4) Il dépend aussi de la conjoncture

Comme indiqué dans la fiche relative à l’impact de la croissance sur le déficit public, le produit des PO tend à croître plus vite que le PIB dans les périodes de forte croissance de l’activité économique et moins vite dans les périodes de faible croissance. Le taux de PO peut donc augmenter et paraître élevé seulement parce que la situation conjoncturelle est bonne.

5) Il dépend également des taux dans les autres pays

Un pays ne peut pas accumuler indéfiniment des déficits commerciaux car il doit s’endetter vis-à-vis de l’extérieur. Or la dette extérieure, comme la dette publique, finit par avoir un coût économique insoutenable au-delà d’un certain seuil, certes difficile à déterminer.

Or le volume des exportations et des importations dépend notamment de la compétitivité des entreprises françaises par rapport à leurs concurrentes étrangères. Celle-ci dépend elle-même, pour une large part, des prélèvements obligatoires sur les facteurs de production qu’elles utilisent et de la qualité des services publics.

Les échanges extérieurs dépendent également du potentiel de production de l’économie française, donc de l’attractivité du territoire pour les ménages et les entreprises. Des taux de prélèvements trop élevés, ou des services publics insuffisants au regard de ces prélèvements, les incitent à localiser leurs activités dans d’autres pays.

Le taux des PO doit donc s’apprécier au regard de ceux des autres pays. S’il est beaucoup plus élevé, il peut en résulter un déséquilibre non soutenable des échanges extérieurs.

6) Il dépend enfin de l’ampleur que peut prendre la fraude

Les prélèvements obligatoires entraînent une diminution des transactions déclarées, mais celles-ci peuvent continuer à avoir lieu sur un « marché noir » où elles échappent à l’impôt.

Les analyses économiques de la fraude montrent que son ampleur augmente avec les gains qu’elle permet de réaliser et diminue avec la probabilité d’être sanctionné, le montant de la sanction encourue et le consentement social à l’impôt. Or le gain tiré de la fraude est d’autant plus élevé que l’impôt éludé est lui-même important.

La probabilité d’être sanctionné dépend des moyens et de l’organisation du contrôle fiscal. Elle peut évoluer rapidement sous l’effet des nouvelles technologies, selon qu’elles favorisent la fraude ou sa détection.

Le consentement à l’impôt, appelé aussi le civisme fiscal, tend à diminuer lorsque les prélèvements augmentent, du moins si cette hausse ne s’accompagne pas clairement d’une amélioration de la qualité des dépenses publiques, et il existe probablement un seuil au-delà duquel la fraude se développe sans pouvoir être contrôlée. En effet, à partir du moment où chacun peut avoir le sentiment que la fraude fiscale est généralisée, il est plus difficile d’avoir soi-même un comportement civique et le développement de la fraude s’auto-entretient.

B) Le taux des prélèvements est néanmoins trop élevé en France

1) Les taux sont plus bas dans les autres pays

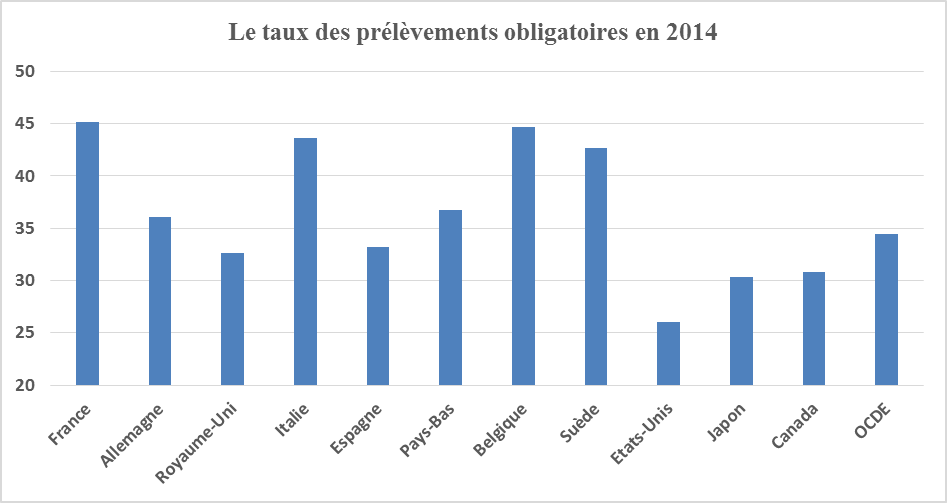

Source : OCDE ; FIPECO.

Comme le montre les fiches relatives au niveau des prélèvements obligatoires et aux prélèvements sur le travail et le capital, les taux des PO sont plus élevés en France que dans tous les autres pays de l’OCDE en 2014, à l’exception du Danemark, plus particulièrement s’agissant des prélèvements sur le capital et, dans une moindre mesure, sur le travail.

Ces écarts entre les taux des PO en France et dans les autres pays ne sont certainement pas sans lien avec le déséquilibre des échanges extérieurs et la faiblesse de la production et de l’emploi (cf. fiche sur finances publiques et échanges extérieurs).

2) L’efficience des dépenses publiques est insuffisante

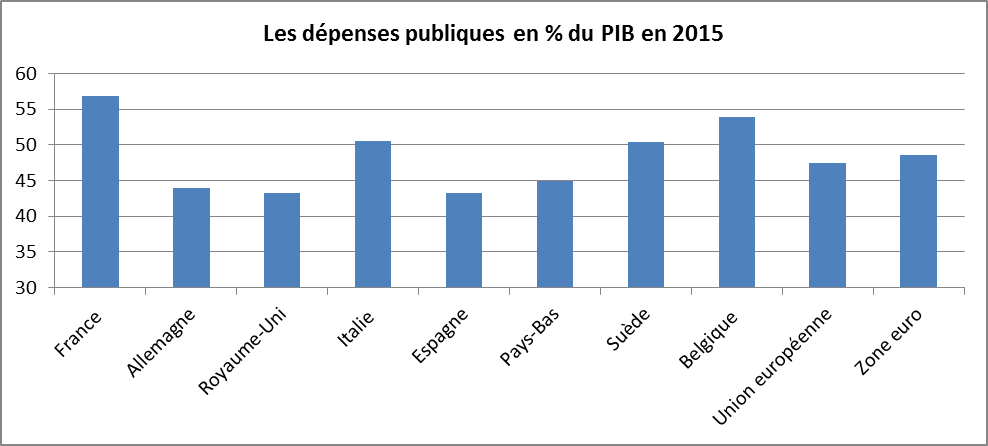

Source : Eurostat ; FIPECO.

Si la France est également en 2015 au deuxième rang pour le rapport de ses dépenses publiques au PIB, derrière la Finlande, elle est rarement au même rang pour les résultats obtenus grâce à ces dépenses, comme le montrent les rapports de la Cour des comptes, du conseil d’analyse économique, de France Stratégie, des organisations internationales ainsi que plusieurs fiches de l’encyclopédie des finances publiques sur ce site. Dans de nombreux cas, l’utilité socio-économique des dépenses publiques est insuffisante pour justifier les prélèvements obligatoires qui permettent de les financer.

3) Les nouvelles technologies accroissent les risques de fraude

Dans son rapport public annuel de 2010 puis dans un référé de 2013 sur la fraude fiscale internationale, la Cour des comptes soulignait les difficultés d’adaptation du contrôle fiscal au développement de la fraude permis par le développement des nouvelles technologies et notamment la dématérialisation des échanges dans un contexte d’ouverture internationale.

Les nouvelles technologies peuvent faciliter le contrôle fiscal autant que la fraude, mais les administrations les mettent en œuvre généralement moins vite que les contribuables parce que de nouvelles dispositions doivent être votées par le Parlement et parce que l’organisation des services de l’Etat doit évoluer, ce qui prend souvent beaucoup de temps.

Dans les prochaines années, le développement des plateformes numériques d’échanges va poser de redoutables défis. Un rapport de la commission des finances du Sénat sur l’économie collaborative note que 70 % des internautes français, soit 31 millions de personnes, ont acheté ou vendu sur des sites de mise en relation entre particuliers en 2014. Si les revenus qu’ils en tirent sont légalement imposables, ils sont en pratique rarement déclarés, contrôlés et imposés.

Si l’écart entre les revenus tirés d’une même activité, selon qu’ils sont ou non imposés, est trop important, il y a un fort risque de développement de l’offre de biens et services non déclarés au détriment des activités légales et taxées.

4) Il n’y a pas de prélèvements sans coût et les mesures de redéploiement des prélèvements ont des effets limités

Tous les prélèvements obligatoires n’ont pas le même coût économique et certains sont plus préjudiciables, par exemple, à la compétitivité extérieure et à l’emploi. Il est donc envisageable de réduire les effets négatifs des PO en les redéployant à taux global inchangé, ce qui est proposé dans la note relative à la refonte de leur architecture d’ensemble.

Si de telles réformes sont souhaitables, il ne faut pas se faire d’illusions sur leur impact, au moins à court et moyen terme, sur l’activité et l’emploi : il n’existe aucune « assiette miracle » sur laquelle les impôts pourraient être prélevés sans dommages.

C) La baisse des prélèvements obligatoires doit suivre celle des dépenses publiques

1) La réduction du déficit structurel est une condition de l’efficacité de celle des prélèvements obligatoires

La réduction du déficit structurel des administrations publiques est une condition nécessaire pour que la baisse des prélèvements obligatoires ait un impact favorable significatif et durable sur l’activité économique. En effet, pour investir, recruter et consommer plus, les entreprises et les ménages doivent être convaincus que cette baisse des PO est pérenne et ne sera pas remise en cause à plus ou moins brève échéance pour réduire le déficit et rétablir la soutenabilité des finances publiques.

2) Or toute baisse du taux des prélèvements obligatoires accroît le déficit

En termes macroéconomiques, le « multiplicateur » ne dépasse pas 2,0 et en est généralement très loin. Cela signifie que le PIB augmente de moins de 2 % lorsque les prélèvements obligatoires sont réduits de 1 point de PIB. La croissance des recettes publiques en résultant est alors elle-même de moins de 2 %, ce qui représente donc moins de 1 point de PIB. Il subsiste donc « ex post » un déficit public plus important : les mesures de baisse des prélèvements obligatoires ne s’autofinancent pas.

3) Dans la situation actuelle des finances publiques, la baisse des prélèvements obligatoires doit suivre celle des dépenses publiques

Or la situation actuelle des finances publiques françaises est caractérisée par un endettement qui continue à s’accroître en pourcentage du PIB, un déficit public effectif supérieur au plafond de 3,0 % du PIB que nous nous sommes engagés à ne pas dépasser, un déficit structurel supérieur à celui de la moyenne des pays européens. La réduction du déficit public, et donc de la dette publique, est nécessaire pour retrouver des marges de manœuvre budgétaires en cas de nouveau choc macroéconomique négatif et ne pas risquer une augmentation insoutenable de la « prime de risque » attachée aux emprunts d’Etat, même si elle est actuellement très faible.

Le taux des prélèvements obligatoires doit être diminué sans aggraver le déficit public structurel, ce qui est possible en réduisant les dépenses. Cette baisse des dépenses est à la fois nécessaire, compte-tenu de la faible efficience d’une grande partie d’entre elles, et possible au vu des exemples donnés par les pays étrangers. Comme la Cour des comptes l’a mis en évidence dans ses rapports sur la situation et les perspectives des finances publiques, beaucoup d’entre eux ont enregistré une décroissance de leurs dépenses en volume quand la France infléchissait seulement le rythme de leur croissance.

La baisse des dépenses est donc un préalable à la baisse des prélèvements obligatoires, sauf à rééditer les erreurs de politique économique commises dans le passé, par exemple dans les années 2000-2001 et 2007-2008, qui expliquent une bonne part du déficit structurel français.