26/05/2021

Le prix du carbone en France et dans l'OCDE

François ECALLE

PDF à lire et imprimer

L’OCDE vient de publier un rapport sur les taux effectif de taxation du carbone dans 44 pays de l’organisation et du G20. Avant de présenter les conclusions qui peuvent en être tirées, ce billet rappelle quels sont les instruments de lutte contre les émissions de gaz à effet de serre et ce qu’on entend généralement par « prix du carbone ».

Les économistes distinguent quatre instruments de lutte contre les pollutions : la réglementation, la taxation, la subvention et la création de marchés de permis d’émission. Ils préfèrent généralement la fiscalité et la création de marchés de droits, plutôt avec une allocation initiale payante, car ces outils donnent un prix au carbone (le montant de la taxe ou le prix des quotas) et permettent de réduire les émissions de gaz carbonique en répartissant efficacement les efforts. Cette répartition est d’autant plus efficace que ce prix du carbone est partout le même. En outre, les recettes encaissées par l’Etat peuvent financer la baisse d’autres prélèvements obligatoires et atténuer ainsi les effets indésirables de cette hausse des coûts pour les ménages et les entreprises.

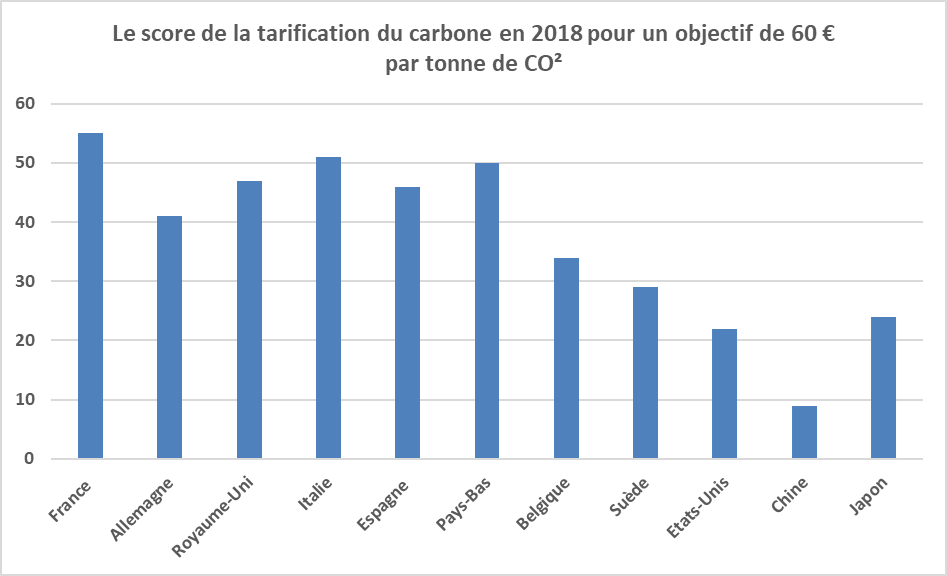

L’OCDE a mesuré, pour chaque pays, un « score de tarification du carbone », compris entre 0 et 100 %, qui est d’autant plus élevé que le prix moyen du carbone résultant de la fiscalité et des marchés de droits est proche de 60 € par tonne de CO² (minimum requis en 2030 pour atteindre les objectifs de l’accord de Paris). Ce prix moyen du carbone est pondéré pour tenir compte de la dispersion des prix et des émissions de CO² d’un secteur à l’autre dans chaque pays.

Ce score était de seulement 19 % en 2018 en moyenne dans les pays examinés, donc très loin de l’objectif de 60 €, avec des différences très importantes selon les secteurs (5 % pour la production d’électricité et 80 % pour le transport routier). Avec un score de 55 %, le plus haut du G20, la France fait partie des pays où le prix du carbone est le plus proche des objectifs à atteindre pour respecter l’accord de Paris. Les seuls pays qui avaient un meilleur score étaient la Suisse, le Luxembourg, la Norvège, la Slovénie et l’Islande. Le score de l’Allemagne était de 41 %. Ceux des Etats-Unis et de la Chine étaient de 22 % et 9 %.

La hausse des prix du carbone sur le marché européen de droits depuis 2018 a contribué à améliorer le score moyen des pays de l’Union européenne qui, de ce fait, pourrait être passé de 44 % en 2018 à 52 % en 2020.

A) Les instruments de lutte contre l’effet de serre et le prix du carbone

1) Les instruments de lutte contre les émissions de gaz à effet de serre

Les quatre instruments de lutte contre les pollutions telles que les émissions de gaz à effet de serre sont présentées, avec leurs avantages et inconvénients, dans une fiche de l’encyclopédie qui est ici résumée.

a) La réglementation

L’approche réglementaire consiste à fixer à chaque agent un plafond d’émission en kilogrammes de CO² ou en kilogrammes de CO² par unité de biens produite ou consommée (par exemple, par tonne de ciment produit).

Pour que la réglementation, comme les autres instruments, soit efficace, il faut pouvoir mesurer les émissions de CO², ce qui est parfois très difficile, et sanctionner de manière dissuasive le non-respect des obligations réglementaires.

Le cas échéant, la réglementation a pour principal avantage, par rapport aux autres instruments, de garantir que les émissions seront inférieures aux plafonds réglementaires. S’il s’agit de polluants très dangereux, l’approche réglementaire conduit à fixer un plafond égal à zéro, ce qui équivaut à une interdiction absolue, et elle est le seul instrument envisageable.

Le principal problème est de fixer le niveau des plafonds. Pour répartir efficacement et équitablement les efforts de dépollution, il faudrait les fixer de telle sorte que le coût de la réduction des émissions d’une tonne de CO² supplémentaire (le « coût marginal » de réduction de la pollution) soit le même pour tous les agents économiques.

En pratique, les administrations ne disposent pas des informations nécessaires et la méthode la plus fréquente consiste à imposer une réduction uniforme à tous les agents. Ces plafonds peuvent ainsi être impossibles à respecter par les entreprises qui ont déjà investi dans les technologies les moins polluantes et, au contraire, être trop faciles à respecter par celles qui utilisent des procédés améliorables à peu de frais.

b) La fiscalité

L’approche fiscale consiste à taxer de T euros chaque tonne de CO² émise dans l’atmosphère. Les agents économiques réduisent alors leurs émissions tant que le coût marginal de réduction d’une tonne de CO² est inférieur à T. Dès qu’il devient plus important, ils ont intérêt à payer la taxe plutôt que de réduire plus leur pollution. Les coûts marginaux de réduction de la pollution tendent ainsi à s’égaliser, ce qui conduit à une répartition efficace des efforts.

Le montant T de la taxe doit en théorie être égal au coût pour la société de l’émission d’une tonne de CO² supplémentaire (le « coût marginal social » de la pollution). Le cas échéant, non seulement les efforts de réduction de la pollution sont efficacement répartis mais, en outre, l’ampleur de la réduction globale des émissions n’est ni trop faible ni trop forte au regard du coût de ces émissions pour la société.

L’estimation de ce coût marginal social est souvent très difficile, notamment s’agissant des émissions de CO² pour lesquelles il faudrait en théorie mesurer le coût pour la Terre entière des dommages résultant sur une durée quasi infinie d’une tonne de CO² supplémentaire envoyée dans l’atmosphère. En pratique, il est généralement admis que le montant de la taxe doit être fixé de sorte que les émissions de CO² soient inférieures à un niveau compatible avec un objectif de limitation du réchauffement climatique, ce qui suppose de connaître « l’élasticité » de ces émissions au montant de la taxe[1]. Or cette élasticité est difficile à déterminer précisément et le volume des émissions de CO² qui résulte finalement de leur taxation est donc incertain, ce qui est le principal inconvénient de l’approche fiscale.

Le produit de la taxe peut être utilisé pour réduire d’autres prélèvements obligatoires, ou financer des dépenses, de sorte d’atténuer les effets de cette hausse des coûts pour les ménages et entreprises. S’agissant des ménages, une étude du conseil d’analyse économique a montré que des transferts aux ménages en fonction de leur revenu ou de leur zone d’habitation permettrait de largement atténuer l’impact d’un relèvement des taxes sur la consommation de carburant.

c) Les subventions

Cette approche consiste à attribuer une subvention de S euros aux agents économiques pour chaque réduction d’une tonne de leurs émissions de CO²[2]. Il s’agit alors de compenser une « externalité positive » résultant de cette réduction des émissions de gaz carbonique.

Les agents économiques diminuent alors leurs émissions tant que le coût marginal de réduction d’une tonne de CO² est inférieur à S. Dès qu’il devient plus important, ils n’ont plus intérêt à réduire leur pollution. Les coûts marginaux de réduction de la pollution tendent ainsi à s’égaliser, ce qui conduit à une répartition efficace et équitable des efforts, comme si une taxe de S euros par tonne était appliquée.

Cependant, alors que la fiscalité environnementale permet de réduire d’autres impôts en maintenant constant le taux global des prélèvements obligatoires, les subventions accroissent les dépenses publiques et doivent être financées par l’augmentation d’autres impôts, le total des prélèvements obligatoires en étant alors relevé d’autant.

En outre, il est difficile de savoir de combien les émissions de CO² sont réellement réduites. Il faudrait en effet pouvoir déterminer la quantité qui aurait été émise sans subvention. Or elle n’est pas observable et elle est souvent très difficile à évaluer. En pratique, la subvention est souvent accordée pour une réduction des émissions par rapport à un niveau enregistré dans le passé, alors même que cette réduction aurait parfois été réalisée sans subvention.

d) Les marchés de quotas d’émission

Pour créer un « marché de droits à polluer » ou un « marché de quotas d’émissions de polluants », il faut d’abord réglementer et fixer aux agents économiques des plafonds d’émissions individuels en tonnes de CO² (les « droits » ou « quotas » initiaux).

La différence avec l’approche réglementaire est que les agents dont les émissions sont inférieures à leur quota peuvent vendre leurs « droits » inutilisés à des agents dont les émissions sont supérieures à leur quota. Ces échanges marchands ne modifient pas le montant total des quotas attribués et, comme dans l’approche réglementaire, il est certain que le volume global des émissions de CO² ne dépassera pas le niveau fixé par les pouvoirs publics.

Si le marché ainsi créé fonctionne correctement, un prix d’échange de la tonne de CO² s’établit et les agents réduisent leurs émissions de CO² tant que le coût de cette réduction est inférieur à ce prix. Les coûts marginaux de réduction des émissions s’alignent sur le prix de marché, ce qui permet une répartition efficace des efforts.

Les conditions pour qu’un tel marché fonctionne correctement sont les mêmes que pour n’importe quel marché : les agents économiques doivent être de taille relativement petite et ne pas s’entendre ; l’information sur les prix doit être transparente etc.

Le prix de la tonne de CO² sur ce marché dépend surtout du montant total des quotas attribués par les pouvoirs publics. Si ce montant est élevé au regard des besoins des entreprises qui participent au marché, ce prix sera faible, et inversement.

La répartition initiale des quotas présente un enjeu financier plus important que dans l’approche réglementaire. En effet, l’entreprise qui peut facilement respecter son quota initial pourra vendre ses droits non utilisés et celle qui a un quota initial trop limité devra acheter des droits.

Pour remédier à cet inconvénient, les droits initiaux peuvent être vendus aux enchères par l’Etat. Si les enchères fonctionnent correctement, ce qui n’est pas toujours le cas, les quotas sont vendus à un prix qui égalise les coûts marginaux de réduction des émissions. Leur répartition est alors efficace et équitable. La vente des droits initiaux accroît les recettes de l’Etat qui peut alors réduire des prélèvements obligatoires défavorables à l’activité et à l’emploi, mais l’achat des droits augmente les coûts des entreprises au détriment de leur compétitivité, tout comme la taxation.

Les marchés de quotas ne sont accessibles qu’à de grandes entreprises disposant des moyens techniques nécessaires pour gérer leurs droits.

2) Le prix du carbone

Les économistes préfèrent la taxation et les marchés de droits avec vente aux enchères des droits initiaux parce que ces instruments permettent de répartir efficacement les efforts de dépollution et parce que les recettes supplémentaires encaissées par l’Etat lui permettent de réduire d’autres prélèvements obligatoires ou de financer des dépenses utiles.

La taxe et le prix des quotas constituent pour eux un « signal prix » qui oriente les décisions des entreprises et des consommateurs dans un sens favorable à la réduction des émissions de gaz à effet de serre parce qu’ils sont obligés de payer un prix, le « prix du carbone », pour chaque tonne de CO² émise.

Pour que ce prix du carbone entraîne une répartition efficace des efforts, il doit être le même dans toute l’économie.

B) Le prix effectif du carbone en France et dans l’OCDE

Dans son rapport de mai 2021 sur la taxation effective du carbone, l’OCDE retient les taxes spécifiques sur le carbone, le prix des quotas d’émission de CO² quand il existe un marché organisé (ce qui est le cas dans l’Union européenne) et les taxes sur les produits énergétiques (notamment les accises telles que la taxe intérieure de consommation des produits énergétiques (TICPE) en France). Dans ce dernier cas, si la taxe est, par exemple, exprimée en euros par litre de gazole, elle est convertie en euros par tonne de CO².

L’OCDE répartit l’économie en six secteurs : l’industrie, la production d’électricité, les logements et le secteur tertiaire, les transports routiers, les transports non routiers et l’agriculture. Pour chacun d’eux, le prix du carbone est la somme des taxes et des prix des quotas en euros par tonne de CO². Le prix national effectif du carbone est la somme de ces prix par secteur, pondérée par leur part des émissions totales de CO².

En moyenne dans l’ensemble des pays retenus, les taxes forment la quasi-totalité du prix du carbone (93 %), et elles sont surtout constituées d’accises telles que la TICPE, sauf dans la production d’électricité et l’industrie où les permis d’émission y contribuent à hauteur de respectivement 81 et 38 %. Les taxes sont également prédominantes en France.

L’OCDE compare ce prix effectif du carbone à trois références : un prix de 30 € par tonne de CO² (soit environ 100 € par tonne de carbone sachant que le carbone compte pour 27 % dans le poids du dioxyde de carbone), un prix de 60 € par tonne de CO² et un prix de 120 €. Ces deux derniers prix correspondent, selon l’OCDE, à une estimation basse et à l’estimation centrale du minimum requis en 2030 pour atteindre les objectifs fixés dans l’accord de Paris.

L’OCDE met en évidence un « score de tarification du carbone » qui est le rapport entre le prix effectif moyen et le prix de référence. Dans les secteurs où le prix effectif est supérieur au prix de référence, le prix effectif est supposé égal au prix de référence. Le score est donc compris entre 0 et 100 %.

Par exemple, si la référence est 60 € et si un pays a des prix de 40 € sur 80 % des émissions et 80 € sur 20 % des émissions, son score est de ((40 x 0,8) + (60 x 0,2)) / 60 = 73 %.

Source : OCDE ; FIPECO.

Pour un prix de référence de 60 €, ce score était de seulement 19 % en 2018 en moyenne[3] dans les pays examinés, avec des différences très importantes selon les secteurs (5 % pour la production d’électricité et l’industrie, 80 % pour le transport routier et 38 % pour l’agriculture).

Il était de 55 % en France où il était le plus haut du G20. La France fait donc partie des pays où le prix du carbone est le plus proche des objectifs à atteindre pour respecter l’accord de Paris. Les seuls pays qui avaient un meilleur score étaient la Suisse, le Luxembourg, la Norvège, la Slovénie et l’Islande. Le score de l’Allemagne était de 41 %. Ceux des Etats-Unis et de la Chine étaient de 22 % et 9 %.

La hausse des prix du carbone sur le marché européen des droits entre 2018, où il était encore inférieur à 20 €, et 2021 (il est supérieur à 50 € en mai) a contribué à améliorer le score des pays de l’Union européenne qui, toutes choses égales par ailleurs, pourrait être passé de 44 % en 2018 à 52 % en 2020.

[1] Rapport entre la variation des émissions due à une variation de la taxe et cette même variation de la taxe.

[2] Ou pour l’achat d’un matériel plus économe en énergie qui permet une telle réduction.

[3] Moyenne pondérée par la part de chaque pays dans les émissions, ce qui donne un poids très important aux Etats-Unis et à la Chine.