09/12/2020

Le recul de l'âge de départ en retraite

François ECALLE

PDF à lire et imprimer

Le conseil d’orientation des retraites (COR) vient de publier son rapport annuel, qui présente les perspectives des régimes de retraites à l’horizon de 2070. Cette publication invite à mettre à jour le dossier de l’âge de départ à la retraite en France.

Au-delà de 2040, à législation inchangée, les régimes de retraite devraient être légèrement excédentaires parce que l’effet défavorable de la démographie sera compensé par la baisse du taux de remplacement moyen des revenus d’activité par les pensions. Cette baisse résultera du mode actuel de calcul et d’indexation des pensions. Dans une perspective de long terme et à condition que cette baisse du taux de remplacement soit acceptée, ce qui n’est pas certain, d’autres mesures de redressement financier ne s’imposent pas.

Elles peuvent toutefois être souhaitables, une fois la croissance durablement revenue, pour réduire les déficits de la prochaine décennie, les excédents ultérieurs étant forcément plus incertains, ou pour réduire les subventions de l’Etat aux régimes spéciaux, qui améliorent conventionnellement le solde financier des régimes de retraite dans les projections du COR.

Un recul de l’âge de départ à la retraite, qui est en France parmi les plus bas de l’OCDE, aurait surtout pour intérêt d’augmenter l’emploi et le potentiel de production à long terme, ce qui améliorerait les comptes non seulement des régimes de retraite mais aussi des autres administrations publiques. A court terme, un recul de l’âge de la retraite accroîtrait néanmoins le chômage et des mesures visant cet objectif doivent donc attendre que le chômage soit sur une pente décroissante pour être mises en œuvre.

Dans des régimes par annuités, les principaux instruments disponibles pour reculer l’âge de départ en retraite sont l’âge minimal et le nombre de trimestres requis pour avoir le taux plein. Le premier a un impact plus mécanique et plus rapide que le deuxième mais pénalise plus fortement ceux qui ont commencé à travailler tôt. Dans des régimes par points, les actifs peuvent être incités à retarder leur retraite en agissant sur la valeur de service du point ou sa formule d’indexation ou en différenciant cette valeur en fonction de l’âge de départ, sans pour autant créer un « âge pivot ».

A) Les perspectives financières des régimes de retraite

Dans un régime de retraite par répartition, les recettes perçues chaque année, ou plutôt en moyenne sur un cycle économique, doivent être égales au total des pensions versées. Les recettes sont égales au produit du nombre de cotisants par le revenu moyen des cotisants et par le taux de cotisation. La masse des pensions est égale au produit du nombre de retraités par la pension moyenne par retraité.

Dans ces conditions, l’équilibre financier d’un régime par répartition impose de respecter l’égalité suivante où le taux de dépendance est le rapport entre les nombres de retraités et de cotisants et où le taux de remplacement moyen est le rapport entre la pension moyenne par retraité et le revenu moyen par cotisant (cf. fiche sur ce sujet) :

La condition d’équilibre d’un régime de retraite par répartition

En 2019, le solde financier de l’ensemble des régimes de retraite (fonds de solidarité vieillesse inclus) était quasiment nul.

Leur taux de dépendance devrait passer de 58 % en 2019 à 80 % en 2070, soit une augmentation de 38 %. Pour maintenir leur équilibre financier sans augmenter le taux de cotisations, et réduire le nombre d’emplois, il faudrait baisser le taux de remplacement moyen de 38 % également.

Or, à législation inchangée, le taux de remplacement moyen baisse tendanciellement. En effet, le revenu moyen d’activité, notamment le salaire moyen, augmente généralement plus vite que l’inflation alors que la croissance de la pension moyenne est surtout déterminée par le taux d’inflation. Celui-ci sert en effet à corriger les salaires des années passées pour calculer la moyenne des 25 meilleures années dans le régime général ainsi que pour revaloriser les pensions après leur liquidation. Plus la croissance de la productivité du travail est forte, plus la croissance des revenus d’activité est supérieure à l’inflation et plus le revenu moyen des cotisants s’éloigne de la pension moyenne des retraités.

La croissance de la productivité du travail est donc la principale hypothèse qui différencie les scénarios économiques du COR. Celui-ci retient des taux de croissance de 1,0 %, de 1,3 %, de 1,5 % et de 1,8 % par an après 2032 (il reprend les prévisions du Gouvernement jusqu’à 2025 et suppose une transition progressive vers ces rythmes de croisière sur 2026-2032). Le scénario avec une croissance de 1,8 % n’est pas retenu ici car il semble beaucoup trop optimiste.

Le taux de remplacement moyen passerait de 51 % en 2019[1] à 37 % dans le scénario avec des gains de productivité de 1,0 % et à 35 et 34 % dans les deux autres scénarios, soit des baisses qui compensent presque la hausse du taux de dépendance.

Les régimes de retraite ne sont toutefois pas financés seulement par des cotisations, comme le suppose la formule théorique précédente. Ils sont aussi financés par des impôts et taxes affectés, ainsi que par des subventions d’équilibre de l’Etat à certains régimes spéciaux. De plus, les taux de cotisations diffèrent d’un régime à l’autre et le taux moyen peut varier à législation constante parce que les revenus de leurs affiliés évoluent différemment. Cette formule est donc approximative en pratique mais elle permet de comprendre que les régimes de retraite ne devraient pas trop s’éloigner de l’équilibre en 2070 parce que la forte hausse du taux de dépendance pourrait être à peu près compensée par une forte baisse du taux de remplacement moyen. Encore faut-il que cette baisse du taux de remplacement soit socialement acceptée, ce qui n’est pas évident.

Les prévisions de solde financier des régimes dépendent des hypothèses relatives à l’évolution des ressources apportées par l’Etat aux régimes spéciaux, notamment ses « cotisations employeurs » au régime de retraite de ses fonctionnaires qui peuvent être, pour une grande part, considérées comme une subvention d’équilibre. La convention la plus simple retenue par le COR consiste à geler ces ressources en pourcentage du PIB (à 2,2 % du PIB dans ses projections).

Dans ces conditions, le solde financier des régimes de retraite serait légèrement excédentaire en 2070, de 0,2 point de PIB dans le scénario avec des gains de productivité de 1,0 % et de 1,3 point dans celui avec des gains de 1,5 % (0,8 point dans le scénario avec des gains de 1,3 %).

Source : COR, rapport de novembre 2020 ; croissance de 1,3 % par an de la productivité ; contributions de l’Etat au financement des régimes spéciaux stabilisée à 2,2 % du PIB ; FIPECO.

Le graphique ci-joint, qui correspond au scénario avec des gains de productivité de 1,3 %, montre toutefois aussi que, au-delà des effets de la crise de 2020-2021, les régimes de retraite enregistreront un déficit croissant jusque vers 2030, où il atteindra environ 0,4 % du PIB. En effet, la hausse du ratio de dépendance restera très rapide dans les prochaines années en raison des départs en retraite des générations du baby-boom.

Au total, les perspectives financières à très long terme des régimes de retraite n’appellent pas de mesures de redressement si la baisse du taux de remplacement est considérée comme crédible. En revanche, de telles mesures sont justifiées si on donne plus de poids aux dix prochaines années, d’autant plus que la crise de 2020-2021 se traduira par un fort endettement des régimes et/ou la disparition de leurs réserves. En outre, ces soldes financiers projetés par le COR supposent que l’Etat maintiendra à 2,2 % du PIB sa contribution annuelle au financement des régimes spéciaux, ce qui peut paraître excessif et pourrait justifier des mesures de redressement ciblées sur les particularités de ces régimes.

B) L’impact d’un recul de l’âge de la retraite sur l’emploi et le chômage

Un recul de l’âge de départ en retraite entraîne une augmentation de la population active et il est souvent avancé que celle-ci se traduit nécessairement par une hausse du chômage. C’est vrai à court ou moyen terme, la demande adressée aux entreprises étant à la fois déterminante et inchangée à cet horizon, mais ce point de vue malthusien, qui peut conduire à vouloir faire sortir beaucoup de catégories de la population du marché du travail, est erroné à long terme.

Une étude de l’Insee de 2017 montre que la réforme de l’âge d’ouverture des droits de 2010 a entraîné à court et moyen terme (2010-2014) une hausse de 17 points de la probabilité d’être en emploi et de 7 points de la probabilité d’être au chômage à 60 ans.

Lors d’une réunion en octobre 2019, le COR a examiné l’impact d’un relèvement de l’âge de la retraite avec le modèle macroéconomique de l’OFCE. Une telle mesure a un effet positif sur l’emploi qui n’est certes pas assez important au début pour compenser l’augmentation de la population active, si bien que le taux de chômage augmente, mais qui croît avec le temps, si bien que le taux de chômage revient à long terme (entre 5 et 10 ans) à son niveau initial.

A moyen et long terme, l’offre de travail est déterminante et son augmentation accroît le PIB potentiel et l’emploi. Le taux de la croissance potentielle est d’ailleurs égal à la somme des taux de croissance de la population active et de la productivité du travail.

C’est ce que montrent les documents présentés au conseil d’orientation des retraites à l’occasion de sa séance d’octobre 2016. Une étude de la direction générale du trésor y fait notamment apparaître que le recul d’un an de l’âge minimal d’ouverture des droits entraîne une hausse de 0,7 % de la population active et du PIB potentiel.

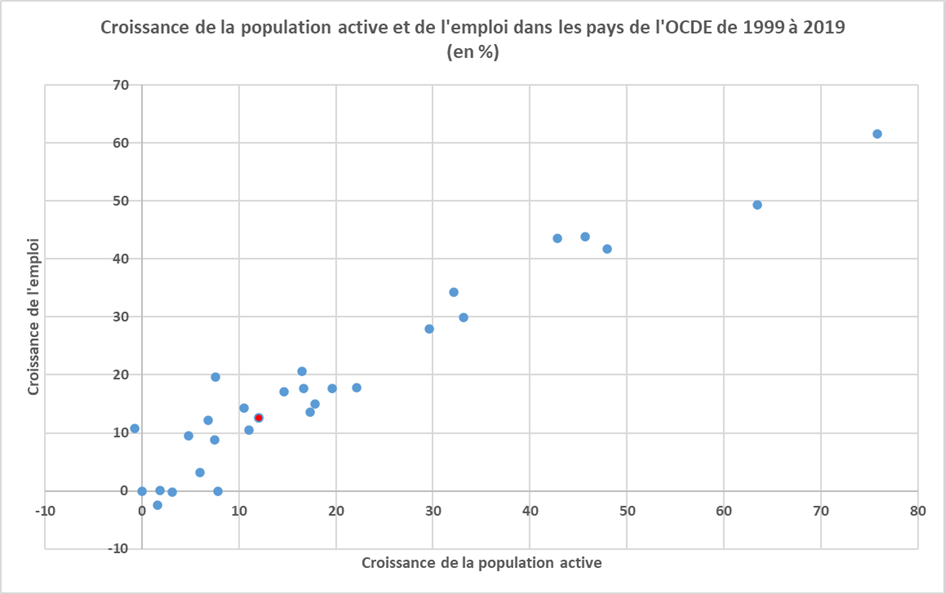

Le graphique suivant met en relation les taux de croissance de la population active et de l’emploi dans les pays de l’OCDE de 1999 à 2019. La corrélation entre les taux de croissance de la population active et de l’emploi est clairement forte et positive. La croissance de l’emploi est presque partout quasiment égale à celle de la population active à long terme, ce qui signifie que le taux de chômage n’augmente pas.

Un recul de l’âge de départ permet de diminuer le nombre de retraités et d’augmenter le nombre de cotisants des régimes de retraite. Il peut ainsi freiner la dégradation tendancielle de leur taux de dépendance. En augmentant l’emploi et la croissance, il contribue à améliorer les comptes non seulement des régimes de retraite mais aussi des autres administrations publiques.

La hausse du chômage qui en résulte à court-moyen terme doit toutefois être prise en compte dans une situation de crise, comme celle que nous traversons, car elle serait particulièrement inopportune. Il faudra donc attendre la reprise de la croissance de l’emploi et une décrue durable du chômage pour prendre des mesures visant à reculer l’âge de départ en retraite.

Source : OCDE ; FIPECO. Ensemble des pays de l’OCDE pour lesquels les données sont disponibles depuis 1999 ; le point rouge correspond à la France.

C) Les instruments disponibles pour reculer l’âge de la retraite

La France est le pays de l’OCDE où les hommes sortent le plus tôt de la vie active (au sens des statistiques de l’emploi) en 2018, à un âge moyen de 60,8 ans, après le Luxembourg. La moyenne de l’OCDE est de 65,4 ans. Pour les femmes, l’âge moyen de sortie de la vie active en France (60,8 ans également) est au septième rang de l’OCDE où la moyenne est 63,7 ans.

1) Les instruments disponibles dans les régimes par annuités

Après avoir été stabilisé au début des années 2000 puis avoir légèrement diminué à la fin de cette décennie sous l’effet des départs anticipés pour carrière longue, l’âge de départ en retraite recule sous l’effet de la réforme de 2010 (relèvement progressif des bornes d’âge, de 60 et 65 ans à 62 et 67 ans) ainsi que de l’augmentation du nombre de trimestres requis pour liquider une retraite au taux plein. Le COR table sur une poursuite de ce mouvement : l’âge moyen de liquidation de la retraite qui est de 62,2 ans en 2019[2] se stabiliserait, dans tous ses scénarios, à presque 64 ans à partir de 2040.

Le moyen le plus mécanique et le plus rapide pour reculer encore plus l’âge de départ en retraite est de relever l’âge minimal (62 ans actuellement). Cette mesure est toutefois plus particulièrement pénalisante pour ceux qui sont entrés tôt sur le marché du travail, qui ont eu des carrières longues et qui ont donc validé le nombre de trimestres requis pour obtenir une pension au taux plein.

Pour moins les pénaliser, il est également possible d’augmenter le nombre de trimestres requis pour liquider une pension au taux plein (172 pour les générations nées après 1973) ou encore de relever l’âge jusqu’auquel s’applique une décote lorsque le nombre de trimestres validés est insuffisant (67 ans). Il n’est toutefois pas certain qu’une augmentation du nombre de trimestres requis entraîne une hausse significative de l’âge de départ, bien que l’étude des départs en retraite montre que les salariés essayent souvent d’obtenir le taux plein. Même si l’âge de départ n’augmente pas, une telle mesure permet néanmoins de réduire le déficit des régimes de retraite, à travers une baisse plus forte du taux de remplacement (la pension servie étant réduite si la durée requise pour avoir le taux plein n’est pas atteinte).

Dans son rapport de novembre 2019, le COR montre qu’un recul d’un an de l’âge minimal d’ouverture des droits à raison de 2,5 mois par an améliorerait de 0,3 point de PIB le solde financier des régimes de retraite au bout de cinq ans. Pour obtenir le même impact financier, la durée de cotisation requise pour avoir le taux plein devrait être relevée de 5 mois par an pendant cinq ans soit de deux ans au total.

2) Les instruments disponibles dans les régimes par points

Dans un régime par points, les actifs sont libres de partir en retraite quand ils le souhaitent, en fonction notamment du nombre de points déjà accumulés. Il n’existe pas de taux plein ni d’âge du taux plein. Il n’y a pas d’âge minimal de la retraite, sauf pour obtenir la pension minimale si elle existe. Les actifs peuvent être incités à partir plus tard à la retraite pour rééquilibrer le régime en gelant la valeur de service du point ou en n’appliquant pas complètement sa formule d’indexation. L’évolution de la valeur de service du point peut également être liée à des paramètres démographiques, notamment au taux de dépendance du régime ou à l’espérance de vie à l’âge moyen de liquidation des droits.

Si un effet incitatif plus important semble nécessaire, il peut être obtenu en faisant dépendre la valeur de service du point de l’âge de départ pour chaque nouveau retraité. Par exemple, cette valeur pourrait être de 50 centimes pour une liquidation à 62 ans, de 52 centimes pour une liquidation à 63 ans…La valeur unique de service du point est alors remplacée par un barème en fonction de l’âge, ce qui est techniquement équivalent à un dispositif d’âge pivot avec décote et surcote si l’âge de départ est inférieur ou supérieur à cet âge pivot. Avec un tel barème, il n’y a qu’un « bonus » en cas de départ après l’âge minimal de la retraite, ce qui est sans doute socialement plus acceptable qu’une décote avant un âge pivot. Le barème de ce bonus en fonction de l’âge de départ devrait pouvoir être modifié chaque année pour tenir compte de l’évolution du ratio de dépendance démographique du système de retraite et éventuellement inciter à partir plus tard.

[1] Compte-tenu notamment des différences de taux des cotisations sociales sur les pensions et les revenus d’activité, des autres prestations sociales ainsi que des revenus du patrimoine, le niveau de vie moyen des retraités est égal à 103 % de celui de l’ensemble de la population selon le COR.

[2] Il est plus élevé que l’âge moyen de sortie de la vie active indiqué plus haut.