19/09/2016

Les dernières mesures relatives à l'impôt sur le revenu

François ECALLE

PDF à lire et imprimer

Trois mesures relatives à l’impôt sur le revenu ont été annoncées au cours des dernières semaines : une ristourne de 20 % sur l’impôt dû par certains ménages ; la transformation de la réduction d’impôt pour emploi d’un salarié à domicile dont bénéficient les retraités en un crédit d’impôt ; le prélèvement à la source à partir de 2018.

Les principales caractéristiques de l’impôt sur le revenu (IR) sont décrites dans une fiche de l’encyclopédie.

La ristourne de 20 % retenue pour réduire l’imposition de certains ménages en 2017 constitue l'équivalent d'un troisième barème et rendra le calcul de l’impôt sur le revenu encore plus compliqué et incompréhensible qu’il n’est déjà aujourd’hui alors qu’il existe des solutions plus simples pour cibler une baisse d’impôt.

La transformation de la réduction d’impôt pour emploi d’un salarié à domicile dont bénéficient les retraités en un crédit d’impôt augmentera le coût des niches fiscales qui mitent l’impôt sur le revenu. Il faudrait compenser le coût de cette mesure par une baisse du plafond des dépenses éligibles.

Le prélèvement à la source a un intérêt pour le tiers des contribuables qui voit son revenu baisser d’une année à l’autre mais n’a aucun intérêt pour les autres. Pour beaucoup de contribuables, pour les futurs « collecteurs » de l’impôt sur le revenu et pour l’administration, les nouvelles démarches administratives qu’il impliquera seront compliquées et auront un coût non négligeable. Le dispositif retenu pour ne pas imposer les ménages deux fois en 2018, tout en les dissuadant d'avoir des comportements trop opportunistes, est très complexes et pourrait donner lieu à de nombreux contentieux.

A) La ristourne de 20 % : l’équivalent d’un troisième barème

Avec le nouveau dispositif conçu par le Gouvernement pour réduire le montant dû par les « Français moyens » en 2017, l’impôt sur le revenu (IR) aura trois barèmes emboîtés les uns dans les autres, ce qui le rendra inutilement encore plus compliqué et incompréhensible qu’aujourd’hui pour les contribuables.

Le barème d’un impôt sur le revenu permet d’établir une relation mathématique entre le revenu du ménage (divisé par le nombre de parts de quotient familial en France) et le montant de l’impôt. En application du barème apparent de l’IR, un célibataire est imposé à 14 % sur ses revenus annuels compris entre 9 700 € et 26 800 €.

Le barème apparent de l’IR pour un célibataire sans enfant

|

Tranche de revenu annuel (arrondies)

|

Taux marginal

|

|

0 à 9 700 €

|

0

|

|

De 9 700 à 26 800 €

|

14 %

|

|

De 26 800 à 71 800 €

|

30 %

|

|

De 71 800 à 152 100 €

|

41 %

|

|

Au-delà de 152 100 €

|

45 %

|

Source : loi de finances pour 2016 ; FIPECO.

Ce n’est cependant qu’une apparence et non la réalité car, pour les revenus imposables les plus modestes, l’impôt calculé en appliquant ce barème est corrigé en lui appliquant une nouvelle formule mathématique, la « décote », ce qui permet d’exonérer les célibataires dont les revenus sont inférieurs à 14 700 €. Du fait de cette décote et d’autres dispositifs, moins de la moitié des foyers fiscaux payent un impôt sur le revenu (48 % en 2014).

Cet impôt après décote sera réduit en 2017 de 20 % au-dessous de 20 400 € de revenu annuel (pour un célibataire) et d’un taux compris entre 0 et 20 % pour les revenus compris entre 20 400 et 22 800 €[1], ce qui correspond à l’emboîtement d’un troisième barème dans les deux premiers (le barème apparent et la décote).

Le mécanisme de la décote est très difficilement compréhensible pour la plupart des contribuables. Avec l’ajout de ce nouveau dispositif, la compréhension de l’IR sera réservée à quelques initiés. Des simulateurs permettent certes à chacun de connaître l’impôt dû en fonction de son revenu, mais le contribuable ordinaire est incapable de comprendre pourquoi il doit payer ce montant d’impôt, ce qui est de nature à accentuer le « ras-le-bol fiscal ». Comprendre pourquoi on doit payer tel montant d’impôt est essentiel pour l’accepter.

La décote et la nouvelle ristourne visent à résoudre le problème suivant : si le bas du premier barème (le barème apparent) est ajusté pour réduire l’impôt des plus modestes, tous les autres contribuables en profitent, ce qui coûte très cher à l’Etat et peut sembler « injuste ». Avec la décote et la ristourne, ils n’en profitent pas et le coût budgétaire est limité.

Ni la décote, ni la ristourne de 20 % ne sont toutefois nécessaires pour réduire l’impôt des ménages modestes sans réduire en même temps celui des autres ménages. La solution technique la plus simple consiste à baisser le taux des deux premières tranches du premier barème et d’ajuster les seuils d’entrée ou les taux des tranches plus élevées.

Le problème est seulement de nature politique : une telle réforme peut donner l’impression d’accroître la pression fiscale sur les ménages plus aisés, surtout si on augmente les taux des tranches supérieures, alors qu’il s’agit seulement de compenser le bénéfice qu’ils tirent de la modification du bas du barème apparent.

B) Le crédit d’impôt pour les retraités : compenser le coût supplémentaire de cette niche fiscale par une baisse du plafond des dépenses éligibles

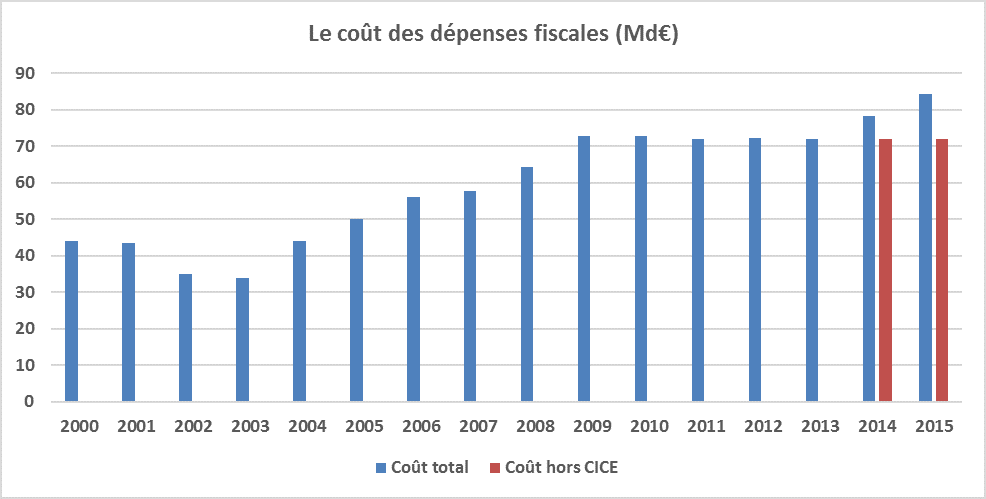

Le coût des dépenses fiscales, notamment celui des crédits d’impôts, a fortement augmenté dans les années 2000, mais les majorités parlementaires qui se sont succédées depuis 2009 se sont entendues pour le stabiliser, ce qui a été inscrit dans les lois de programmation des finances publiques. Le crédit d’impôt pour la compétitivité et l’emploi est déjà une exception majeure à cette règle. La transformation de la réduction d’impôt pour emploi à domicile dont bénéficient les retraités en un crédit d’impôt constituera un nouveau facteur de hausse, à hauteur de 1 Md€, du coût des niches fiscales alors que celles-ci mitent plus particulièrement l’impôt sur le revenu : elles réduisent d’un tiers son produit pour l’Etat.

Source : rapport de la Cour des comptes de 2010 sur la situation et les perspectives des finances publiques ; projets de lois de finances de 2011 à 2016 ; FIPECO.

Les dépenses fiscales ne sont pas toutes injustifiées et celle-ci a fait l’objet d’évaluations de l’Insee et du comité d’évaluation des dépenses fiscales réuni en 2011 sous l’autorité de l’inspection générale des finances. Les conclusions suivantes peuvent en être tirées.

La transformation d’une réduction en un crédit d’impôt est socialement juste car elle permet aux ménages modestes non imposables d’être aidés comme les autres. La réduction, ou le crédit, d’impôt en faveur de l’emploi de salariés à domicile a un impact significativement positif sur leur nombre et le volume d’heures de travail déclarées. Le plafond des dépenses prises en compte (12 000 € par an plus 1 500 € par enfant à charge dans le cas le plus fréquent) est cependant trop élevé et sa réduction aurait peu d’effets négatifs sur l’emploi.

Dans ces conditions, pour éviter l’impact négatif sur les finances publiques de cette mesure socialement justifiée, il faudrait en compenser budgétairement le coût par une baisse du plafond des dépenses éligibles. Cela éviterait d’aggraver le déficit public en 2018 et les années suivantes et n’aurait que peu d’effets négatifs sur l’emploi de salariés à domicile.

C) La retenue à la source : une réforme complexe et d’un intérêt limité

Le prélèvement à la source prévu dans le projet de loi de finances pour 2017 (32 pages y sont consacrées !) consiste à faire prélever l’IR par un « collecteur », comme l’employeur ou la caisse de retraite, au moment où celui-ci verse au contribuable le revenu soumis à l’impôt.

1) La retenue à la source du point de vue des contribuables

L’IR, avant réductions et crédits d’impôt, est calculé en appliquant un barème progressif, après prise en compte du « quotient familial », à l’ensemble des revenus nets imposables du ménage sur l’année. Ces caractéristiques le différencient profondément de la CSG, qui est appliquée à un taux unique sur chaque revenu de chaque individu.

L’IR ne peut donc être retenu à la source sur les revenus de chaque membre du foyer par le collecteur que si l’administration communique à celui-ci le « taux moyen d’imposition » qui résulte de l’application du barème et du quotient familial à l’ensemble des revenus nets imposables des personnes du foyer sur toute l’année. Il faut donc que l’administration soit elle-même en mesure de calculer ce taux, ce qui suppose qu’elle connaisse, dès le mois de janvier, tous les revenus nets imposables du foyer sur l’ensemble de l’année.

a) La retenue à la source ne simplifiera rien dans le cas très simple où les revenus ne changent pas d’une année à l’autre

C’est possible, approximativement, lorsque ces revenus ne varient pas significativement d’une année à l’autre, par exemple s’il s’agit de pensions. Mais, dans ce cas, la déclaration et le paiement de l’IR ne peuvent pas être plus simples qu’aujourd’hui. Les pensions sont déclarées annuellement par les tiers payeurs aux services fiscaux qui préremplissent la déclaration. Le contribuable n’a qu’à signer le formulaire papier ou cliquer sur « valider » s’il déclare en ligne. L’impôt peut ensuite être prélevé automatiquement sur son compte bancaire.

b) La retenue sera plus complexe si le contribuable ne veut pas que son employeur connaisse le taux moyen d’imposition de son foyer

La communication du taux moyen d’imposition du ménage à un employeur peut s’avérer gênante pour un salarié s’il est supérieur à celui qui résulterait de son seul salaire et suggère ainsi que son conjoint a des revenus plus élevés ou qu’il a d’autres revenus. Il est prévu d’offrir la possibilité d’appliquer un taux différent à chaque membre du foyer, ce qui sera une source de complexité, puisque le contribuable devra en faire la demande sans connaître à l’avance les taux qui seront alors effectivement communiqués par l’administration à l’employeur (sauf à prévoir une consultation préalable de l’administration).

Le contribuable pourra également demander l’application par son employeur d’un taux forfaitaire mais à condition de verser de son côté au trésor public le manque à gagner pour l’Etat par rapport à une retenue de droit commun, ce qui risque d’être complexe et dissuasif.

c) Si les revenus du contribuable varient d’une année à l’autre ou ne sont connus que sur une base annuelle, la retenue sera seulement un acompte

Dans les situations où les revenus ne sont pas les mêmes d’une année à l’autre, le taux moyen d’imposition de l’année ne peut pas être connu à l’avance, ni même en cours d’année, et ne peut que très difficilement donner lieu à des estimations infra-annuelles. Dans ces conditions, le prélèvement à la source ne peut être qu’un acompte.

C’est notamment le cas pour les revenus des indépendants et des propriétaires fonciers : ils ne peuvent être connus que sur une base annuelle après la fin de l’année considérée. En effet, il s’agit de bénéfices obtenus en soustrayant des charges aux revenus bruts, ce qui suppose d’établir l’équivalent d’un compte de résultat. Comme il n’est pas imaginable d’obliger ces contribuables à tenir des comptabilités et à faire des déclarations mensuelles ou trimestrielles, leurs revenus ne peuvent être imposés que l’année suivante sur la base d’une déclaration.

d) La seule différence avec le système actuel de prélèvements mensuels ou de tiers provisionnels est que les mécanismes d’acompte seront plus complexes.

Le contribuable pourra demander une modulation de ces acomptes s’il considère que son taux d’imposition des revenus de l’année N diffèrera significativement de celui de l’année N-1 ou N-2. Il aura donc une nouvelle démarche à faire pour pleinement bénéficier d’une imposition « contemporaine ». Cependant, afin d’éviter que certains n’abusent de la modulation à la baisse, des sanctions financières sont prévues si elle s’avère trop forte par rapport à l’impôt finalement dû. Il faudra donc aussi que le contribuable soit capable de prévoir correctement l’impôt qu’il devra finalement finir de payer l’année suivante.

Une distinction sera opérée entre les revenus qui peuvent réellement être soumis à une retenue à la source (salaires, pensions…) et les autres (revenus des indépendants, fonciers…). A la place d’un unique versement mensuel ou trimestriel comme aujourd’hui, il y aura chaque mois une retenue sur chaque source de revenu pour laquelle elle est techniquement possible et un « acompte contemporain » prélevé sur le contribuable au titre de ses autres revenus.

e) L’intérêt d’une concomitance des revenus et de l’imposition est limité

Un ménage dont le revenu baisse fortement entre les années N-1 et N peut avoir à payer un impôt trop lourd par rapport à ses revenus en N et doit attendre septembre N+1 pour que l’impôt tienne compte de sa nouvelle situation. Si l’IR est retenu à la source, cette baisse de revenu sera aussitôt prise en compte, ce qui est l’intérêt essentiel de ce mode de prélèvement.

Cependant, si un tiers des contribuables voit son revenu baisser d’une année à l’autre et a donc intérêt à une retenue à la source, les deux tiers voient leur revenu augmenter et ont un intérêt opposé. C’est notamment le cas des jeunes qui prennent un premier emploi et qui préfèrent sans doute attendre un an avant de devoir payer un impôt sur leurs revenus.

En outre, d’autres outils permettent de résoudre les problèmes rencontrés par ceux dont les revenus baissent brutalement : délais de paiement, dégrèvements gracieux…

Par ailleurs, ceux qui bénéficient de réductions et crédits d’impôts seront imposés dès janvier de l’année N sur leurs revenus de N et ne bénéficieront de ces réductions et crédits d’impôts qu’en septembre de la même année.

2) La retenue à la source du point de vue des administrations et collecteurs

Au-delà de l’année de transition, des coûts de gestion supplémentaires sont prévisibles en régime permanent pour l’administration car elle devra transmettre des informations sur les taux moyens d’imposition des contribuables aux collecteurs, y compris en cours d’année si leur situation change, et vérifier qu’ils prélèvent et lui restituent les bons montants. Elle devra aussi répondre aux demandes de prélèvement à des taux individualisés et de modulation des acomptes tout en vérifiant que ces demandes ne sont pas abusives.

La DGFIP devra également réaliser un lourd investissement informatique pour adapter la chaîne de traitement de l’IR, notamment pour remplacer les acomptes prélevés sur les contribuables par des prélèvements sur les collecteurs. Au lieu de prélever un acompte par mois ou par trimestre, elle percevra un acompte mensuel sur chaque source de revenu pour laquelle c’est possible et un autre acompte directement sur le contribuable au titre de ses autres revenus. Il n’est pas sûr que la chaîne de traitement informatique de l’IR puisse être ainsi modifiée dans les délais annoncés sans risque d’un dysfonctionnement majeur.

De leur côté, les collecteurs supporteront de nouvelles charges. En effet, si la transmission en temps réel des salaires aux administrations est déjà prévue avec la « déclaration sociale nominative », ils devront en plus exploiter des informations confidentielles sur leurs agents, modifier la chaîne de paye pour y intégrer la retenue et en transférer le produit au Trésor dans des conditions fixées par l’administration.

Cet alourdissement des charges administratives sera très sensible pour les particuliers employeurs. Le projet de loi prévoit en effet que la retenue à la source s’applique à tous les salaires, sans faire d’exception pour les emplois à domicile.

3) Les difficultés posées par l’année de transition

Si la retenue à la source est appliquée pour la première fois en 2018, les ménages paieront à travers elle leur impôt sur les revenus de 2018 en 2018, mais ils devraient aussi payer cette même année leur impôt sur les revenus de 2017. Comme il est difficilement envisageable de les faire payer deux fois la même année, le gouvernement a décidé d’abandonner l’imposition des revenus de 2017. L’Etat devrait y gagner des recettes supplémentaires puisque, sauf récession, les revenus augmentent en moyenne d’une année à l’autre.

Cependant, si les revenus de 2017 ne sont pas imposés, les contribuables qui le peuvent auront intérêt à réaliser cette année-là des revenus exceptionnels qui ne seront jamais imposés : plus-values de cessions, dividendes, primes et indemnités… Le dispositif envisagé pour résoudre ce problème est particulièrement complexe.

En pratique, les contribuables établiront en 2018 une déclaration de leurs revenus de 2017, comme d’habitude. Sur cette base, l’administration calculera deux impôts : un impôt sur l’ensemble des revenus de 2017 et un impôt sur les « revenus non exceptionnels ». Ce dernier sera déduit de l’impôt dû sur l’ensemble des revenus sous la forme d’un « crédit d’impôt de modernisation du recouvrement de l’IR ».

Le projet de loi prévoit que les revenus non exceptionnels comprennent les traitements, salaires et revenus de remplacement, les revenus des indépendants et les revenus fonciers, nets des charges déductibles, à l’exception des revenus exceptionnels dont il donne une liste.

Sur cette liste figurent notamment, s’agissant des salaires, « les gratifications surérogatoires » et « tout autre revenu qui, par sa nature, n’est pas susceptible d’être recueilli annuellement », ce qui promet bien des contentieux. Quand une prime est-elle surérogatoire[2] et doit donc être taxée deux fois en 2018 ?

S’agissant des dirigeants d’entreprise, le salaire de 2017 ouvrant droit au crédit d’impôt ne peut pas être supérieur au plus élevé de ceux de 2014, 2015 ou 2016, comme s’il était anormal que les salaires des dirigeants augment en 2017.

Les propriétaires fonciers ayant intérêt à ne pas faire de travaux d’entretien en 2017, un mécanisme est prévu pour les inciter à ne pas les reporter, mais sa rédaction est très difficilement compréhensible.

Le projet de loi comprend enfin une « clause générale anti-optimisation » qui donne à l’administration des pouvoirs particuliers de contrôle. Malgré cette clause, il est probable que certains revenus seront abusivement inclus dans le champ du crédit d’impôt, donc non taxés, alors que certains contribuables seront taxés deux fois en 2018, sur leurs revenus de 2018 et certains de ceux de 2017.

[1] Ces seuils sont doublés pour un couple et majorés en fonction des charges de famille.

[2] Définition du Larousse pour « surérogatoire » : Qui s'ajoute à quelque chose sans nécessité ; superflu, superfétatoire : Précautions surérogatoires.