01/09/2017

Les justifications de la baisse du taux de l'impôt sur les bénéfices des sociétés

François ECALLE

PDF à lire et imprimer

Le ministre de l’économie vient de rappeler que le Gouvernement inscrira dans le projet de loi de finances pour 2018 une baisse progressive du taux de l’impôt sur les sociétés, de 33,3 % en 2017 à 25 % en 2022. Le taux réduit de 15 % appliqué aux bénéfices des PME sera maintenu.

L’impôt sur les sociétés (IS) a en apparence profondément changé et son poids a été fortement réduit avec la création du « crédit d’impôt pour la compétitivité et l’emploi » (CICE). Toutefois, alors que l’IS est un impôt sur le bénéfice des sociétés, le CICE est une subvention à l’emploi attribuée aux entreprises sur la base de leur masse salariale et, comme tout crédit d’impôt, il n’a pas de rapport avec le bénéfice fiscal[1]. Si ce bénéfice augmente de 100 €, le supplément d’IS est de 33,3 € quel que soit le montant du CICE. L’IS a donc deux composantes indépendantes : un impôt sur les bénéfices des sociétés, dont le taux sera diminué et dont les principales caractéristiques sont décrites dans une fiche de l’encyclopédie, et des crédits d’impôt comme le CICE, qui est présenté dans une autre fiche.

L’IS fait partie des prélèvements obligatoires sur le capital, qui sont particulièrement importants en France par rapport aux autres pays européens, par leur poids en pourcentage du PIB ou par leur taux implicite (rapport entre leur produit et les revenus du capital). Le taux de l’IS est en France le plus élevé de l’Union européenne, alors que cet impôt est particulièrement fragilisé par la concurrence fiscale entre les Etats et par le jeu des prix de transfert au sein des groupes multinationaux. Or il est peu probable que la concurrence fiscale et l’évasion fiscale soient significativement réduites avant très longtemps. Enfin, et surtout, l’IS a un effet négatif sur l’investissement des entreprises.

La baisse du taux de l’impôt sur les sociétés annoncée par le Gouvernement est donc justifiée. Le coût de cette mesure est de 11 Md€. Il pourrait être en partie compensé par une hausse de l’imposition des dividendes et plus-values au titre des impôts sur le revenu mais cela dépendra des modalités de la future « flat tax » sur les revenus du capital. Le taux de l’IS devrait être le même pour toutes les sociétés, quelle que soit leur taille.

On peut enfin rappeler que, dans son rapport de janvier 2017, le conseil des prélèvements obligatoires a recommandé d’abaisser le taux de l’IS à 25 % et de supprimer le taux réduit.

A) Les prélèvements sur le capital sont très élevés en France

Les économistes distinguent les prélèvements obligatoires sur la consommation et sur les deux « facteurs de production » que sont le travail et le capital.

Les prélèvements obligatoires sur le capital sont constitués de prélèvements sur ses revenus (impôts sur les bénéfices des sociétés et les revenus des personnes physiques, CSG et prélèvements sociaux), sur son stock (ISF, taxes foncières…) et sa transmission (droits de succession…). Apprécier l’ampleur de ces prélèvements suppose de résoudre d’importants problèmes méthodologiques exposés dans une fiche de l’encyclopédie.

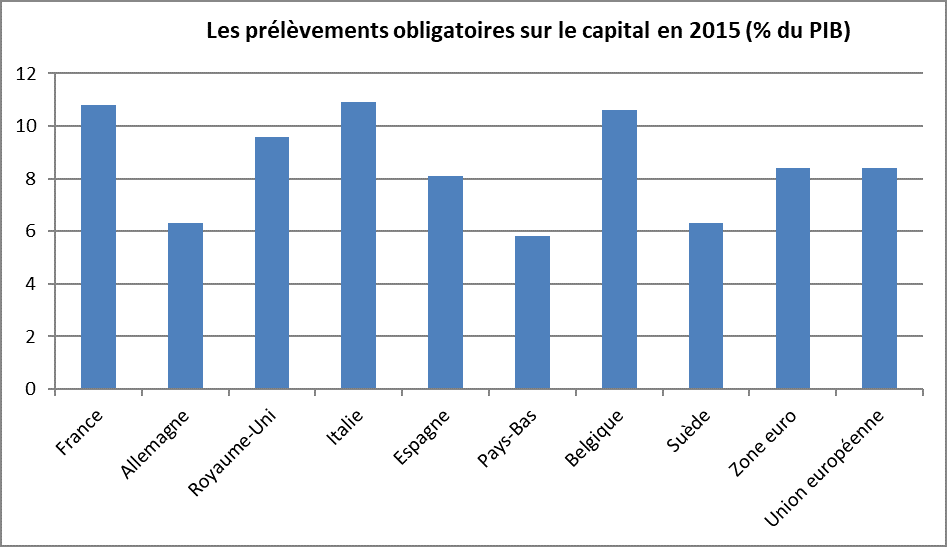

La Commission européenne publie chaque année une estimation des prélèvements sur le travail, le capital et la consommation dans les pays européens selon une méthodologie harmonisée. Son rapport de 2016 montre que les prélèvements obligatoires sur le capital représentaient 10,8 % du PIB en France en 2015, contre une moyenne de 8,4 % dans la zone euro comme dans l’Union européenne. La France est au deuxième rang, juste derrière l’Italie (10,9 %) et loin devant l’Allemagne (6,3 %).

Source graphique : Commission européenne ; FIPECO

Le « taux implicite de taxation du capital » est le rapport entre le produit des prélèvements obligatoires sur le capital et le montant des revenus du capital. Ces derniers présentent également d’importantes difficultés de mesures. Dans son rapport de 2015, la Commission européenne a néanmoins publié une estimation du taux implicite de taxation du capital dans les pays de l’Union en s’appuyant sur la comptabilité nationale. Le taux implicite de taxation du capital en France en 2012 (46,9 %) est le plus élevé de l’Union européenne, loin devant ceux de l’Allemagne (22,2 %), du Royaume-Uni (35,7 %) et de l’Italie (37,0 %).

Michel Didier et Jean-François Ouvrard ont prolongé ces données jusqu’à 2014[2] et le constat reste le même : les prélèvements sur le capital sont plus élevés en France que dans les autres pays européens, notamment en Allemagne.

La fiscalité française du capital en France est enfin beaucoup plus lourde sur les placements en actions que sur les placements sans risque (livrets réglementés, assurance-vie en euros...), alors qu’un investissement dans ces derniers est moins bénéfique pour l’économie française.

B) L’IS est fragilisé par la concurrence fiscale entre les Etats

Les bénéfices des sociétés dont le chiffre d’affaires est inférieur à 7,6 M€ et dont le capital est détenu pour plus de 75 % par des personnes physiques sont imposés au taux de 15 % sur les premiers 38 000 € puis de 33,3 %. Les bénéfices des autres sociétés sont imposés au taux de 33,3 %. Il s’y ajoute : une « contribution exceptionnelle » de 10,7 % sur l’IS, due jusqu’à l’exercice 2015 ; une « contribution sociale » de 3,3 % de l’impôt sur les bénéfices des sociétés dont le chiffre d’affaires dépasse 7,6 Md€ et dont l’IS dépasse 763 000 € ; une « contribution additionnelle » de 3 % sur les dividendes distribués, sauf à l’intérieur d’un groupe (contribution remise en cause par des décisions de justice récentes). Jusqu’à fin 2016, les bénéfices distribués pouvaient donc être imposés à plus de 40 %.

Le taux supérieur de l’impôt sur les sociétés en France (hors contribution additionnelle sur les dividendes) est le plus élevé de l’Union européenne. La comparaison des taux légaux supérieurs d’imposition est toutefois insuffisante car, d’une part, il existe des taux minorés, voire nuls, sur certains revenus et pour certaines entreprises et, d’autre part, le bénéfice fiscal n’est pas mesuré partout de la même manière. L’assiette réelle de l’IS diffère souvent fortement d’un pays à l’autre.

Pour mieux apprécier le poids réel de l’impôt sur les sociétés, la Commission européenne, comme d’autres organisations internationales, rapporte l’IS collecté par les administrations publiques, sans en déduire les crédits d’impôts, à l’excédent net d’exploitation des sociétés tel que mesuré par les comptables nationaux (ratio dénommé « taux effectif moyen » ou « taux implicite »). Il apparaît de nouveau que le taux français est le plus élevé.

L’imposition des bénéfices des sociétés

|

|

France

|

Allemagne

|

Royaume-Uni

|

Italie

|

|

Taux légal supérieur 2016

|

34,4

|

30,2

|

20,0

|

31,4

|

|

Taux effectif moyen en 2015

|

38,3

|

28,2

|

21,5

|

23,8

|

|

|

Pays-Bas

|

Belgique

|

Suède

|

Espagne

|

|

Taux légal supérieur 2016

|

25,0

|

34,0

|

22,0

|

25,0

|

|

Taux effectif moyen en 2015

|

22,5

|

27,8

|

19,4

|

32,9

|

Source : « taxation trends in EU » Commission européenne, 2016 ; avec contribution sociale pour la France ; FIPECO.

Or l’impôt sur les sociétés est le principal objet de la « concurrence fiscale » entre les Etats. En effet, les grandes entreprises peuvent délocaliser tout ou partie de leurs activités dans les pays où l’imposition de leurs bénéfices est la plus faible. Si les choix de localisation répondent à bien d’autres préoccupations (le poids des autres prélèvements obligatoires, mais aussi la qualité de la main d’œuvre, des infrastructures, les lourdeurs administratives etc.), le taux de l’IS apparaît souvent comme un critère important, d’autant plus qu’il est parfois très différent d’un pays à l’autre et que certains Etats en font un outil de communication majeur pour attirer les entreprises.

En outre, les groupes multinationaux ont la possibilité, en se situant aux marges de la légalité (ce qu’on appelle « évasion fiscale »), voire en-dehors, de transférer leurs bénéfices dans les pays à bas taux d’imposition sans pour autant délocaliser réellement leurs activités.

Ils peuvent en effet jouer sur les « prix de transfert », c’est-à-dire les prix auxquels les sociétés d’un groupe facturent les services qu’elles se rendent entre elles. Ces services doivent être facturés au « prix du marché » mais celui-ci est souvent très difficile à mesurer objectivement. Ils peuvent donc, sans risque majeur d’être sanctionnés même si l’encadrement juridique des prix de transfert est de plus en plus strict aux niveaux national et international, minorer les prix des services vendus par les filiales des pays à taux d’IS élevé aux filiales des pays à taux d’IS faible, minorant ainsi les bénéfices dans les premiers pays et les majorant dans les deuxièmes. Le caractère intangible des infrastructures modernes (logiciels en particulier), permet aux multinationales de les localiser là où les revenus qu’elles en tirent (royalties) sont les moins imposées.

En outre, l’impôt sur les sociétés est prélevé sur les bénéfices tirés des activités commerciales exercées dans un pays. Or la localisation des activités en ligne sur Internet est souvent très difficile en pratique et les grandes entreprises de l’Internet en profitent pour localiser fiscalement leurs activités commerciales dans les pays où son taux est le plus favorable.

La note de 2014 du conseil d’analyse économique « renforcer l’harmonisation fiscale en Europe » relève que la concurrence fiscale sur l’IS entre les Etats membres a des effets significatifs sur les investissements des entreprises dans les autres pays.

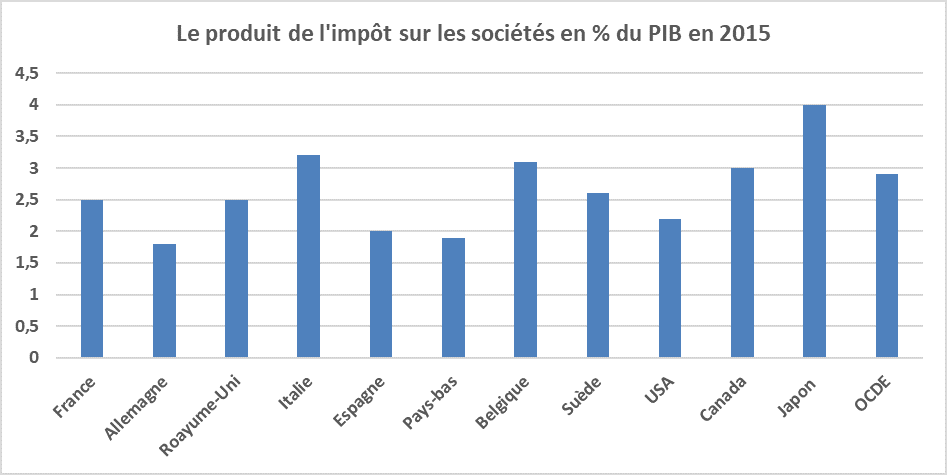

Source : OCDE ; FIPECO.

Cette fragilité de l’IS peut expliquer en partie pourquoi les recettes qui en sont tirées en France (2,5 % du PIB en 2015, hors CICE) sont plus faibles que dans d’autres pays européens alors que le taux d’imposition y est plus élevé. Cette faiblesse du montant total collecté en part de PIB provient également des nombreuses niches fiscales qui bénéficient à certaines entreprises.

L’OCDE (projet BEPS) et l’Union européenne se mobilisent pour empêcher ces dérives, mais les mesures annoncées seront difficiles à mettre en œuvre en pratique et l’impôt sur les sociétés fera toujours l’objet d’une intense concurrence fiscale (cf. les conclusions d’une étude récente du Institute for Fiscal Studies).

L’objectif visé par les institutions européennes à travers le projet ACCIS (assiette commune consolidée pour l’IS) relancé en octobre 2016 est d’abord d’harmoniser l’assiette de l’IS entre les pays membres et ensuite d’autoriser (puis sans doute d’obliger) les groupes européens à présenter un résultat fiscal consolidé au niveau européen. Un taux commun pourrait s’appliquer sur cette assiette faisant de l’IS un impôt européen pouvant être affecté à un éventuel budget européen. L’importance des écarts d’assiette et de taux ainsi que la nécessité d’un vote à l’unanimité des Etats en matière fiscale font toutefois que ces projets, déjà anciens, ne pourraient être mis en œuvre que dans un avenir lointain. En outre, à supposer que l’IS devienne un impôt européen, les différences de taux et d’assiette avec les pays non-européens, y compris désormais le Royaume-Uni, poseront toujours les mêmes problèmes.

C) L’impôt sur les sociétés a un impact négatif sur l’investissement

Une hausse de l’IS accroît le « coût du capital », diminue la rentabilité des investissements des entreprises pour leurs actionnaires et contribue à réduire le montant de l’investissement parce que soit des projets sont abandonnés, soit ils sont réalisés dans d’autres pays. Les entreprises peuvent également réduire l’emploi et les salaires pour restaurer leur profitabilité.

En outre, l’IS pèse sur la rémunération des actionnaires des sociétés mais pas sur celle de leurs créanciers puisque les charges d’intérêt en sont largement déductibles. Le financement par actions est en conséquence pénalisé par rapport au financement bancaire ou obligataire[3]. Or les entreprises ont besoin de fonds propres pour amortir les chocs négatifs sur leurs résultats auxquelles elles doivent faire face. Une entreprise sans fonds propres et qui enregistre une perte est insolvable et doit rapidement déposer son bilan, mais les placements en actions sont risqués pour les ménages, leur rémunération étant par nature très volatile.

Ces effets négatifs sont difficiles à mesurer empiriquement parce qu’ils se manifestent dans le long terme alors que les modifications législatives des taux et de l’assiette de cet impôt sont très fréquentes. En outre, les choix de localisation des investissements dépendent également des mesures fiscales prises dans les autres pays.

Les tests statistiques mettent cependant en évidence un impact significatif du coût du capital, donc indirectement de l’impôt sur les sociétés, sur l’investissement[4]. Le modèle Mésange de l’Insee retient ainsi une élasticité de l’investissement des entreprises au coût réel du capital de – 0,4 à long terme[5]. Le rapport « objectif croissance » de 2009 de l’OCDE comporte une analyse des effets économiques des principales catégories d’impôts dont il ressort que l’IS est le plus dommageable.

Enfin, une étude de 2017 publiée par la Commission européenne montre un impact significatif de l’impôt sur les sociétés sur l’investissement des entreprises non financières. L’élasticité de l’investissement au taux de l’IS ainsi obtenue a permis aux auteurs d’estimer qu’une baisse du taux de l’IS de 33 à 28 % en France entraînerait une augmentation de 1 % du niveau de l’investissement à un horizon de 5 ans.

D) Le coût de la baisse du taux de l’IS sera de 11 Md€ et pourrait être en partie compensé par une hausse du produit des impôts sur le revenu

Le rapport d’évaluation préalable de la baisse du taux de l’IS de 33,3 à 28 % inscrite en loi de finances pour 2017 retenait un rendement de 1,3 Md€ pour chaque point d’IS. Sur cette base, la baisse du taux de 33,3 à 25 % aura un coût budgétaire de 10,8 Md€.

Le bénéfice après impôt des entreprises sera donc majoré d’environ 11 Md€, ce qui se traduira par la distribution de dividendes plus élevés ou par une mise en réserve permettant éventuellement aux actionnaires de dégager des plus-values plus fortes lors de la cession de leurs titres. Le produit de l’imposition des dividendes et plus-values au titre des impôts sur le revenu (IR et CSG) sera donc accru, si leurs modalités de calcul ne changent pas. Or elles seront certainement modifiées avec l’instauration d’un prélèvement forfaitaire unique sur une grande partie des revenus du capital. Faute de précisions suffisantes sur ses modalités, notamment sur le devenir des abattements sur les dividendes et plus-values, il n’est pas possible d’estimer l’impact de cette hausse des dividendes et plus-values sur le produit des impôts sur le revenu.

E) Le taux de l’IS ne devrait pas dépendre de la taille des sociétés

Dans son rapport de janvier 2017, le conseil des prélèvements obligatoires a remis en cause la pertinence d’un taux réduit appliqué aux PME et recommandé d’appliquer un taux de 25 % à toutes les entreprises, quelle que soit leur taille. Relever le taux appliqué aux PME de 15 à 25 % se traduirait par un gain budgétaire de 1,5 Md€.

L’idée selon laquelle un taux identique pour toutes les entreprises se traduirait par une imposition des PME plus forte que celle des grandes entreprises n’est pas validée par les données statistiques.

Il n’est pas du tout sûr qu’un impôt sur les sociétés progressif induise une redistribution des revenus des ménages. Cette redistribution doit être opérée par les impôts sur le revenu des ménages et non des entreprises.

Il existe d’autres outils, notamment ceux qui sont gérés par BPI France, pour satisfaire les besoins en fonds propres des PME.

Enfin, l’application d’un taux réduit aux sociétés de petite taille entraîne inévitablement des effets de seuil préjudiciables à leur développement et des comportements d’optimisation fiscale (scission de sociétés) qui peuvent alourdir leurs coûts de gestion.

[1] Plus précisément, le CICE dû par l’Etat à une entreprise n’a aucun rapport avec son bénéfice fiscal mais il peut lui être versé au bout de seulement trois ans si ce bénéfice est insuffisant pour imputer le CICE sur l’IS dû.

[2] « L’impôt sur le capital au XXIème siècle » M. Didier et J.F. Ouvrard ; COE-Rexecode et Economica, 2016.

[3] Une analyse de ce problème peut être trouvée dans un document de 2009 du département des affaires budgétaires du FMI « Debt bias and other distorsions : crisis related issues in tax policy ».

[4] Une revue de ces travaux figure dans un document de travail de 2005 du NBER : « How elastic is the corporate income tax base ? » de J. Gruber et J. Rauh.

[5] L’investissement diminue de 0,4 % si ce coût augmente de 1 %.