13/02/2019

Les niches fiscales

François ECALLE

PDF à lire et imprimer

Les « niches fiscales », ou « dépenses fiscales », sont des dispositions législatives ou réglementaires dérogatoires par rapport à une « norme fiscale » et qui entraînent des pertes de recettes budgétaires pour l’Etat.

Dans une interview donnée au Parisien, le ministre de l’action et des comptes publiques a déclaré à propos d’un rétablissement de l’ISF : « On peut imaginer d’autres sujets qu’un retour plein de l’ISF. Les niches fiscales par exemple, c’est 14 milliards d’euros. Soit quatre fois plus que l’ISF ! Et plus de la moitié de ces 14 milliards profite aux 9 % des Français les plus riches. Eh bien, je propose que l’on revienne dessus en diminuant le plafond global des niches, ou alors qu’on les mette sous conditions de ressources pour qu’elles profitent aux classes moyennes et populaires plutôt qu’aux plus aisés. Voilà une idée de justice fiscale ». Bien que ces propositions semblent avoir été écartées par le Président de la république, elles méritent d’être examinées.

Après avoir rappelé quelques caractéristiques générales des niches fiscales, ce billet examine plus particulièrement leur impact sur la distribution des revenus et l’intérêt des mesures suggérées par G. Darmanin. Il explique ensuite pourquoi, indépendamment de ces considérations relatives à la justice fiscale, une réduction du coût des niches est souhaitable.

La norme de référence à laquelle déroge une dépense fiscale étant souvent mal définie, il est difficile de déterminer quelles dispositions législatives constituent des niches. La liste officielle de 474 niches est discutable et non exhaustive. Le chiffrage de leur coût est parfois très fragile mais le total des dépenses fiscales est estimé à 100 Md€ par le ministère des finances.

Les niches fiscales ont des formes très diverses : les réductions et crédits d’impôts mais aussi des exonérations, taux réduits, abattements et déductions du revenu imposable. Elles réduisent les montants dus au titre de l’impôt sur le revenu et de l’impôt sur les sociétés mais aussi de la TVA ou des taxes sur les carburants.

Certaines dépenses fiscales bénéficient à presque tous les Français et aucune n’est réservée aux ménages les plus aisés. Le gain financier qu’elles permettent d’obtenir, à l’exception des crédits d’impôts, est néanmoins souvent d’autant plus important que le revenu du ménage bénéficiaire est élevé. En outre, certaines d’entre elles sont plus particulièrement utilisées par les contribuables les plus riches. Ces effets potentiellement anti-redistributifs sont toutefois limités par le plafonnement des avantages obtenus. Au total, si l’impact des dépenses fiscales sur la distribution des revenus est mal connu, il est probablement faible.

La suppression ou la réduction des niches les plus contestables serait préférable à une baisse du plafond global des avantages apportés par certains crédits et réductions d’impôts, qui n’affectera pas particulièrement les ménages les plus aisés. Les crédits d’impôts pourraient être remplacés par des prestations ou des subventions et celles-ci pourraient être attribuées sous conditions de ressource, mais une multiplication des aides sous condition de ressource n’est pas souhaitable.

La réduction des dépenses fiscales est nécessaire pour d’autres motifs que la justice fiscale. Il est en effet préférable d’avoir un système fiscal avec des taux moins élevés sur des assiettes plus larges. Les dépenses fiscales sont souvent plus difficiles à gérer et contrôler que les dépenses budgétaires. Elles contribuent à augmenter la complexité du système fiscal. Leur effet favorable sur l’activité économique reste souvent à démontrer.

A)Les caractéristiques générales des niches fiscales

Ces caractéristiques générales sont plus précisément présentées dans une fiche de l’encyclopédie des finances publiques de ce site.

1)Une définition floue et un inventaire contestable

Pour déterminer si une disposition législative ou réglementaire constitue ou non une niche fiscale, il faut définir la norme fiscale applicable à laquelle elle pourrait déroger.

La définition de cette norme de référence est souvent très difficile car elle renvoie à des conceptions de la fiscalité qui ne sont pas consensuelles. La question de savoir si, par exemple, le « quotient familial », utilisé pour moduler l’impôt sur le revenu en fonction de la taille du ménage, est ou non une niche peut être longuement débattue sans qu’aucune conclusion ne soit tirée.

En pratique, sont considérées comme des niches fiscales les dispositifs figurant sur la liste du tome II du rapport sur les voies et moyens annexé au projet de loi de finances (PLF). Celui qui est annexé au PLF pour 2019 recense 474 niches mais, comme la norme de référence retenue par le ministère des finances est parfois floue et contestable, cet inventaire est lui-même contestable et n’est certainement pas exhaustif.

On peut ainsi se demander pourquoi, par exemple, l’application du taux de TVA de 10 % aux cantines ou aux campings constitue une dépense fiscale alors que l’application du même taux aux œuvres d’art et antiquités ou du taux de 5,5 % aux livres et aux droits d’entrée dans les salles de cinéma n’en constitue pas.

2)Des formes très diverses

Les dépenses fiscales peuvent prendre des formes très diverses dont les principales sont les suivantes.

Certains revenus, certaines activités ou certains contribuables font l’objet d’une « exonération » au titre d’un impôt ou bénéficient d’un « taux réduit ». Une « franchise » exonère les activités ou les revenus dont le montant est inférieur à un seuil. Certains revenus peuvent donner lieu à un « abattement », en pourcentage de leur montant ou en euros. Des dépenses particulières peuvent donner droit à une « déduction » du revenu imposable, cette déduction pouvant être exprimée en euros ou, forfaitairement, en pourcentage du revenu.

Une « réduction d’impôt », exprimée en euros ou en pourcentage d’une dépense particulière, peut être déduite de l’impôt dû avant cette réduction. Elle ne peut pas être supérieure au montant de l’impôt dû avant imputation de cette réduction. Si elle est supérieure, elle est elle-même réduite de sorte que son montant soit exactement égal à l’impôt dû avant réduction.

Un « crédit d’impôt » se distingue d’une réduction d’impôt par le fait que son montant peut être supérieur à celui de l’impôt dû. Le cas échéant, la part du crédit d’impôt qui dépasse le montant de l’impôt dû est remboursée par le trésor public au contribuable. Un crédit d’impôt est donc indépendant de l’impôt auquel il s’applique. Il est économiquement équivalent à une subvention. En comptabilité nationale, un crédit d’impôt ainsi « restituable » est d’ailleurs une dépense publique, contrairement à une réduction d’impôt (dite « non restituable »).

3)Un coût total très élevé mais un chiffrage parfois fragile

La fiche de l’encyclopédie sur les dépenses fiscales présente les méthodes mises en œuvre pour chiffrer le coût des niches fiscales et les difficultés rencontrées. Dans le rapport annexé au PLF pour 2019, le coût de 70 dépenses fiscales n’est pas mesuré et seul un ordre de grandeur est disponible pour 184 d’entre elles (sur un total de 474).

Sous ces réserves, le coût total des niches fiscales est estimé à un peu plus de 100 Md€ en 2018 dans ce rapport. Le montant de 14 Md€ évoqué par le ministre correspond à peu près à celui des seuls réductions et crédits d’impôt au titre de l’impôt sur les revenus (IR) des ménages (hors revenus des indépendants), soit 12,8 Md€ en 2018.

Le coût total des niches associées à l’impôt sur le revenu (hors revenu des indépendants) s’élève à 35 Md€. Celui des niches associées à l’impôt sur les sociétés (IS) et à l’impôt sur les revenus des indépendants (certaines dépenses fiscales les concernant sont communes à l’IS et à l’IR) est de 33 Md€ (dont 20 Md€ pour le CICE). Celui des exonérations et taux réduits de TVA retenus sur la liste des dépenses fiscales est de 20 Md€ (mais le coût total des taux réduits est en fait de 50 Md€). Celui des exonérations, remboursements et taux réduits de la taxe intérieure de consommation des produits énergétiques s’élève à 7 Md€.

B)Les niches et l’équité fiscale

1)Des effets mal connus mais probablement limités sur la distribution des revenus

Certaines niches fiscales bénéficient à presque tous les Français. C’est notamment le cas d’une partie des taux réduits de TVA retenus sur la liste des dépenses fiscales (sur la restauration et les repas servis dans les cantines, les médicaments remboursables…). Les taux réduits de TVA contribuent globalement à une redistribution du pouvoir d’achat en faveur des plus modestes mais dans une proportion très limitée au regard de leur coût (cf. billet précédent).

Beaucoup de niches concernent des impôts payés par les entreprises et les tous les Français en bénéficient indirectement dans la mesure où elles contribuent à améliorer la compétitivité des entreprises et l’emploi en France (crédit d’impôt en faveur de la recherche…).

Il n’existe pas de niche fiscale réservée aux ménages aisés mais l’avantage apporté par certaines dépenses fiscales est d’autant plus important que les ménages ont un revenu élevé. Les niches fiscales associées à l’IR bénéficient ainsi uniquement aux ménages qui payent cet impôt ou le paieraient si elles n’existaient pas, à l’exception des crédits d’impôts puisqu’ils sont par définition toujours restituables.

Pour bénéficier pleinement d’une réduction d’impôt, il faut que l’impôt dû avant cette réduction soit suffisamment élevé. L’avantage qu’elle apporte augmente donc avec le revenu.

L’avantage des exonérations, abattements, déductions, demi-parts supplémentaires de quotient familial est d’autant plus important que le revenu du ménage est élevé, mais pour une autre raison : plus le revenu d’un ménage est important, plus son taux marginal d’imposition est fort ; or soustraire 100 € du revenu imposable d’un ménage lui fait gagner 10 € si son taux marginal d’imposition est de 10 % et 20 € s’il est de 20 %.

En outre, certaines niches fiscales sont plus particulièrement utilisées par les ménages les plus aisés. Par exemple, pour bénéficier de la réduction d’impôts en faveur des investissements outre-mer, il faut mettre en place des montages juridiques et financiers complexes qui requièrent de faire appel aux services, coûteux, de conseillers patrimoniaux.

Les avantages tirés des niches sont toutefois plafonnés. D’une part, chacun de ces dispositifs fait l’objet d’un plafond spécifique, relatif au montant des dépenses éligibles ou au montant de l’avantage fiscal, à de rares exceptions près (comme la déduction des dépenses de restauration des monuments historiques). D’autre part, certains crédits et réductions d’impôt donnent lieu à un plafonnement global des gains fiscaux réalisés, en particulier ceux qui sont attribués en contrepartie d’un investissement (logement locatif, outre-mer…) ou d’un achat de services (emplois à domicile, garde d’enfants…). Ce plafonnement global ne concerne pas les avantages liés à une situation personnelle (hébergement en établissement pour personne dépendante…) ou à la poursuite d’un « objectif d’intérêt général sans contrepartie » (dons aux associations…). Il est de 10 000 € en 2019 (18 000 € en cas d’investissements outre-mer ou dans des SOFICA).

L’impact de ces plafonds est très difficile à mesurer car beaucoup de contribuables dont les dépenses éligibles les dépassent ne portent sur leur déclaration que le montant du plafond. Les quelques rares chiffres publiés par le ministère des finances, qui laissent entendre que le plafonnement global serait peu contraignant, reposent sur une méthode de calcul non documentée et sont à prendre avec précaution. Il est néanmoins certain que ces plafonds limitent l’effet potentiellement anti-redistributif des niches fiscales.

Il est pourtant souvent affirmé que les niches fiscales expliquent le caractère régressif de l’impôt sur le revenu des ménages très riches : le taux moyen d’imposition des 3 600 ménages les plus aisés est inférieur à celui des 360 000 (1 % du total) les plus aisés. Cette évolution des taux d’imposition des plus hauts revenus a fait l’objet d’une analyse approfondie du Conseil des prélèvements obligatoires en 2015. Il en ressort qu’elle ne tient pas aux niches fiscales mais au fait que les plus hauts revenus sont surtout des dividendes, qui bénéficiaient alors d’un abattement de 40 %, et des plus-values mobilières, qui bénéficiaient d’abattements en fonction de la durée de détention des titres. Or ces abattements ne sont pas des niches car ils permettent de tenir compte du fait que ces revenus ont auparavant été soumis à l’impôt sur les bénéfices des sociétés. En outre, les dividendes et plus-values font l’objet de prélèvements sociaux en sus de la CSG. Le Conseil des prélèvements obligatoires observe que l’imposition des très hauts revenus est progressive si on les ajoute à l’impôt sur le revenu.

Il n’est pas sûr que la mise en place du prélèvement forfaitaire unique modifie beaucoup ce constat car il s’est accompagné de la suppression de ces abattements. Cela reste à expertiser mais, si la progressivité de l’IR a été remise en cause, ce n’est pas du fait des niches.

Au total, les niches fiscales relatives à l’impôt sur le revenu, hors crédits d’impôt, ont des effets anti-redistributifs, mais ils sont limités par des plafonds et les niches ne remettent pas en cause la progressivité de cet impôt.

2)Les effets incertains des mesures évoquées par le ministre

Le ministre de l’action et des comptes publics a déclaré que la moitié des 14 Md€ de réductions et crédits d’impôts au titre de l’IR profite aux 9 % des ménages les plus riches. Les statistiques fiscales publiées par la DGFIP sur son site, qui sont très pauvres, ne permettent pas de vérifier cette affirmation.

Il est certain qu’une diminution du plafonnement global des crédits et réductions d’impôt réduirait leur effet anti-redistributif mais dans une proportion indéterminée. Il est en outre contestable de mettre une telle mesure en balance avec le remplacement de l’ISF par un impôt sur la fortune immobilière au regard de leurs effets sur la distribution des revenus. En effet, réduire, par exemple, de 30 000 € l’avantage apporté par ces niches en réduisant leur plafond global ne représente qu’un faible pourcentage des gains des contribuables qui ont le plus profité de la suppression de l’ISF.

En outre, il est préférable de supprimer ou de réduire les niches les plus contestables, du point de vue de leurs effets sur l’activité économique ou sur la distribution des revenus, plutôt que de jouer sur un plafonnement global, ce qui est une façon d’éviter des choix difficiles mais nécessaires.

Le ministre a également évoqué une mise sous condition de ressources de certaines dépenses fiscales. Ce serait très compliqué à mettre en œuvre pour les dispositifs autres que les crédits d’impôts. En effet, ces dispositifs ont été conçus pour apporter un avantage d’autant plus important que l’impôt dû est élevé. Il est possible de plafonner cet avantage en euros ou en pourcentage du revenu, ce qui est déjà fait depuis longtemps, mais le réduire au fur et à mesure que le revenu augmente relève d’une toute autre logique et obligerait à mettre en place un barème spécifique à chaque dispositif ou au plafonnement global, ce qui serait très compliqué.

Les crédits d’impôts sont différents car ce sont économiquement des aides et subventions qui peuvent très bien être mises sous condition de ressources. Dans cette perspective, il faudrait les transformer juridiquement en subventions ou en prestations sociales et en confier le paiement aux organismes qui gèrent déjà des aides sous condition de ressources comme le chèque énergie.

Il faut toutefois souligner que la prolifération des aides sous conditions de ressource pourrait rendre encore plus obscurs les canaux de la redistribution des revenus et créer des effets mal contrôlés de trappe à chômage ou à bas salaires. Cette évolution s’oppose en outre à la création d’un revenu universel, dont la logique est au contraire d’unifier les prestations sous condition de ressources.

C)Les motifs d’une réduction du coût des niches

Les motifs pour lesquels il est nécessaire de réduire le coût des niches fiscales sont plus précisément présentés dans une autre note sur ce site.

1)Les dépenses fiscales sont contraires aux principes d’une bonne fiscalité

Si les dépenses fiscales réduisent les impôts dus par certains contribuables, leur financement oblige à les relever pour les autres contribuables. Il en résulte que, par exemple, l’impôt sur le revenu et l’impôt sur les sociétés ont une assiette étroite, mitée par les niches, et des taux élevés. C’est le contraire de l’une des principales recommandations de l’analyse économique de « l’incidence de la fiscalité » : le coût des prélèvements obligatoires pour l’ensemble de la société est plus faible lorsque leur assiette est large et lorsque leurs taux sont bas.

2)Les dépenses fiscales accroissent la complexité du système fiscal

La prolifération des dépenses fiscales contribue à augmenter la complexité du système fiscal français. Par exemple, la brochure pratique de l’impôt sur le revenu pour 2017 fait 382 pages, dont une centaine concerne les réductions et crédits d’impôts, qui ne sont pourtant pas les seules niches fiscales. Les réductions en faveur de l’investissement immobilier sont présentées sur près de 30 pages à elles seules.

3)Si les dépenses fiscales son parfois plus efficaces que les dépenses budgétaires, elles sont plus difficiles à gérer et contrôler

Le coût de gestion des dépenses fiscales, pour l’administration et les agents concernés, est parfois inférieur à celui de dépenses budgétaires visant les mêmes objectifs. Pour soutenir la consommation d’un produit particulier, il peut être plus facile de lui appliquer un taux de TVA réduit que d’accorder des subventions aux producteurs ou aux consommateurs de ce produit.

Les dépenses fiscales peuvent être plus efficaces dans la mesure où les agents économiques ont plus d’assurance de pouvoir effectivement en bénéficier et sont donc plus enclins à adapter leur comportement dans le sens souhaité. En effet, contrairement aux dépenses budgétaires, elles ne font pas l’objet de crédits limitatifs, et encore moins d’une régulation infra-annuelle. Elles ne sont pas revues chaque année par le Parlement, alors que c’est en principe le cas des dépenses budgétaires.

Les avantages précédents des dépenses fiscales ont leur revers. Leur gestion est ainsi moins coûteuse parce qu’elles ne font pas l’objet des contrôles a priori auxquels sont soumises les dépenses budgétaires.

Le coût des dépenses fiscales ne peut pas être limité a priori, encore moins régulé en cours d’année, et elles risquent donc d’être un facteur de dépassement des objectifs de déficit public. L’absence de révision annuelle de leur justification conduit à leur pérennisation même si leur efficacité est nulle.

Enfin, il faut compter un an entre la décision de créer ou augmenter une dépense fiscale relative à l’IR ou l’IS et le moment où le contribuable en bénéficie alors qu’une dépense budgétaire peut être versée beaucoup plus vite.

4)L’efficience de la plupart des dépenses fiscales reste à démontrer

Il n’y a eu jusqu’à présent qu’une seule revue de l’ensemble des dépenses fiscales, en 2011. Elle a été menée par un comité rassemblant les représentants des services concernés du ministère des finances sous la présidence d’un inspecteur général des finances.

La très grande hétérogénéité des informations disponibles et le manque de temps pour procéder à des analyses statistiques lourdes ne pouvait que limiter la qualité de certaines évaluations. Les niches pour lesquelles les enjeux financiers sont les plus importants ont cependant fait l’objet d’études plus approfondies qui ont parfois été confiées à des centres de recherche. En dépit de l’hétérogénéité des données disponibles, les rapporteurs ont utilisé des méthodes harmonisées et les résultats ont été présentés sous une forme standardisée. En particulier, l’efficience de chaque mesure a été notée sur une échelle de 0 (mesure inefficiente) à 3 (mesure très efficiente). Le coût des dépenses fiscales notées 0 ou 1, c’est-à-dire peu ou pas efficientes, s’élève à 40 Md€.

De son côté, la Cour des comptes met souvent en lumière dans ses rapports la faible efficience de niches fiscales, par exemple celles relatives au logement social, à l’investissement locatif des ménages ou au développement durable. Les rapports du Conseil des prélèvements obligatoires montrent également l’inefficacité de nombreuses dépenses fiscales. Un billet sur les taux réduits de TVA publié récemment sur ce site se réfère à plusieurs évaluations économiques montrant leur inefficacité pour stimuler l’activité économique et l’emploi.

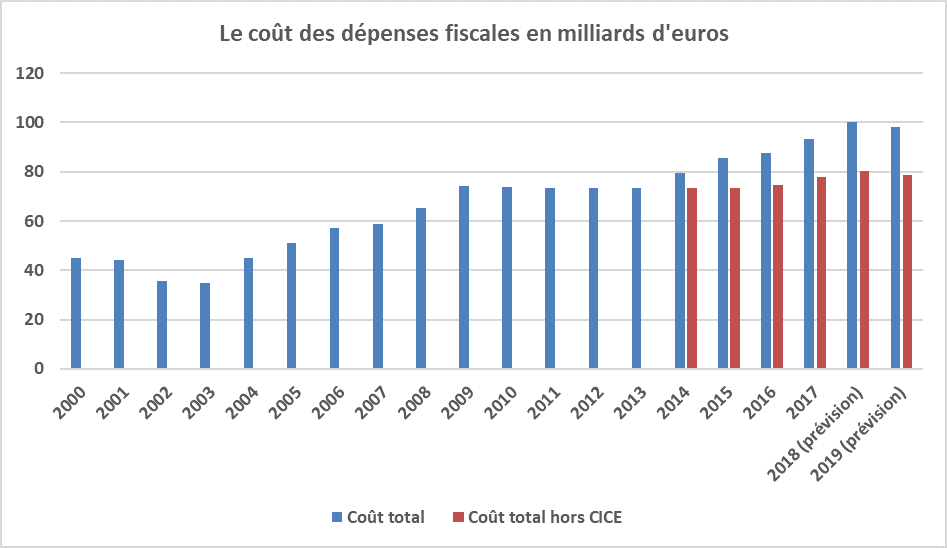

Source : rapport de la Cour des comptes de 2010 sur la situation et les perspectives des finances publiques ; projets de lois de finances de 2011 à 2019 ; dépenses fiscales au format du PLF pour 2019 ; FIPECO.