22/10/2020

Les niches fiscales de 2016 à 2021

François ECALLE

PDF à lire et imprimer

Les « niches fiscales », ou « dépenses fiscales », sont des dispositions législatives ou réglementaires dérogatoires par rapport à une « norme fiscale » qui entraînent des pertes de recettes budgétaires pour l’Etat.

Si elles peuvent parfois permettre d’atteindre des objectifs pertinents de politique économique et être plus faciles à gérer que des aides et subventions, les niches fiscales sont souvent plus difficiles à contrôler, contribuent à accroître la complexité du système fiscal et vont à l’encontre d’un principe essentiel d’une fiscalité optimale selon lequel les impôts à taux faible sur une assiette large sont moins dommageables pour l’activité économique. En outre, si les dépenses fiscales sont rarement évaluées, les évaluations disponibles montrent souvent leur faible efficience. Il est donc souhaitable de réduire le nombre et le coût des niches (cf. note sur ce site). Ce billet examine si cet objectif a été atteint sur la période 2017-2021 compte-tenu des prévisions pour 2020 et 2021 du projet de loi de finances (PLF) pour 2021.

La liste officielle des niches fiscales est discutable car la norme fiscale à laquelle elles dérogent est elle-même discutable. Sous cette réserve, la liste du PLF 2021 établie en septembre 2020 compte 24 niches de plus que celle du PLF 2017 établie en septembre 2016 (475 contre 451). Les suppressions de dépenses fiscales ont pourtant été presqu’aussi nombreuses que les créations entre ces deux dates mais, d’une part, des mesures qui existaient déjà auparavant ont été ajoutées à la liste et, d’autre part, des dispositifs qui ont été supprimés dans les années 2017 à 2020, comme le CICE, figurent toujours sur la liste du PLF 2021 parce qu’ils auront encore un coût budgétaire en 2021. S’agissant du nombre de niches, le bilan est donc mitigé.

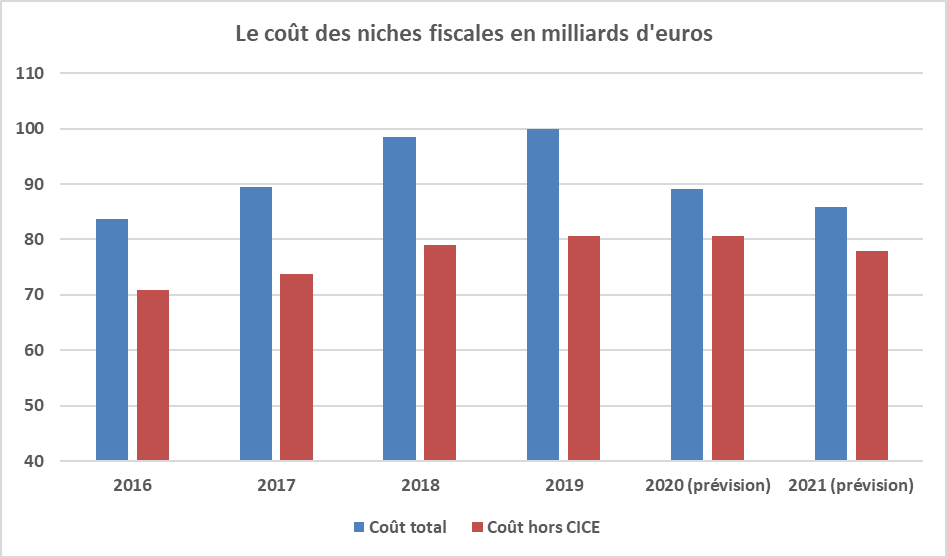

L’estimation du coût de beaucoup de niches fiscales pose des problèmes méthodologiques difficiles. Dans le rapport annexé au PLF 2021, seules 410 dépenses fiscales sur 475 sont chiffrées et, pour 142 d’entre elles, il s’agit seulement d’un ordre de grandeur. Sous cette réserve, le coût des niches autres que le CICE est passé de 70,8 Md€ en 2016 à 80,7 Md€ en 2019 (de 3,2 à 3,3 % du PIB). Il reviendrait à 77,9 Md€ en 2021 (3,2 % du PIB) selon le ministère des finances, surtout parce que la crise économique réduirait le coût de certaines dépenses fiscales comme les taux réduits de TVA, mais ces prévisions sont encore plus fragiles que d’habitude. Le coût des niches devrait donc avoir augmenté en euros et être resté à peu près le même en pourcentage du PIB sur la période 2017-2021. Il n’a donc pas été réduit.

A) Le nombre de niches

Pour déterminer si une disposition législative ou réglementaire constitue ou non une niche fiscale, il faut définir la norme fiscale applicable à laquelle elle pourrait déroger.

La définition de cette norme de référence est parfois très difficile car elle renvoie à des conceptions de la fiscalité qui font débat et peuvent évoluer. La question de savoir si, par exemple, le « quotient familial », utilisé pour moduler l’impôt sur le revenu en fonction de la taille du ménage, est ou non une niche peut être longuement débattue sans qu’aucune conclusion consensuelle ne soit tirée. En pratique, sont considérées comme des niches fiscales les dispositifs figurant sur la liste du tome II du rapport sur les voies et moyens annexé chaque année au projet de loi de finances (PLF).

Cette liste est donc discutable mais il n’y en a pas d’autre. Il arrive d’ailleurs fréquemment que le ministère des finances retire des dépenses fiscales de la liste, alors qu’elles existent toujours, et y ajoute d’autres mesures, alors qu’elles existaient déjà auparavant. Le quotient familial était ainsi autrefois sur la liste et il en a été retiré (il y a longtemps). Il est rare que le ministère des finances justifie ces retraits et ces ajouts.

Les dépenses fiscales prennent des formes diverses. Les principales sont les exonérations, les abattements, les déductions, les taux réduits, les demi-parts supplémentaires de quotient familial (mais pas les demi-parts « normales »), les réductions et les crédits d’impôts[1].

Il y avait 451 dépenses fiscales recensées en septembre 2016 dans le rapport annexé au PLF pour 2017 et 475 en septembre 2020 dans celui qui est annexé au PLF pour 2021. Le nombre de niches a donc augmenté.

Le nombre de niches fiscales

|

PLF 2017

|

PLF 2018

|

PLF 2029

|

PLF 2020

|

PLF 2021

|

|

451

|

457

|

474

|

468

|

475

|

SourcSource : rapports annexés aux projets de loi de financese : rapports annexés aux projets de loi de finances

Les informations figurant dans les rapports sur les voies et moyens ne permettent pas de compter facilement les créations et suppressions de niches ainsi que les ajouts sur la liste de mesures qui existaient déjà et les retraits de mesures qui existent toujours. En outre, une niche peut être supprimée par une loi de finances et figurer toujours sur la liste plusieurs années après parce qu’elle continue à avoir un coût budgétaire. Par exemple, le CICE a été supprimé par la loi de finances initiale pour 2018 mais il figure sur la liste du PLF pour 2021 car le CICE sur les salaires de 2018 pourra être remboursé jusqu’à 2022.

Sous ces réserves, on peut compter 67 créations de niches et 64 suppressions entre les PLF pour 2017 et 2021[2]. Il semble en outre y avoir eu 13 ajouts à la liste de mesures qui existaient déjà et 7 retraits de mesures qui existent toujours. Il y a 24 niches de plus dans le PLF 2021 que dans le PLF 2017 surtout parce que des niches supprimées entre septembre 2016 et septembre 2020 continueront à avoir un coût en 2021 comme le CICE.

Outre le CICE, on peut noter parmi les principales niches supprimées, la réduction d’ISF pour investissement dans une PME, certaines dépenses fiscales relatives à la taxe d’habitation et le crédit d’impôt pour la transition énergétique (transformé en subvention). Parmi les niches créées, on peut surtout noter l’exonération d’impôt sur le revenu pour les heures supplémentaires (qui avait déjà existé dans les années 2008-2012), les autres étant relativement petites.

B) Le coût des niches

1) Les difficultés méthodologiques

Le tome II du rapport sur les voies et moyens présente le coût budgétaire individuel de 410 niches fiscales (sur 475) et la somme de ces coûts. La fiabilité du coût total des niches dépend donc de la pertinence de la liste et du partage entre les dépenses fiscales qui peuvent être chiffrées et celles qui ne le peuvent pas. Les plus importantes sont toutefois toujours chiffrées. La fragilité des méthodes de chiffrage s’ajoute à ces éléments d’incertitude.

Le coût des crédits d’impôts est facile à évaluer. Il suffit en effet de prendre les déclarations des contribuables et de totaliser les crédits d’impôts qu’ils réclament et qui leur sont accordés.

Le chiffrage du coût des réductions d’impôt est plus difficile car, pour chaque contribuable, son montant est plafonné par celui de l’impôt dû avant réduction. L’administration doit donc, pour chaque contribuable figurant dans le fichier exhaustif des déclarations ou dans un échantillon représentatif, calculer l’impôt dû avant la réduction d’impôt puis l’impôt dû après la réduction. Le coût de la réduction pour chaque contribuable est la différence entre les résultats de ces deux calculs et le coût pour l’État est la somme des coûts par contribuable.

Le coût d’un abattement, d’une déduction ou d’une demi-part supplémentaire pour un contribuable donné dépend du taux d’imposition auquel il est soumis, donc de la tranche du barème dans laquelle se situe son revenu fiscal. Pour chiffrer une telle disposition fiscale, il faut de nouveau calculer l’impôt dû avant et après son application, pour chaque contribuable, puis totaliser les coûts par contribuable.

Les revenus, activités ou actifs exonérés, ou se situant sous les franchises, sont rarement renseignés dans les déclarations fiscales et le chiffrage du coût de ces exonérations et franchises est souvent très difficile, voire impossible. Il faut estimer le montant exonéré sur la base d’autres données fiscales ou de statistiques telles que les comptes nationaux, puis lui appliquer le taux d’imposition auquel il aurait été soumis s’il n’avait pas été exonéré. Dans le cas d’un barème, il est souvent recouru en pratique à un taux moyen qui ne peut pas toujours être représentatif du taux auquel ces revenus ou activités auraient été soumis.

Le chiffrage du coût d’un taux réduit de TVA appliqué à une activité particulière n’est pas facile car, d’une part, les entreprises ont souvent plusieurs activités et ne sont tenues que de déclarer le chiffre d’affaires global soumis à un même taux, sans le ventiler par activité ; d’autre part, les ventes soumises à un taux réduit peuvent être destinées à d’autres entreprises, qui elles-mêmes se font rembourser cette TVA, et il faudrait connaître les seules ventes à destination des ménages. Le coût des taux réduits par activité n’est donc pas estimé sur la base des déclarations fiscales mais sur celle des statistiques de consommation (ou d’achats de logements). Celles-ci ne permettent cependant pas de mesurer avec une précision suffisante le montant de certains achats très particuliers mais bénéficiant d’un taux réduit.

Ces estimations sont toujours faites en supposant que les comportements des contribuables ne changent pas du fait de la modification d’une dépense fiscale (la justification de cette convention est donnée dans la fiche sur les prévisions de recettes).

Sur les 410 niches fiscales faisant l’objet d’un chiffrage dans le PLF pour 2021, il s’agit seulement d’un ordre de grandeur pour 142 d’entre elles.

2) L’évolution du coût des niches de 2016 à 2021

Sous ces réserves méthodologiques, le coût des niches fiscales a doublé entre 2003 et 2009, surtout du fait des crédits d’impôt et probablement en conséquence de la mise en place de normes contraignantes sur les dépenses budgétaires. Ensuite, les dépenses fiscales ont été encadrées par des règles et, bien que celles-ci aient été fragiles, on observe une quasi-stabilisation jusqu’à 2013. Une nouvelle hausse est constatée à partir de 2014 mais, de 2014 à 2016, elle est surtout due à la montée en charge du CICE.

En 2016, le coût total des niches fiscales (dans le périmètre des niches recensées dans le PLF 2021) s’élevait à 83,7 Md€ et leur coût hors CICE à 70,8 Md€. Ensuite, le coût total et le coût hors CICE ont nettement augmenté pour atteindre respectivement 99,9 Md€ et 80,7 Md€ en 2019 (dernières estimations définitives du coût des niches, les chiffrages pour 2020 et 2021 étant des prévisions).

Le coût des dépenses fiscales en 2019 était estimé à 99,4 Md€ dans le rapport annexé au PLF pour 2020. Il a été révisé à 99,9 Md€ dans le rapport annexé au PLF 2021 (80,7 Md€ hors CICE) en raison de l’écart entre réalisation et prévision (impact de + 1,1 Md€) et du retrait de la liste officielle de deux mesures non précisées relatives à la TVA (impact net de – 0,6 Md€).

Le coût des niches fiscales hors CICE est ainsi passé de 3,2 % du PIB en 2016 à 3,3 % en 2019.

Les principaux impôts concernés par les niches fiscales en 2019 sont l’impôt sur le revenu pour 35,2 Md€, les impôts portant à la fois sur le revenu des ménages et sur les bénéfices des sociétés (bénéfices industriels et commerciaux) pour 29,9 Md€, l’impôt sur les sociétés pour 4,4 Md€, la TVA pour 17,2 Md€, la taxe intérieure de consommation sur les produits énergétiques pour 6,2 Md€ et les impôts locaux pour 2,7 Md€[3].

Les dépenses fiscales les plus coûteuses en 2019 sont : le crédit d’impôt pour la compétitivité et l’emploi (19,2 Md€), le crédit d’impôt en faveur de la recherche (6,4 Md€), le crédit d’impôt en faveur de l’emploi de salariés à domicile (4,8 Md€), l’abattement de 10 % sur le montant des pensions et retraites (4,4 Md€), le taux réduit de TVA de 10 % appliqué aux travaux d’entretien du logement (3,4 Md€), le taux réduit de 10 % appliqué à la restauration sur place (3,0 Md€), les taux réduits appliqués dans les DOM (2,1 Md€), l’exonération des sommes versées au titre de l’intéressement, de la participation et de l’épargne salariale (2,1 Md€).

Les prévisions du coût des dépenses fiscales sont fragiles et elles ont souvent sous-estimé leur dynamisme. Sous cette réserve, leur coût total baisserait en 2020 pour revenir à 89,1 Md€ mais cette baisse résulte largement de la disparition progressive du CICE (qui sera remboursé à certaines entreprises jusqu’à 2022). Hors CICE, le coût des dépenses fiscales est stable (80,7 Md€ en 2019 et 80,6 Md€ en 2020) mais cette stabilité tient pour partie à l’impact de la crise qui est estimé à 2,0 Md€ (par exemple, la consommation de produits soumis à un taux réduit de TVA ayant diminué, le coût de ce taux réduit diminue lui aussi).

Le coût des niches fiscales continuerait à baisser en 2021 pour revenir à 85,9 Md€, un peu sous l’effet de la disparition du CICE et surtout du fait des autres niches (77,9 Md€ en 2021, soit 3,2 % du PIB). La crise expliquerait presque toute cette baisse d’environ 3 Md€ entre 2020 et 2021.

L’impact de la crise a été estimé de manière assez forfaitaire par le ministère des finances, par exemple en minorant de 25 % le coût avant crise des niches bénéficiant à des secteurs ayant connu une interruption d’activité pendant le confinement (spectacles, restauration…). Les prévisions de coût des niches pour 2020 et 2021 sont encore plus fragiles que d’habitude et leur réduction devra être confirmée en 2022 avec les estimations définitives.

Sources : rapports annexés aux projets de loi de finances ; FIPECO.

[1] Une réduction d’impôt ne peut pas dépasser le montant de l’impôt dû avant cette réduction. Un crédit d’impôt peut le dépasser et, le cas échéant, la différence entre le crédit d’impôt et l’impôt dû est remboursée par l’Etat au contribuable.

[2] Par suppression de niche, on peut entendre l’arrivée à échéance de mesures qui ne sont pas renouvelées. S’agissant du PLF 2021 on inclut les créations et suppressions qui sont proposées au Parlement.

[3] S’agissant des impôts locaux, la liste ne comprend que les dispositifs dont le coût est supporté par l’État.