06/07/2016

Les nouveaux projets fiscaux du Gouvernement pour 2017

François ECALLE

PDF à lire et imprimer

Dans un entretien publié le 30 juin par les Echos, le Président de la République a présenté de nouveaux projets fiscaux pour 2017. Le pacte de responsabilité et de solidarité prévoyait la suppression définitive de la contribution sociale de solidarité des sociétés et une baisse du taux normal de l’impôt sur les sociétés. Ces mesures seront remplacées, pour l’essentiel, par une hausse du taux du crédit d’impôt pour la compétitivité et l’emploi (de 6 % à plus de 7 % des salaires). En outre, le Président a annoncé une baisse d’impôt au profit des ménages pour un montant d’au plus 2 Md€ « si malgré le Brexit la croissance était de 1,7 % en 2017 ». La question qui lui était posée portant sur l’impôt sur le revenu, on peut penser qu’il s’agit de cet impôt sur les ménages.

Un des principaux défauts du système fiscal français est son instabilité chronique, alors que les agents économiques ont besoin de visibilité sur ses évolutions à long terme pour prendre leurs décisions d’investissement et de recrutement. Cette modification du pacte de responsabilité et de solidarité entretient ce manque de visibilité.

La suppression de la contribution sociale de solidarité des sociétés est souhaitable de même que la baisse du taux normal de l’impôt sur les sociétés. Le remplacement de ces mesures par un renforcement du crédit d’impôt pour la compétitivité et l’emploi, dispositif qui présente des inconvénients non négligeables, est donc discutable. Le produit de l’impôt sur le revenu des ménages devrait plutôt quant à lui être augmenté.

Si elle permet de réduire le déficit public effectif de 2017, cette modification des dispositions du pacte n’aura pas d’impact sur celui de 2018, ni sur le déficit structurel de 2017. En revanche, la baisse supplémentaire de l’impôt sur le revenu aggravera le déficit structurel de 2017, en contradiction avec les recommandations de l’Union européenne et alors qu’il est indispensable de le réduire quand la croissance revient.

A) Ces projets entretiennent le manque de visibilité sur les évolutions du système fiscal

Un rapport d’une commission présidée par Olivier Fouquet signalait en 2008 que 20 % des articles du code général des impôts étaient modifiés chaque année et il est peu probable que ce taux ait diminué depuis cette publication.

Dans un rapport de 2011 sur les prélèvements fiscaux et sociaux en France et en Allemagne, la Cour des comptes notait que, sur une même période de cinq ans, l’impôt sur les sociétés avait fait l’objet de 20 lois fiscales en Allemagne et de 40 en France. Elle soulignait également la meilleure prévisibilité de l’évolution de la norme fiscale en Allemagne.

Le rapport économique, social et financier annexé au projet de loi de finances comporte chaque année un tableau des « mesures nouvelles » relatives aux prélèvements obligatoires (impôts et cotisations sociales) présentant leur coût ou leur rendement. S’agissant de la loi de finances pour 2016, ce tableau recense 110 mesures nouvelles ayant un impact budgétaire de plus de 100 M€ pour au moins l’une des trois années 2014, 2015 et 2016[1].

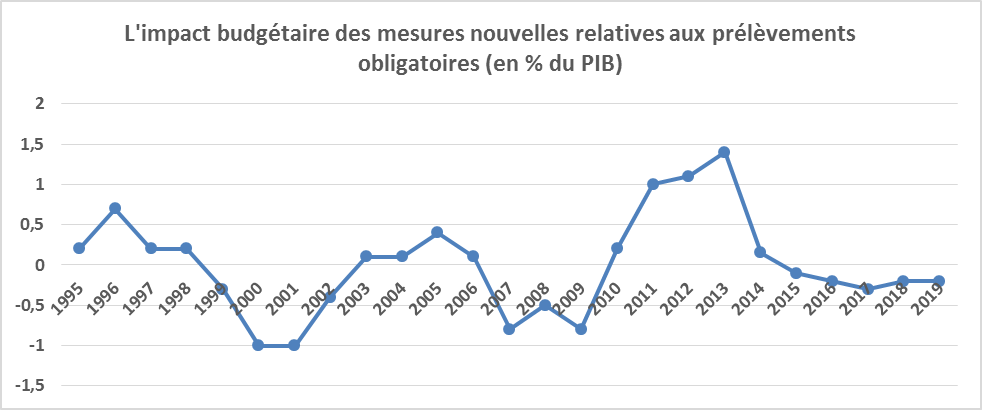

De plus, comme le montre le graphique suivant, ces mesures nouvelles vont alternativement dans le sens d’une hausse et d’une baisse des prélèvements obligatoires. Cette observation vaut aussi bien pour l’ensemble des prélèvements obligatoires, ce que montre le graphique, ou pour chacun des plus importants d’entre eux.

Source : rapport économique, social et financier annexé aux projets de loi de finances, programme de stabilité d’avril 2016 ; FIPECO.

La modification substantielle apportée au pacte de responsabilité et de solidarité en 2017 entretient le manque de visibilité sur les évolutions du système fiscal français alors même que ces nouvelles dispositions auraient très bien pu être inscrites dans le pacte dès l’origine.

Or les acteurs économiques, entreprises et ménages, ont besoin de visibilité sur les évolutions des prélèvements obligatoires pour prendre leurs décisions d’investissement et de recrutement. L’incertitude est un frein puissant à la croissance. Les mesures fiscales nouvelles ne peuvent d’ailleurs avoir un impact significatif sur l’activité qu’au terme de délais souvent longs de prise en compte des nouvelles règles et d’adaptation des comportements.

B) Cette modification des dispositions du pacte de responsabilité et de solidarité est discutable

1) La contribution sociale de solidarité des sociétés devrait être supprimée

La taxe sur la valeur ajoutée (TVA) a été créée par une loi de 1954. A cette époque, les entreprises étaient soumises à des taxes sur leur chiffre d’affaires, ou leur production, et ne pouvaient pas se faire rembourser la taxe grevant leurs propres achats, notamment leurs investissements. Cette taxation « en cascade », sur chaque entreprise intervenant entre le premier producteur et le consommateur, avait l’inconvénient de pénaliser les filières où interviennent successivement de nombreuses entreprises, par rapport à celles où les sociétés sont intégrées de l’amont à l’aval. Elle renchérissait aussi le coût des investissements.

La contribution sociale de solidarité des sociétés (C3S) est un des derniers avatars, et le plus important, de ces taxes sur le chiffre d’affaires qui auraient dû disparaître il y a 60 ans avec la création de la TVA.

Elle est prélevée, au taux de 0,16 %, sur le chiffre d’affaires de toutes les sociétés, après application d’un abattement qui a été relevé jusqu’à 19 M€ dans le cadre du pacte de responsabilité et de solidarité et qui conduit donc à en exonérer les plus petites. Les recettes fiscales qui en sont tirées s’élèvent à 3,5 Md€ et sont affectées au financement du régime de sécurité sociale des indépendants.

Sa suppression est souhaitable car elle pèse sur l’investissement et fausse la concurrence entre les différentes filières d’approvisionnement des consommateurs en fonction du nombre de sociétés qui interviennent au long de ces filières. Elle contribuerait en outre à la diminution du nombre des impôts et taxes, objectif que les gouvernements se donnent fréquemment sans jamais l’atteindre. Il en résulterait une réduction des dépenses de fonctionnement de l’administration fiscale.

2) La baisse du taux normal de l’impôt sur les sociétés est une priorité

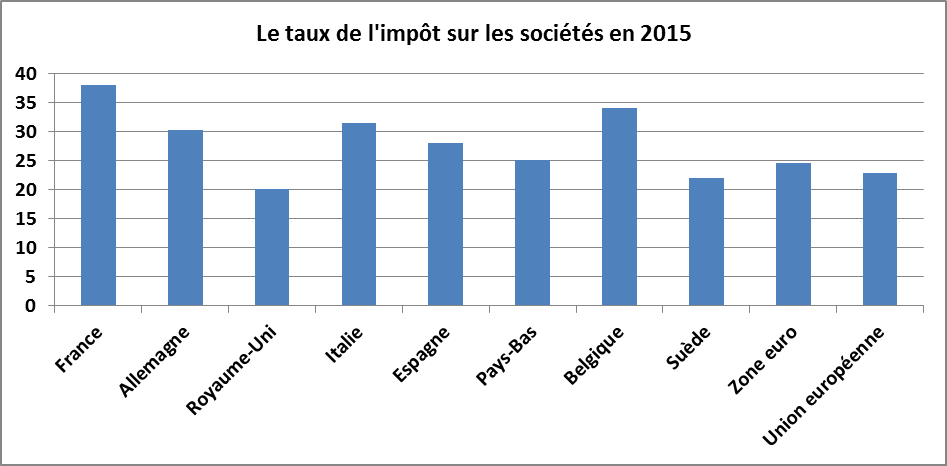

Le CICE ne réduit en rien l’imposition du bénéfice des sociétés (IS). Quel que soit son montant, une entreprise qui réalise un bénéfice supplémentaire de 100 est imposée à hauteur de 33,3 sur ce bénéfice supplémentaire en France. Compte-tenu des diverses contributions qui s’ajoutent à l’IS, ce taux est le plus élevé de l’Union européenne et le taux effectif moyen, qui tient compte des taux réduits et des différences d’assiette, est également le plus fort.

Source : Commission européenne ; taux normaux et contributions additionnelles ; FIPECO.

Or l’IS est le principal objet de la « concurrence fiscale » entre les Etats. En effet, les grandes entreprises peuvent délocaliser tout ou partie de leurs activités dans les pays où l’imposition de leurs bénéfices est la plus faible. En outre, les groupes multinationaux ont la possibilité, en se situant aux marges voire en-dehors de la légalité, de transférer leurs bénéfices dans les pays à bas taux d’imposition sans pour autant délocaliser réellement leurs activités en jouant sur les « prix de transfert », c’est-à-dire les prix auxquels les sociétés d’un groupe facturent les services qu’elles se rendent entre elles.

De nombreuses initiatives ont certes été prises ces dernières années au niveau de l’OCDE et de l’Union européenne pour limiter les comportements les plus contestables, mais les mesures annoncées seront difficiles à mettre en œuvre et l’impôt sur les sociétés fera toujours l’objet d’une intense concurrence fiscale (cf. les conclusions d’une étude récente du Institute for Fiscal Studies) que la France est mal armée pour affronter compte-tenu du taux de l’IS.

L’impôt sur les bénéfices des sociétés vise en fait leurs actionnaires et joue le rôle d’un acompte sur l’imposition des dividendes et plus-values dans le cadre de l’IR. Cet acompte est approximativement remboursé par le biais de l’abattement de 40 % sur les dividendes et de l’abattement en fonction de la durée de détention sur les plus-values qui sont appliqués avant le barème de l’impôt sur le revenu.

Or il est préférable d’imposer les actionnaires au niveau de l’IR, parce que celui-ci est indépendant du pays d’implantation des sociétés qui distribuent les dividendes, plutôt qu’au niveau de l’IS, parce que les sociétés peuvent facilement délocaliser leurs activités dans des pays où la fiscalité est plus faible.

Imposer les bénéfices au niveau des sociétés a certes deux avantages : imposer les actionnaires non-résidents ; imposer les bénéfices réinvestis alors que les plus-values réalisées par les actionnaires ne seront taxées que plus tard au niveau de l’IR, voire jamais si les actions ne sont pas cédées. Cependant, les actionnaires non-résidents présentent un fort risque de se détourner des entreprises françaises si leurs bénéfices sont trop taxés et il est préférable de taxer les plus-values, même si certaines y échappent, plutôt que les bénéfices réinvestis.

Il est donc souhaitable de réduire le taux de l’imposition des bénéfices des sociétés françaises. Le Président a certes précisé que la baisse du taux normal de l’IS prévue dans le pacte serait remplacée par une réduction ciblée sur les PME. Toutefois, l’existence d’un taux réduit au-dessous d’un certain seuil, où qu’il soit placé, incite inévitablement les entreprises à ne pas dépasser ce seuil et donc à ne pas croître. En outre, la baisse du taux d’imposition des sociétés de petite taille peut les avantager indûment par rapport aux entrepreneurs individuels, qui sont soumis à l’impôt sur le revenu et qui sont généralement encore plus petits.

Les PME sont plus fortement pénalisées par l’IS que les grandes entreprises, surtout du fait de la différence de traitement entre les dividendes (imposables) et les intérêts d’emprunt (déductibles). En effet, elles ont moins facilement accès au crédit et doivent donc rémunérer des capitaux propres relativement plus importants. Il serait donc préférable de limiter cette distorsion fiscale en renforçant le plafonnement de la déductibilité des intérêts et en affectant le gain budgétaire de cette mesure à une baisse supplémentaire du taux normal de l’IS.

3) Le CICE est un outil discutable pour réduire le coût du travail

Les principales caractéristiques du crédit d’impôt pour la compétitivité et l’emploi (CICE) sont décrites dans une fiche de l’encyclopédie.

En réduisant les prélèvements qui pèsent sur le coût du travail, ce qui est nécessaire en France, le CICE a certainement des effets positifs importants sur l’emploi, mais il en aurait encore plus s’il était plus nettement ciblé sur les bas salaires. Il n’y a en effet pas vraiment de chômage structurel important pour les personnes dont la qualification permet d’obtenir des emplois rémunérés à hauteur de 2,5 SMIC (plafond du CICE). Au-dessus de 1,5 SMIC, les allègements de charges sociales patronales risquent d’avoir surtout pour effet d’augmenter les salaires bruts.

Le CICE incite en revanche très fortement à ne pas augmenter les salaires situés juste au-dessous de 2,5 SMIC. Le franchissement de ce seuil, à l’occasion d’une hausse de salaires, entraîne en effet une augmentation du coût salarial pour l’entreprise égal à 6 % de 2,5 SMIC, soit 220 € par mois. Le relèvement du taux du CICE à plus de 7 % aggravera cet effet.

Les modalités de récupération de ce crédit d’impôt par les entreprises sont en outre compliquées. Alors que les exonérations et allègements de cotisations sociales ont un effet quasi immédiat sur la trésorerie des entreprises, celles-ci doivent attendre de 1 à 4 ans pour que le CICE soit imputé sur l’impôt dû ou remboursé par l’Etat.

Le CICE est un instrument qui vise deux objectifs simultanément, la compétitivité et l’emploi, ce que les économistes ne recommandent généralement pas. Le seuil de 2,5 SMIC est trop élevé si l’objectif est de créer ou sauver des emplois, trop bas s’il est d’améliorer la compétitivité, notamment celle de l’industrie.

C) Le produit de l’impôt sur le revenu devrait plutôt être augmenté

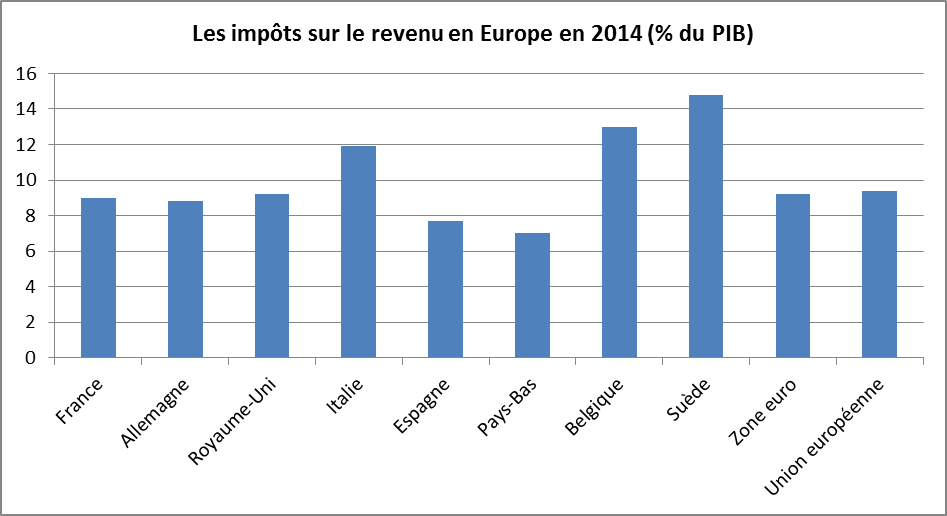

Il existe trois impôts sur le revenu en France : « l’impôt sur le revenu » proprement dit (IR), la « contribution sociale généralisée » (CSG) et la « contribution au remboursement de la dette sociale » (CRDS). Rapporté au PIB, leur produit total est un peu inférieur en France à la moyenne de la zone euro ou de l’Union européenne, ce qui est assez rare s’agissant des prélèvements obligatoires.

Source : Eurostat ; FIPECO.

En outre, le produit de l’IR (70 Md€ en 2015) est inférieur à celui de la CSG et de la CRDS (103 Md€) alors que seul le premier contribue significativement à redistribuer les revenus du fait de la progressivité de son barème. Son rendement étant relativement limité, il ne contribue toutefois qu’à moins du tiers de la redistribution en France, les prestations sociales en assurant les deux tiers. Toute baisse de son rendement réduira sa capacité de redistribution, sauf si sa progressivité est renforcée.

Il existe deux voies pour renforcer celle-ci. La bonne consiste à supprimer les niches fiscales qui profitent indûment aux contribuables les plus aisés, mais elle est rarement choisie par les gouvernements parce que ces niches favorisent des dépenses au profit de catégories sociales qui savent les défendre. La mauvaise consiste à relever les taux marginaux supérieurs du barème alors qu’ils réduisent les incitations à se former, travailler et prendre des risques. Compte-tenu de la CSG et des divers prélèvements exceptionnels qui les majorent, ces taux sont déjà les plus élevés de l’Union européenne avec ceux de la Suède.

La priorité n’est donc pas de réduire l’impôt sur le revenu mais au contraire d’en accroître le rendement en supprimant certaines dépenses fiscales.

D) Le déficit structurel risque d’être aggravé en contradiction avec les règles d'une bonne gestion des finances publiques

1) La modification du pacte n’aura pas d’impact sur le déficit public de 2018, ni sur le déficit structurel de 2017

Remplacer la suppression de la C3S par une majoration du taux du CICE contribuera à réduire le déficit public en 2017 si le nouveau taux s’applique à la masse salariale de 2017. En effet, les entreprises ne pourront imputer le crédit d’impôt supplémentaire ou se le faire rembourser qu’en 2018, voire au-delà pour les plus grandes. Le déficit public sera donc diminué en 2017, mais il augmentera en 2018 et sera alors le même que s’il n’y avait pas eu de modification du pacte[2]. Cette réduction du déficit en 2017 résultant manifestement d’une « mesure ponctuelle et temporaire », le « déficit structurel » de 2017 ne devrait en revanche pas être réduit[3].

2) La baisse de l’impôt sur le revenu aggravera le déficit structurel dès 2017

La diminution de l’impôt sur le revenu s’ajoutera aux allègements fiscaux déjà programmés. Elle est certes conditionnée par la prévision d’une croissance supérieure à 1,7 % en 2017 alors que le programme de stabilité table sur 1,5 %. Comme une hausse du PIB de 0,2 % entraîne un surplus de recettes publiques d’environ 2 Md€, cette mesure pourrait donc être prise sans avoir à relever l’objectif de déficit public pour 2017.

La ventilation du déficit entre ses composantes conjoncturelles (celle qui résulte de l’activité économique) et structurelle (celle qui résulte de la maîtrise des dépenses ou des hausses et baisses d’impôts) serait toutefois différente. Le déficit conjoncturel de 2017 serait réduit de 2 Md€ tandis que le déficit structurel serait accru de 2 Md€.

Or il est indispensable de réduire le déficit structurel dans les périodes où la conjoncture économique est bonne - c’est une règle de bonne gestion des finances publiques que la France a trop souvent oubliée - et la réduction prévue dans le programme de stabilité pour 2017 est déjà plus faible que le minimum requis par les règles européennes (0,5 point de PIB par an)[4]. Si le déficit public effectif n’est pas ramené à 2,8 % du PIB en 2017 conformément aux recommandations de l’Union européenne, ce qui sera très difficile compte-tenu des nouvelles dépenses et malgré l’effet comptable du renforcement du CICE (cf. ci-dessus), la France sera jugée sur l’évolution de son déficit structurel.

Parmi les recommandations adressées à la France par l’Union européenne dans le cadre de la coordination des politiques budgétaires figure toujours l’affectation de tous les revenus imprévus, notamment ceux résultant d’une croissance plus forte, à la réduction du déficit et non à des mesures nouvelles de baisse des impôts ou de hausse des dépenses.

Une plus forte intégration des politiques budgétaire dans l’Union européenne est souhaitable mais l’Allemagne et les pays du nord l’accepteront difficilement si nous ne respectons pas les règles communes que nous avons acceptées.

[1] Les mesures de montant inférieur à 100 M€ sont classées dans une rubrique « autres mesures ».

[2] C’est la créance détenue par les entreprises qui est retenue en comptabilité nationale pour calculer le déficit public, au moment de la déclaration d’impôt sur les sociétés, indépendamment de la date de son remboursement.

[3] Si le nouveau taux du CICE s’appliquait à la masse salariale de 2016, les entreprises pourraient imputer le crédit d’impôt supplémentaire ou se le faire rembourser dès 2017. L’impact serait alors nul en 2017, sur le déficit effectif comme sur le déficit structurel.

[4] Si le déficit structurel est mesuré en retenant le PIB potentiel de la loi de programmation des finances publiques ou les estimations des organisations internationales.