19/12/2024

Les prélèvements sur les sociétés non financières et les subventions reçues en 2023

François ECALLE

PDF à lire et imprimer

La comparaison des impôts sur la production ou des cotisations sociales patronales entre les pays européens, en pourcentage de leur PIB, met la France dans les premières places pour ces prélèvements obligatoires sur les entreprises. Des voix s’élèvent toutefois souvent dans le débat public pour affirmer que les entreprises françaises sont particulièrement aidées et qu’il faut mettre les subventions qu’elles reçoivent en face des prélèvements qu’elles supportent. Ce billet apporte quelques éclairages sur ce sujet.

La distinction entre les prélèvements obligatoires sur les entreprises et sur les ménages n’est pas toujours très pertinente car les impôts et cotisations sociales ne sont pas toujours supportés par ceux qui en sont juridiquement redevables. De manière assez conventionnelle, on retient ici les impôts sur la production et sur les bénéfices des sociétés non financières ainsi que les cotisations sociales patronales payées par celles-ci pour définir les prélèvements obligatoires sur les entreprises.

Les taxes sur la consommation et les dépenses fiscales relatives à ces taxes ne sont donc pas retenues parmi les prélèvements sur les entreprises et les aides qu’elles reçoivent.

Le coût des niches fiscales et sociales relatives aux impôts et cotisations retenus ici ne doit pas non plus être inclus parmi les aides aux entreprises car ce coût est déjà déduit des prélèvements obligatoires sur les entreprises, à l’exception de celui des crédits d’impôts car il est inclus dans les dépenses publiques. Les aides retenues sont les « autres subventions sur la production » et les « aides à l’investissement » reçues par les sociétés non financières en comptabilité nationale (qui incluent les crédits d’impôts).

En 2023, les prélèvements ainsi définis sur les sociétés non financières se sont élevés à 364 Md€, soit 12,9 % du PIB. Le montant des aides reçues par celles-ci était de 69 Md€, soit 2,4 % du PIB. Les prélèvements obligatoires sur les sociétés non financières nets des aides reçues ont donc atteint 295 Md€, soit 10,5 % du PIB.

Les prélèvements nets des aides ont augmenté de 1,0 point de PIB de 1986 à 2001, puis ont diminué de 2,7 points jusqu’à un minimum en 2021 pour remonter de 1,3 point en 2022-2023.

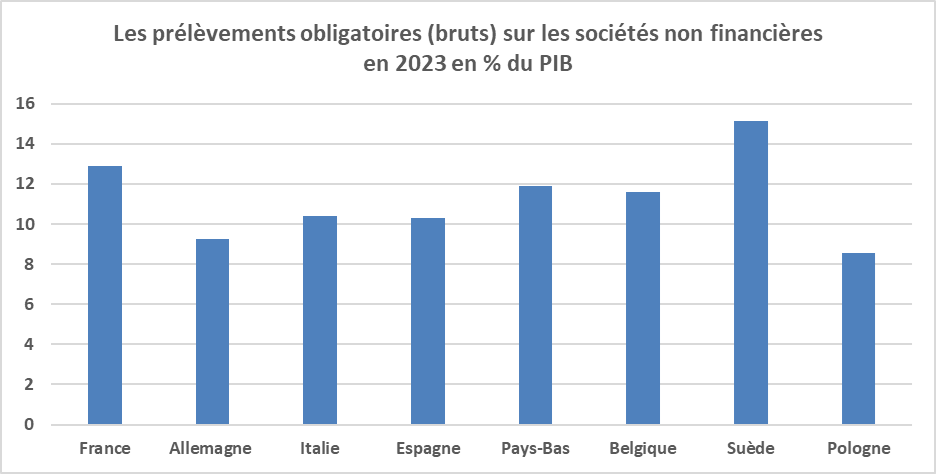

La France était à la deuxième place de l’Union européenne en 2023 pour les prélèvements sur les sociétés non financières, en pourcentage du PIB, derrière la Suède mais loin devant l’Allemagne (9,2 % du PIB). Elle était à la cinquième place pour les aides, derrière notamment la Belgique (première avec 3,6 % du PIB) et l’Italie. Elle se situait à la troisième place, à égalité avec les Pays-Bas, derrière la Suède (13,9 % du PIB) et Chypre, pour les prélèvements nets des aides, loin devant l’Allemagne (7,0 %).

A) Les prélèvements et les aides à retenir

1) Les prélèvements

La distinction est souvent faite dans le débat public entre les prélèvements obligatoires sur les entreprises et sur les ménages alors qu’elle n’a pas toujours une grande pertinence économique. En effet, comme le montre la fiche de ce site sur l’incidence fiscale, les impôts ne sont pas toujours supportés par les agents qui en sont juridiquement redevables.

Déterminer qui supporte réellement les impôts est particulièrement difficile dans le cas des taxes sur la consommation comme la TVA. Une hausse (ou une baisse) du taux de la TVA, par exemple, peut être plus ou moins répercutée par les producteurs dans les prix payés par les consommateurs et son coût (ou son bénéfice) est ainsi partagé entre les producteurs et les consommateurs dans des proportions qui varient selon les produits.

S’agissant des cotisations sociales, les économistes considèrent souvent que le partage de leur coût entre les employeurs et les salariés est indépendant, à long terme, de leur répartition juridique entre cotisations patronales et salariales, sous réserve des cotisations sur les salaires proches du SMIC brut car celui-ci est fixé par l’Etat et ne s’ajuste pas en cas de variation des cotisations.

L’impôt sur les bénéfices des sociétés pourrait être l’exemple indiscutable d’un prélèvement sur les entreprises mais il est en fait supporté principalement par des ménages, ceux qui en sont actionnaires.

On peut même soutenir que tous les impôts et cotisations sociales pèsent in fine à très long terme seulement sur des ménages en tant que consommateurs, salariés, actionnaires ou prêteurs. Une hausse des cotisations patronales, même au niveau du SMIC, pèse ainsi sur les ménages à travers une diminution de l’emploi.

Néanmoins, de manière donc assez conventionnelle, on retient ici les impôts sur la production et sur les bénéfices des sociétés ainsi que les cotisations sociales patronales pour définir les prélèvements sur les entreprises et faire des comparaisons entre pays.

S’agissant des impôts sur la production, une partie d’entre eux est payée par les ménages (les taxes foncières en tant que producteurs de services de logement en comptabilité nationale) et une autre partie est due par des administrations publiques (la taxe sur les salaires est due par les hôpitaux par exemple). Seuls les impôts sur la production payés par les sociétés non financières ont été pris en compte dans cette étude[1]. L’impôt sur les bénéfices de ces sociétés a également été retenu.

Les cotisations sociales à la charge des employeurs et payées par les sociétés comprennent dans certains pays des cotisations librement convenues entre employeurs et salariés à des régimes facultatifs d’assurance sociale, notamment des fonds de pension, qui ne sont pas comprises dans les prélèvements obligatoires en raison de leur caractère facultatif. Celles qui sont obligatoirement versées à des administrations publiques par les sociétés ne peuvent cependant pas être isolées dans les bases de données d’Eurostat et les cotisations des employeurs qui sont reçues par les administrations publiques ne peuvent pas non plus être retenues car elles comprennent des cotisations versées par les ménages employeurs et des administrations.

En raison de ces difficultés méthodologiques, toutes les cotisations à la charge des employeurs payées par les sociétés non financières, obligatoires ou facultatives, ont été retenues ici bien que ce choix conduise à faire apparaître des prélèvements nettement supérieurs aux prélèvements obligatoires dans certains pays comme la Suède (mais pas en France car les cotisations facultatives y sont faibles).

2) Les subventions

Le champ des aides aux entreprises à mettre en face de ces prélèvements, pour éventuellement relativiser leur poids en France, doit être cohérent avec cette définition des prélèvements sur les entreprises.

Il ne doit donc pas inclure les dépenses fiscales relatives aux taxes sur la consommation de biens et services comme l’application de taux réduits de TVA à des produits particuliers ou les allégements de taxes sur les produits énergétiques dont bénéficient certains secteurs.

Il ne doit pas non plus inclure le coût des niches fiscales et sociales relatives aux prélèvements sur les entreprises ici retenus car ces prélèvements sont déjà nets du coût de ces dépenses fiscales ou de ces allègements de charges sociales dans les statistiques internationales, à l’exception de celui des crédits d’impôts. Ces derniers sont en effet considérés comme des subventions, aux ménages ou aux entreprises, et ajoutés aux dépenses publiques par les comptables nationaux et notamment par Eurostat dont les statistiques sont exploitées dans ce billet[2].

Les aides aux entreprises finalement retenues sont les « autres subventions sur la production » et les « aides à l’investissement » reçues par les sociétés non financières en comptabilité nationale (les subventions comprennent les « subventions sur les produits », écartés ici par cohérence avec l’exclusion des taxes sur les produits, et les « autres subventions sur la production »). Elles incluent les crédits d’impôt visant la production et l’investissement de ces sociétés.

B) Les prélèvements et les aides en France

En 2023, les prélèvements ainsi définis sur les sociétés non financières se sont élevés à 364 Md€, soit 12,9 % du PIB. Le montant des aides qui leur ont été versées était de 69 Md€ (soit 40 Md€ de subventions à la production et 29 Md€ d’aides à l’investissement), ce qui correspond à 2,4 % du PIB. Les prélèvements obligatoires sur les sociétés non financières nets des aides reçues ont donc atteint 295 Md€, soit 10,5 % du PIB.

Dans le débat public français, les aides publiques aux entreprises sont parfois estimées à plus de 140 Md€. Ce chiffre provient d’un rapport de 2020 de France Stratégie sur les politiques industrielles en France où figure un recensement de ces aides. Celui-ci comprend toutefois les dépenses fiscales relatives à presque tous les impôts et de nombreux dispositifs d’allègement des cotisations sociales patronales qui peuvent être en effet considérés comme des aides aux entreprises, sous les réserves émises plus haut s’agissant des taxes sur la consommation, mais qui ne doivent pas être mis en face des prélèvements obligatoires sur les entreprises car ils en sont déjà déduits (à l’exception des crédits d’impôts).

Le graphique suivant présent l’évolution des prélèvements et des aides depuis 1979 (les données sur les aides à l’investissement ne sont pas disponibles pour les années antérieures).

Source : Insee ; FIPECO.

Les prélèvements obligatoires sur les sociétés non financières sont relativement stables en pourcentage du PIB : ils ont toujours été compris entre 12,5 et 14,0 % du PIB. Les aides reçues ont diminué du milieu des années 1980 à la fin des années 1990 pour remonter et atteindre un maximum en 2021 avec les aides exceptionnelles liées à la crise. Elles sont revenues en 2023 légèrement au-dessus de leur moyenne des 40 dernières années.

L’évolution des prélèvements nets des aides a été assez symétrique de celle des aides avec une hausse de 1,0 point de PIB de 1986 à 2001, suivie d’une baisse de 2,7 points jusqu’à un minimum en 2021 puis une hausse de 1,3 points en 2022-2023.

C) Les comparaisons entre pays européens

Les données nécessaires ne figurent pas toujours pour certains petits pays dans la base de données d’Eurostat qui, sans doute pour cette raison, ne publie pas les moyennes de la zone euro et de l’Union européenne. Celles-ci ne sont donc pas données ici.

En 2023, la France se situait à la deuxième place de l’Union européenne pour les prélèvements sur les sociétés non financières (12,9 % du PIB), derrière la Suède (15,2 %) où ce ratio est toutefois fortement majoré par les cotisations facultatives des entreprises à des régimes d’assurance sociale tels que des fonds de pension. L’Allemagne était loin derrière (9,2 % du PIB).

Source : Eurostat, FIPECO.

En 2023, la France était à la cinquième place pour les aides aux entreprises (2,4 % du PIB), derrière la Belgique (3,6 %) et l’Italie (2,5 %). L’Allemagne n’était pas loin derrière (2,2 % du PIB).

Source : Eurostat, FIPECO.

En 2023, la France se situait à la troisième place de l’Union européenne, à égalité avec les Pays-Bas, pour les prélèvements sur les sociétés non financières nets des aides versées (10,5 % du PIB), derrière la Suède (13,9 %), où ce ratio est fortement majoré par les cotisations aux fonds de pension, et Chypre. L’Allemagne était loin derrière (7,0 % du PIB).

Source : Eurostat, FIPECO.

Les prélèvements sur les sociétés non financières et les aides qu’elles reçoivent sont rapportés au PIB dans cette note, mais ils pourraient être rapportés à leur valeur ajoutée. L’exercice a été réalisé par Rexecode dans une note de juillet 2023. Il y apparaît que les prélèvements sur les entreprises nets des aides étaient en France en 2019 supérieurs à ceux de presque tous les autres pays européens quand on les rapporte à leur valeur ajoutée.

Il faut enfin souligner que certaines entreprises payent beaucoup d’impôts et de cotisations et reçoivent peu d’aides alors que d’autres supportent peu de prélèvements et reçoivent beaucoup d’aides. Il serait donc très difficile de simultanément réduire les prélèvements et supprimer les aides car il y aurait beaucoup de gagnants et de perdants pour des montants importants. Ces gains et pertes dépendraient vraisemblablement de facteurs tels que la branche ou la taille des entreprises mais, s’il existe des études montrant la répartition de prélèvements comme l’IS ou de subventions comme le crédit d’impôt recherche par branche ou taille, il n’en existe pas qui présente un tableau général des prélèvements et des aides répartis selon de tels critères.

En outre, ces aides sont multiples et peuvent avoir des justifications très particulières (aides à la recherche, à l’emploi, à l’aménagement du territoire, à la réindustrialisation, à l’agriculture…) qu’il faudrait réexaminer pour chacune d’elles.

Enfin, il faut noter que certaines sociétés non financières sont des entreprises publiques comme EDF.

Les médias suivants ont mentionné cette note :

L'Opinion

Le Nouvel Economiste

[1] Les sociétés financières payent des impôts particuliers sur la production comme le prélèvement sur les dépôts bancaires au profit du fonds de garantie et de résolution. Elles n’ont pas été retenues en raison de ces spécificités.

[2] Les prélèvements obligatoires publiés par l’Insee sont toutefois nets des crédits d’impôt.