FIPECO, le 29.04.2024

Les fiches de l’encyclopédie IV) Les prélèvements obligatoires

9) La taxe sur la valeur ajoutée

PDF à lire et imprimer

La taxe sur la valeur ajoutée (TVA) a été créée par une loi de 1954 sur la base des travaux d’un haut fonctionnaire français, Maurice Lauré. A cette époque, les entreprises étaient soumises à des taxes sur leur chiffre d’affaires, ou leur production, et ne pouvaient pas se faire rembourser la taxe grevant leurs propres achats, notamment leurs investissements. Cette taxation « en cascade », sur chaque entreprise intervenant entre le premier producteur et le consommateur, avait l’inconvénient de pénaliser les filières où interviennent successivement de nombreuses entreprises, par rapport à celles où de grandes sociétés sont intégrées de l’amont à l’aval. Pour M. Lauré, elle avait également pour effet négatif de renchérir le coût des investissements puisque les taxes sur les équipements achetés n’étaient pas déductibles.

L’objectif était alors de remplacer ces taxes sur le chiffre d’affaires des entreprises par la taxe sur leur valeur ajoutée. La dernière taxe générale sur le chiffre d’affaires, la « contribution sociale de solidarité des sociétés », devait disparaître en 2017 mais elle a été maintenue pour les grandes entreprises.

La TVA a été adoptée par presque tous les pays de l’OCDE, les Etats-Unis constituant une exception notable, et plus particulièrement par l’Union européenne, en 1967, où sa mise en œuvre est harmonisée par des directives. Ses caractéristiques actuelles ont ainsi pour l’essentiel été définies dans une « 6ème directive TVA » datant de 1977, modifiée plusieurs fois depuis et refondue dans une nouvelle directive en 2006 elle-même modifiée en 2022.

Cette fiche présente les principales caractéristiques juridiques de la TVA, ses enjeux budgétaires et économiques ainsi que des éléments de comparaison internationale.

A) Les principales caractéristiques juridiques

1) Les principes de base

Toutes les personnes, physiques ou morales, exerçant de manière indépendante des activités économiques de commerce, de production de biens ou de prestation de services sont « assujetties à la TVA ». Toutefois, les personnes morales de droit public, comme les collectivités territoriales, ne sont pas assujetties pour leurs activités exercées dans l’intérêt général.

Les personnes assujetties doivent appliquer la TVA au prix hors taxes (HT) de leurs produits et facturer à leurs clients un prix « toutes taxes comprises (TTC) ». Elles sont « redevables de la TVA » qu’elles doivent prélever sur leurs clients pour le compte de l’Etat et reverser à celui-ci le mois suivant.

Les personnes assujetties payent la TVA facturée par leurs fournisseurs sur leurs achats courants de biens et services mais elles peuvent la déduire le mois suivant de la TVA due à l’Etat sur leurs propres ventes. Elles peuvent aussi déduire la TVA acquittée sur leurs achats de biens et services destinés à être incorporés dans des immobilisations. L’investissement des entreprises, individuelles ou sous forme de sociétés, ne supporte donc pas de TVA. En conséquence, elles ne versent à l’Etat que la TVA sur la différence entre le montant de leurs ventes et celui de leurs achats, ce qui correspond à leur valeur ajoutée (nette des investissements) d’où l’appellation de taxe sur la valeur ajoutée.

Les exportations sont exonérées de TVA, mais les entreprises exportatrices, si elles sont assujetties, peuvent déduire la TVA payée sur leurs achats. Les importations sont soumises à la TVA, au même taux que les biens et services identiques produits en France, et l’importateur doit la verser à l’Etat. Une entreprise qui a acquitté la TVA sur ses importations peut ensuite la déduire de la TVA sur ses ventes qu’elle doit reverser à l’Etat.

Si le montant de la TVA prélevée par une entreprise sur ses ventes, qu’elle doit reverser à l’Etat, est inférieur à celui de la TVA déductible sur ses achats, y compris investissements et importations, la différence, le « crédit de TVA », est remboursée par l’Etat.

2) Les activités non soumises à la TVA et les « emplois taxables »

Certaines activités sont exonérées de TVA, par exemple : les activités d’enseignement ; les activités sanitaires ou médicales ; les œuvres sans but lucratif à caractère social ou philanthropique ; les locations de biens immeubles (mais l’achat d’un logement neuf est soumis au taux normal) ; une grande partie des activités bancaires et d’assurance.

Un « assujetti partiel » exerce à la fois des activités soumises et non soumises à la TVA. Il ne peut déduire la TVA sur ses achats qu’au prorata de ses ventes soumises à la TVA.

Les personnes morales dont les activités sont exonérées de TVA, totalement ou partiellement, sont soumises à la « taxe sur les salaires », assise sur leur masse salariale, au prorata de leurs activités non soumises à la TVA.

Si le chiffre d’affaires d’une entreprise est inférieur à un seuil, variable selon les secteurs (92 000 € pour les activités de commerce et 37 000 € pour les prestations de services, par exemple), elle bénéficie de la « franchise en base » : ses ventes sont exonérées de TVA, mais elle ne peut pas se faire rembourser la TVA sur ses achats.

Compte-tenu de ces exonérations et des possibilités de déduction de la TVA sur les achats, la TVA s’applique économiquement à une assiette, appelée « emplois taxables », constituée pour environ 60 % d’une partie de la consommation des ménages, pour environ 8 % de leurs investissements en logements neufs, pour environ 15 % d’une partie des achats de biens et services des entreprises (les non assujetties et assujetties partielles) et pour 16 % d’achats des administrations publiques.

3) Les taux de TVA

Depuis le 1er janvier 2014, le « taux normal » de TVA est de 20,0 %. Il s’applique à environ 65 % des emplois taxables.

Un taux de 10 % s’applique notamment à l’hôtellerie, la restauration, aux transports de voyageurs. Un taux de 5,5 % s’applique notamment aux aliments et boissons à emporter, au gaz et à l’électricité, aux livres. Un taux de 2,1 % s’applique notamment aux médicaments remboursables par la sécurité sociale, à la presse, aux spectacles vivants. Des taux plus faibles s’appliquent, pour ces produits, en Corse et dans les départements et territoires d’outre-mer.

Le taux normal de TVA dans les pays de l’Union européenne doit être supérieur à 15 % et l’application de taux réduits (inférieurs à 15 %) était très encadrée jusqu’à 2022. Cette réglementation avait pour objectif de préparer le passage à un régime de TVA dans lequel celle-ci serait payée dans le pays du fournisseur au taux appliqué dans ce pays. Des taux différents d’un pays à l’autre pouvaient alors en effet créer des distorsions de concurrence. Ce projet a été abandonné et la TVA restera payée dans le pays du consommateur au taux appliqué dans ce pays. L’encadrement communautaire des taux réduits de TVA a donc été fortement allégé par une directive d’avril 2022 modifiant celle de 2006. Il est présenté dans une autre note de ce site.

B) Le rendement

En comptabilité nationale, la TVA est enregistrée en droits constatés : la TVA payée par les entreprises en janvier N+1 sur leurs ventes de décembre N est imputée à l’exercice N. Son rendement, net des remboursements, s’est élevé à 205 Md€ en 2023 (199 Md€ en 2022) pour l’ensemble des administrations publiques dont : 96 Md€ affectés à l’Etat ou à ses opérateurs, soit désormais moins de la moitié ; 57 Md€ à la sécurité sociale et 52 Md€ aux administrations publiques locales. En comptabilité budgétaire, elle est enregistrée lorsqu’elle est encaissée et son produit net en 2023 a été de 95 Md€ pour l’Etat. C’est la principale source de revenus de l’Etat.

Une hausse de 1 point rapporte environ 8,2 Md€ pour le taux de droit commun (20 %), 1,6 Md€ pour le taux réduit de 10 %, 2,3 Md€ pour le taux réduit de 5,5 % et 0,6 Md€ pour le taux super-réduit de 2,1 %, soit près de 13 Md€ si tous les taux sont majorés.

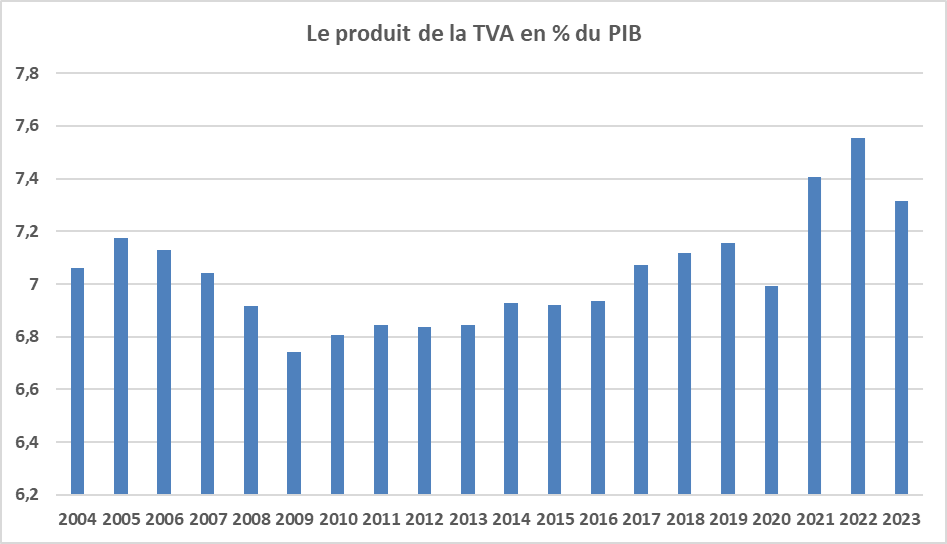

Source : INSEE ; FIPECO. Rendement net des remboursements.

Les recettes nettes de TVA des administrations publiques ont augmenté de 2,5 % en moyenne annuelle de 2004 à 2019. Comme indiqué dans la fiche sur la prévision du produit des prélèvements obligatoires, la croissance du produit d’un impôt résulte des « mesures législatives nouvelles » et de son « évolution spontanée ». Les mesures nouvelles ont accru le rendement de la TVA de 7 Md€ sur cette période et la croissance spontanée de la TVA a été en moyenne annuelle de 2,2 %. Elle résulte surtout de l’évolution des emplois taxables mais peut s’en écarter du fait d’une déformation de leur structure vers des produits soumis à des taux réduits.

En 2020, le produit de la TVA a diminué de 7,5 %. L’impact des mesures nouvelles ayant été nul, sa baisse spontanée a été identique. En 2021 et 2022, les recettes de TVA se sont accrues respectivement de 14,4 % et 8,1 % alors que les mesures nouvelles étaient de nouveau nulles. Cette progression est forte au regard de la progression des emplois taxables. En 2023, sa croissance a été de seulement 2,8 % alors que l’impact des mesures nouvelles a été nul et que les emplois taxables ont cru de 5,8 %. Il y a eu une forme de correction en 2023 après des années 2021 et 2022 où la croissance des recettes de TVA a été particulièrement forte.

Le ratio TVA / PIB a peu varié entre 2004 (7,1 %) et 2020 (7,0 %). Il était un peu plus faible au début des années 2010 (6,7 / 6,8 % du PIB) puis il est remonté à la fin de la décennie, a baissé en 2020 et est reparti à la hausse en 2021 et 2022 (7,4 puis 7,6 % du PIB) pour revenir à 7,3 % du PIB en 2023.

C) Les comparaisons internationales

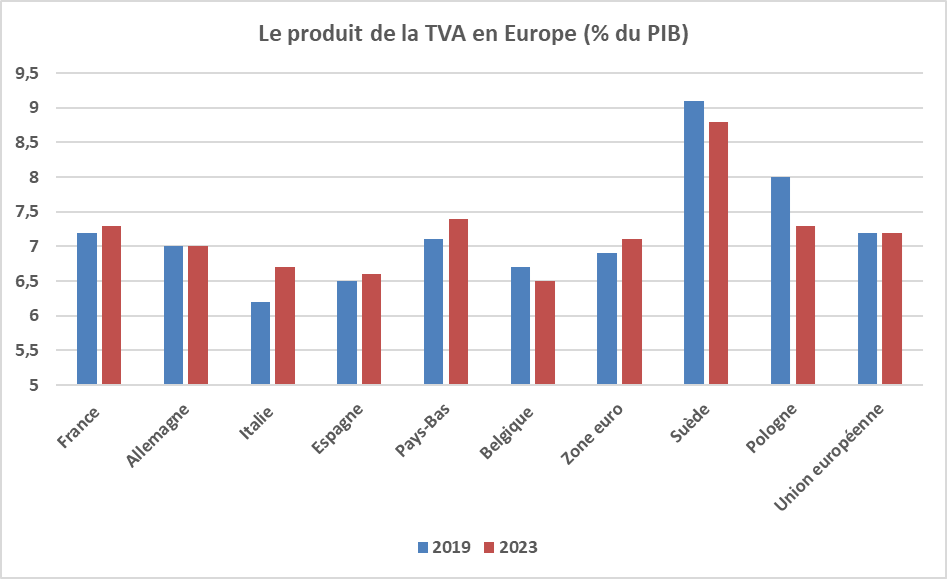

Le produit de la TVA rapporté au PIB en France en 2023 (7,3 %) est très proche de la moyenne pondérée de l’Union européenne (7,2 %) et de la zone euro (7,1 %). Dans beaucoup de pays, ce ratio est à peu près le même en 2019 et 2023.

Source : Eurostat, FIPECO.

Comme le taux des prélèvements obligatoires est plus élevé en France, la part de la TVA dans le total des recettes publiques en France (14,1 % en 2023) est plus faible que dans l’Union européenne (15,7 %). Les pays scandinaves sont caractérisés par l’importance de la TVA et la faible part des cotisations sociales dans leurs prélèvements obligatoires.

L’assiette des emplois taxables est un peu plus étendue en France car les autres pays utilisent plus souvent les possibilités d’exonérations offertes par les directives européennes. En revanche, selon le rapport de 2023 du conseil des prélèvements obligatoires sur la TVA, son taux effectif moyen (produit de la TVA rapporté aux emplois taxables) est en France (9,7 % en 2019) parmi les plus faibles de l’Union européenne. La part des biens et services soumis à des taux réduits y est en effet plus importante et le taux normal y est plus faible.

Seuls cinq pays de l’Union européenne ont un taux normal inférieur à 20 % en 2023, dont l’Allemagne avec un taux de 19 %, cinq ont un taux de 20 % et les autres ont un taux plus élevé, jusqu’à 25 % en Suède et au Danemark et 27 % en Hongrie. Le taux normal moyen non pondéré de l’Union européenne est de 21,5 %.

D) Les effets sur l’activité et les inégalités

1) La redistribution des revenus

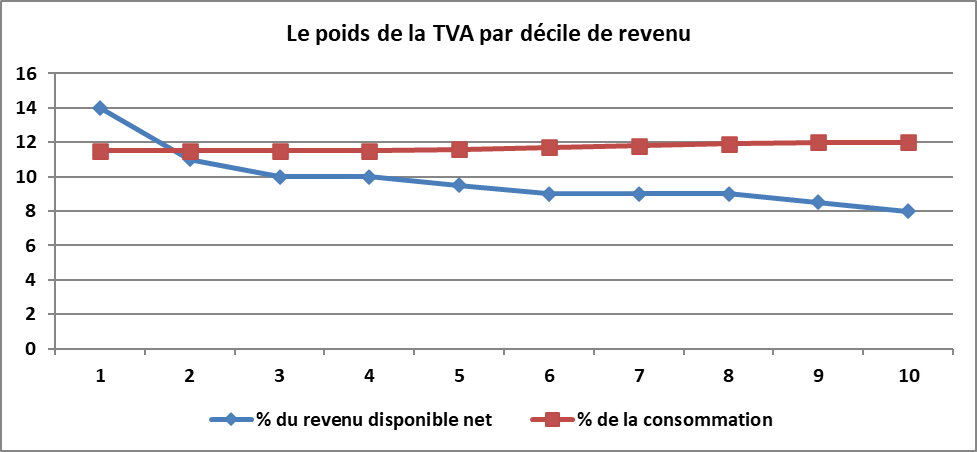

La TVA est souvent considérée comme ayant un effet anti-redistributif car elle représente une part du revenu disponible des ménages d’autant plus forte que ce revenu est faible. D’après une étude de 2012 de l’institut des politiques publiques de l’école d’économie de Paris[1], cette part est de 14 % pour le 1er décile de niveau de vie et de 8 % pour le 10ème décile.

Cette « dégressivité » de la TVA en fonction du revenu tient surtout au fait que le taux d’épargne augmente avec le revenu. En conséquence, plus le revenu est élevé, moins la part de la consommation, et donc de la TVA, dans le revenu est importante. Toutefois, le revenu et le taux d’épargne d’un ménage donné ne sont pas constants dans le temps. Un ménage peut avoir un fort revenu et beaucoup épargner pendant une période puis désépargner parce que son revenu a baissé au cours d’une autre période. Selon un document de travail de 2015 de l’Insee, la TVA est deux fois moins dégressive lorsque l’ensemble du cycle de vie est pris en compte.

Comme le montre l’étude précitée de l’institut des politiques publiques, une vision différente et complémentaire des effets de la TVA peut également être obtenue en la rapportant à la consommation des ménages (hors loyers) : elle en représente une part à peu près constante (entre 11,5 et 12,0 %), voire très légèrement progressive, selon le décile de revenu.

Source : Institut des politiques publiques ; FIPECO.

Source : Institut des politiques publiques ; FIPECO.

Cette étude porte sur les revenus, la consommation et la TVA en 2005. Les modifications apportées depuis aux règles relatives à la TVA (cf. plus haut) ne sont pas de nature à remettre en cause ce diagnostic qui reste valable d’après le rapport de 2023 précité du conseil des prélèvements obligatoires sur la TVA.

Les taux réduits de TVA sont souvent justifiés par le souci d’atténuer ses effets anti-redistributifs en taxant moins des produits « de première nécessité ». Toutefois, les biens et services soumis à des taux réduits sont souvent autant, sinon plus, consommés par des ménages aisés (par exemple, les produits culturels). Comme le rappelle le rapport de 2023 du conseil des prélèvements obligatoires, les exonérations et taux réduits ont un impact redistributif très limité, le faible caractère progressif du taux de 5,5 % étant compensé par le caractère dégressif du taux de 10 %. Pour le conseil, la TVA est un « mauvais instrument de redistribution ».

2) L’incidence de la TVA

La question de « l’incidence fiscale » est traitée dans une fiche spécifique mais la TVA en donne une illustration intéressante. Si les entreprises en sont juridiquement redevables, il est généralement admis qu’elle pèse en réalité sur les ménages.

Cette conclusion n’est cependant valide que si la consommation des ménages est très peu sensible aux prix et si les entreprises peuvent ainsi ne pas modifier leurs prix hors taxes et totalement répercuter une hausse ou une baisse de la TVA dans leurs prix TTC[2], ce qui n’est pas le cas en réalité. L’étude précitée de l’institut des politiques publiques montre que la baisse de la TVA sur la restauration en 2009 n’a été répercutée dans les prix à la consommation qu’à hauteur de 30 à 45 %.

En outre, si les ménages supportent la TVA à travers le prix des produits qu’ils achètent, une partie de leurs revenus est indexée sur ces prix (SMIC, retraites…) et une hausse de la TVA est alors en fait répercutée sur les entreprises ou les administrations publiques. Une étude de l’Insee de 2021 montre qu’environ la moitié de l’effet initial est ainsi effacé.

Au total, il n’est pas possible d’affirmer que la TVA est un impôt sur les ménages, ou sur les entreprises, ce qui relativise ses effets redistributifs ou anti-redistributifs supposés.

3) Les effets sur l’activité économique

Une hausse de la TVA accroît les prix à la consommation, ceux des produits français comme ceux des produits importés, mais pas les prix à l’exportation. Dans un premier temps, elle contribue à diminuer la consommation (et l’investissement en logements) mais n’a pas d’effet sur la compétitivité des entreprises françaises par rapport à leurs concurrents étrangers.

La hausse des prix à la consommation est ensuite répercutée sur les salaires indexés, de droit (SMIC) ou de fait, ce qui entraîne une augmentation des coûts de production des entreprises et une nouvelle hausse des prix, qui cette fois touche les prix des produits exportés.

Au total, selon le modèle macroéconomique de l’INSEE et de la direction générale du trésor, une hausse équivalente à 1 point de PIB (28 Md€ en 2023) du montant net de la TVA entraîne au bout de trois ans une diminution de 0,7 % du PIB et de 150 000 emplois salariés.

[2] Et inversement en cas de baisse.