FIPECO le 08.11.2024

Les fiches de l’encyclopédie I) Les comptes publics

9) Les comptes combinés des participations de l’Etat

Les « entreprises publiques » sont, pour l’Insee, des entreprises sur lesquelles l’Etat peut exercer, directement ou indirectement, une influence dominante en disposant de la majorité du capital ou de la majorité des voix dans les instances de direction, quel que soit le statut juridique de ces entreprises (sociétés ou établissement public notamment)[1]. L’Insee recensait 1 866 sociétés contrôlées par l’Etat, directement ou indirectement, en 2021. Celles-ci employaient 563 000 personnes, soit 2,1 % de l’emploi salarié (public et privé) en France (contre près de 15 % en 1985). Ce ratio situait la France au 5ème rang des 40 pays retenus par l’OCDE dans sa dernière étude (en 2017) sur les entreprises publiques.

Il n’existe pas de comptes agrégeant les comptes individuels de ces entreprises publiques ou les consolidant avec ceux de l’Etat. Les seuls documents comptables donnant une vision d’ensemble des comptes des entreprises sur lesquelles l’Etat peut exercer une influence sont les « comptes combinés des participations de l’Etat » établis par l’agence des participations de l’Etat (APE), qui est un service du ministère des finances. Ils sont publiés dans le rapport financier de l’APE et leurs principaux résultats sont présentés dans son rapport d’activité.

Si le droit des sociétés distingue les filiales des participations par le taux de détention du capital (plus de 50 % pour les premières et de 10 à 50 % pour les deuxièmes), les participations dont il s’agit ici désignent des entités sur lesquelles l’Etat exerce une influence significative indépendamment de la part du capital qu’il détient[2].

Cette fiche présente les principales caractéristiques de ces comptes combinés et l’image qu’ils donnent des participations de l’Etat pour 2023 et les années précédentes.

A) Les principales caractéristiques

Les comptes combinés d’un ensemble d’entreprises se distinguent des « comptes consolidés » d’un groupe d’entreprises essentiellement par l’absence de prise en compte de la « société-mère » qui serait, en l’espèce, l’Etat. Pour le reste, les techniques de combinaison et de consolidation sont semblables. Le projet d’établir des comptes consolidés de l’Etat existe depuis longtemps mais n’a jamais connu un début de mise en œuvre.

Les sociétés (comme EDF) ou les établissements publics (comme la SNCF jusqu’à 2020) dans lesquels l’Etat détient une participation ou qu’il possède sont généralement eux-mêmes à la tête d’un groupe dont ils consolident les comptes. Les comptes consolidés de ces entités sont « globalement intégrés » dans les comptes combinés lorsqu’elles sont contrôlées par l’Etat, ce qui signifie que les créances et dettes réciproques et les flux de produits et charges entre les entités du périmètre de combinaison sont neutralisées.

Ils sont « mis en équivalence » dans les comptes combinés lorsque l’Etat dispose seulement d’une influence notable, qui est présumée lorsqu’il dispose d’au moins 20 % des droits de vote ou siège dans un comité ayant un pouvoir significatif. La mise en équivalence consiste à seulement prendre en compte les fonds propres et les résultats de ces entités dans les comptes combinés au prorata de la quote-part de l’Etat dans leur capital.

Les comptes combinés ne retiennent que des sociétés ou des établissements publics sur lesquels l’Etat exerce une influence et dont l’activité principale est marchande. Ceux qui ont une activité principalement non marchande sont les « opérateurs » de l’Etat pour lequel ils assurent généralement une mission de service public[3].

En raison de l’indépendance que leurs statuts leur confèrent, ni la Banque de France ni la Caisse des dépôts et consignations ne sont comprises dans le périmètre des comptes combinés. En revanche, le groupe BPI France, détenu par l’Etat à parité avec la Caisse des dépôts et consignations, y est inclus.

En pratique, le périmètre des comptes combinés correspond à l’ensemble des entités « significatives » relevant du domaine de compétence de l’agence des participations de l’Etat tel que défini dans le décret, modifié, qui l’a créée.

Les entreprises dont les comptes de 2023 ont été combinés sont au nombre de 56, incluses dans les 85 entités qui relèvent de la compétence de l’APE. Les principales, en termes de chiffre d’affaires, sont indiquées dans le tableau ci-dessous (hors établissements financiers).

Les principales participations de l’Etat fin 2023

|

Entreprise

|

Part Etat du capital (%)

|

Chiffre d’affaires (Md€)

|

Résultat net part du groupe (Md€)

|

|

EDF

|

100

|

140

|

10,0

|

|

Engie

|

23,6

|

83

|

2,2

|

|

Airbus

|

10,9

|

65

|

3,8

|

|

Renault

|

15,0

|

52

|

2,2

|

|

Orange

|

13,4

|

44

|

2,4

|

|

SNCF

|

100

|

42

|

1,3

|

|

La Poste

|

34,0

|

34

|

0,5

|

|

Air France KLM

|

28,6

|

30

|

0,9

|

|

Safran

|

11,2

|

24

|

3,4

|

|

Thalès

|

26,0

|

18

|

1,0

|

Source : APE ; FIPECO. Hors établissements financiers

Ces comptes combinés sont établis par l’agence des participations de l’Etat sur la base d’un « manuel de combinaison » qui en précise les principes et méthodes en se référant aux normes comptables IFRS. Ils font l’objet d’un avis d’un groupe de quatre personnalités indépendantes et qualifiées.

Il y avait 10 entreprises cotées et leur valorisation boursière s’élevait à 50,3 Md€ au 30 juin 2024, en hausse de 1 % sur un an (comme le CAC 40). Le secteur de l’énergie représentait 17 % de ce portefeuille (EDF a été retiré de la cote) et l’aéronautique / défense 58 %. Ces entreprises sont de grosses émettrices d’obligations dont la notation par les agences est majorée pour tenir compte du soutien de l’Etat.

Les groupes intégrés dans ces comptes et ayant plus de 4 000 salariés emploient 1,6 millions de personnes dans l’ensemble du monde.

B) Les derniers comptes combinés

1) Les comptes de 2023

Les principaux éléments de la situation financière des participations de l’Etat ainsi combinées à la fin de 2023 sont : un total du bilan de 715 Md€, dont 529 Md€ d’actifs non courants et 310 Md€ de passifs non courants, et 162 Md€ de capitaux propres (146 Md€ fin 2022).

Le bilan au 31 décembre 2023 (Md€)

|

Actif

|

|

Passif

|

|

|

|

|

Capitaux propres

|

162

|

|

Actifs non courants dont :

Immobilisations corporelles

Actifs financiers

Titres mis en équivalence

|

529

315

98

61

|

Passifs non courants dont :

Passifs financiers

Provisions

|

310

157

106

|

|

Actifs courants dont :

Actifs d’exploitation

|

185

60

|

Passifs courants dont :

Dettes d’exploitation

|

242

38

|

|

Actifs détenus en vue de la vente

|

1

|

Passifs liés aux actifs détenus en vue de la vente

|

0

|

|

Total actifs

|

715

|

Total passifs

|

715

|

Source : APE ; FIPECO.

Les principaux éléments du compte de résultat combiné de 2023 sont : un chiffre d’affaires de 206 Md€ (207 Md€ en 2022), un résultat opérationnel de 18 Md€ (perte de 14 Md€ en 2022), une charge financière nette de 5 Md€ (comme en 2022) et un résultat net part du groupe de 16 Md€ Md€ (perte de 13 Md€ en 2022).

Le compte de résultat de 2023 (Md€)

|

Charges

|

|

Produits

|

|

|

Personnel

Achats et charges externes

|

42

131

|

Chiffre d’affaires

|

206

|

|

Résultat opérationnel

|

18

|

|

|

|

Résultat financier

|

- 5

|

|

|

|

Résultat avant impôt

|

13

|

|

|

|

Impôts sur les bénéfices différés et exigibles

|

3

|

Résultat des sociétés mises en équivalence ou en cours de cession

|

4

|

|

Résultat net de l’ensemble

|

14

|

|

|

|

Résultat net part du groupe

|

16

|

|

|

Source : APE ; FIPECO.

L’Etat a reçu 2,3 Md€ de dividendes de ces entreprises en 2023.

2) Les performances financières depuis 2007

Les rapports annuels relatifs à l’Etat actionnaire et les programmes annuels de performance du compte d’affectation spéciale des participations financières de l’Etat, qui enregistre les opérations en capital (acquisitions et cessions de titres…) entre celui-ci et les entités où il détient une participation, présentent plusieurs indicateurs financiers qui permettent d’apprécier les performances financières de l’Etat actionnaire. Toutefois, ces indicateurs n’ont pas toujours été les mêmes et leur méthode de calcul a parfois changé depuis 2007. Ces rapports donnent la valeur de ces indicateurs pour l’année passée et leur valeur « pro forma » pour l’année précédente, mais rarement une série plus longue à méthodologie constante.

Les indicateurs retenus ici sont des ratios, moins sensibles aux variations du périmètre des entreprises dont les comptes sont combinés, qui ont pour caractéristiques de figurer dans ces rapports depuis 2007, ou de pouvoir être reconstitués avec les données qui y figurent, et de ne pas avoir été affectés par des changements méthodologiques trop importants au vu des écart entre leurs valeurs courantes et pro forma.

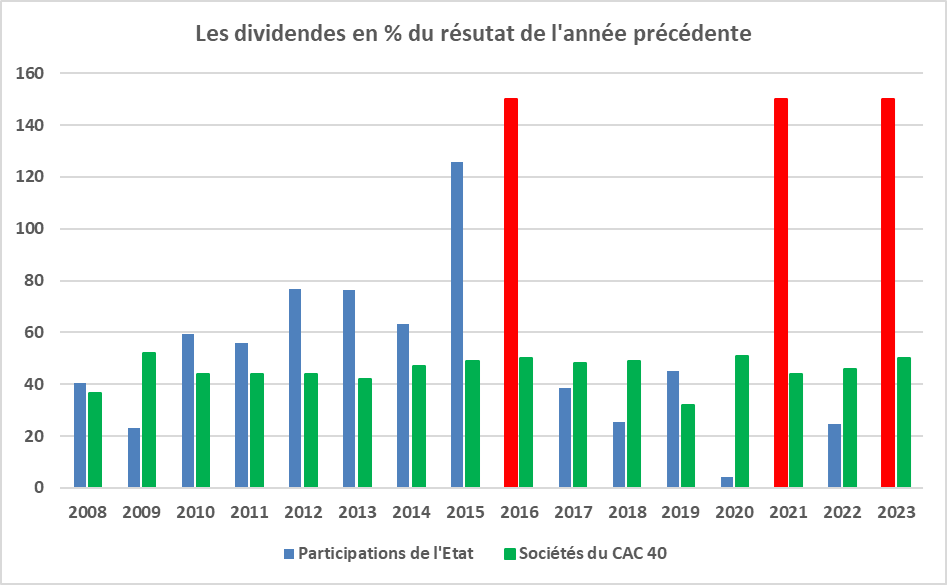

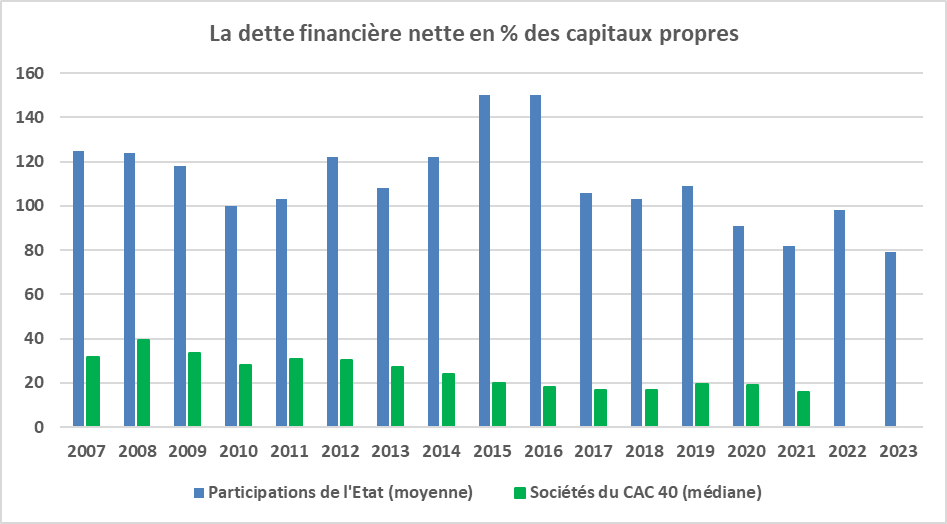

Trois ratios ont été retenus : la rentabilité financière, définie comme le rapport du résultat net part du « groupe Etat » au montant des capitaux propres (hors intérêts minoritaires) ; le taux de distribution, défini comme le rapport entre les dividendes versés à l’Etat (y compris en titres) et le résultat net part du groupe de l’année précédente ; le taux d’endettement, défini comme le rapport entre la dette financière nette et le montant des capitaux propres.

Ces ratios pouvaient être comparés à des ratios semblables publiés par les cabinets Ricol Lasteyrie puis Ernst and Young dans leurs « profils financiers » annuels des sociétés du CAC 40 jusqu’à 2021. Ces comparaisons doivent néanmoins être considérées avec précaution dans la mesure où les participations de l’Etat sont concentrées sur certains secteurs particuliers comme l’énergie et l’aéronautique. A partir de 2022, seul le taux de distribution a pu être trouvé dans cette publication sur les trois ratios définis ci-dessus.

Ces graphiques montrent que les résultats nets, en pourcentage des capitaux propres, ont été plus faibles pour les participations de l’Etat que pour les sociétés du CAC 40 à partir de 2010. Ils ont même été négatifs en 2015, 2020 et 2022.

Le taux de distribution des dividendes, en pourcentage du résultat net, a pourtant été plus important pour les participations de l’Etat que pour les sociétés du CAC 40 jusqu’à 2015. A partir de 2016, il a été plus faible, sauf lorsque le résultat net a été négatif car l’Etat a tout de même reçu des dividendes l’année suivante.

En pourcentage des capitaux propres, la dette financière des participations de l’Etat est beaucoup plus importante que celle des sociétés du CAC 40. Elle tend à diminuer depuis le milieu des années 2010.

Sources : Rapports annuels relatifs à l’Etat actionnaire ; « profils financiers du CAC 40 » des cabinets Ricol et Lasteyrie puis Ernst and Young ; FIPECO.

Sources : Sources : Rapports annuels relatifs à l’Etat actionnaire ; « profils financiers du CAC 40 » des cabinets Ricol et Lasteyrie puis Ernst and Young ; FIPECO. Les taux de distribution des participations de l’Etat en 2016, 2021 et 2023 sur ce graphique sont conventionnels car l’Etat a reçu des dividendes en 2016, 2021 et 2023 sur des résultats nets 2015, 2020 et 2022 qui étaient négatifs.

Sources : Sources : Rapports annuels relatifs à l’Etat actionnaire ; « profils financiers du CAC 40 » des cabinets Ricol et Lasteyrie puis Ernst and Young ; Hors banques et assurances ; FIPECO.

[1] Cette définition est proche de celle que donne la directive 80/723/CEE relative à la transparence des relations financières entre les Etats membres et les entreprises publiques.

[2] Les établissements publics, comme la SNCF jusqu’à 2020, n’ont d’ailleurs pas de capital social.

[3] Certains de ces opérateurs détiennent eux-mêmes des participations dans des sociétés du secteur marchand.