FIPECO le 19.11.2024

Les fiches de l’encyclopédie VIII) Assurances sociales et redistribution

10) Les inégalités et la redistribution

PDF à lire et imprimer

Selon la typologie proposée par R. Musgrave, la redistribution (ou réduction des inégalités) est l’une des trois fonctions des finances publiques, avec l’amélioration de l’allocation des ressources dans l’économie (renforcement de l’efficacité du système productif) et la régulation des fluctuations conjoncturelles de l’activité.

La présente fiche décrit les instruments de mesure des inégalités et de la redistribution, les résultats obtenus en France, notamment par comparaison avec les autres pays, et les limites de ces analyses.

A) La mesure des inégalités et de la redistribution

L’ampleur de la redistribution est mesurée en comparant les inégalités de revenu entre ménages avant et après la mise en œuvre des instruments de redistribution que sont les prélèvements obligatoires et les dépenses publiques, ce qui suppose de déterminer préalablement les revenus concernés, les indicateurs d’intensité des inégalités ainsi que les prélèvements et dépenses publiques à prendre en compte.

1) Les revenus

Les analyses de la redistribution partent des « revenus primaires » des ménages, à savoir leurs revenus avant tout prélèvement obligatoire. S’agissant des salaires, le revenu primaire correspond au salaire « super brut », c’est-à-dire cotisations sociales patronales comprises.

Cependant, les revenus primaires des retraités sont relativement faibles et ceux des actifs font l’objet de prélèvements très importants (les cotisations de retraite) pour financer les pensions versées aux retraités. Les inégalités de revenus primaires apparaissent donc très fortes mais sont corrigées par le système de retraite qui assure une redistribution entre actifs et retraités. L’ampleur de ces formes d’inégalité et de redistribution peut fortement varier d’un pays à l’autre du fait de leur structure démographique.

En outre, pour une même personne, les pensions reçues sont très liées aux cotisations versées et celles-ci peuvent être considérées comme un « salaire différé ». Vu sous cet angle, le système de retraite ne redistribue pas des revenus entre actifs et retraités mais contraint les actifs à différer la perception d’une partie de leurs revenus.

Pour ces raisons, les inégalités sont souvent mesurées, et c’est le cas dans ce billet, en retenant les revenus primaires après déduction des cotisations de retraite pour les actifs et après ajout des pensions pour les retraités (un traitement identique est appliqué aux cotisations et allocations de chômage).

Un revenu de 10 000 € ne pouvant pas être considéré comme identique pour un célibataire sans enfant et un couple avec des enfants, les revenus des ménages sont divisés par un indicateur de leur taille appelé « unités de consommation ». Il vaut 1 pour un célibataire sans enfant mais il est inférieur à quatre pour un couple avec deux enfants, par exemple, pour tenir compte du fait que certaines dépenses sont communes à l’ensemble de la famille. Les revenus utilisés dans cette fiche sont des revenus par unité de consommation.

2) La mesure des inégalités

Il existe de multiples indicateurs de la « distribution des revenus » et des inégalités. La plus fréquente méthode consiste à classer les ménages par « quantiles » (déciles, centiles…) de revenus croissants et à rapporter les revenus moyens ou médians des quantiles extrêmes (le premier et le dernier décile par exemple) ou les plafonds et planchers des quantiles extrêmes ou encore de les rapporter au revenu moyen ou médian de l’ensemble de la population. Il est également possible d’estimer la part du revenu total perçue par les 10 % ou les 20 % les plus aisés, les 20 % ou les 40 % les plus pauvres etc. Selon l’indicateur retenu, la mesure des inégalités est différente : le rapport entre les revenus du dernier et du premier décile est toujours bien plus élevé que le rapport entre les revenus du dernier et du premier quartile.

Il existe toutefois un indicateur synthétique de mesure des inégalités et de la redistribution qui est très utilisé au niveau international : le « coefficient de Gini ». Il est calculé à partir d’un graphique représentant la distribution des revenus, dit « courbe de Lorenz », qui met en relation les x % de ménages les plus pauvres avec leur part du total des revenus. Si la distribution est parfaitement égalitaire, ils perçoivent x % du total des revenus et la courbe de Lorenz est une droite faisant un angle de 45° avec l’horizontale.

Le coefficient de Gini est égal à la surface entre la courbe de Lorenz de la population considérée et cette courbe à 45 ° représentant une distribution égalitaire. Il va de zéro, pour une distribution égalitaire, à 100, pour une distribution totalement inégalitaire (une seule personne dispose de la totalité des revenus).

L’impact redistributif d’un prélèvement obligatoire, ou d’une prestation, est mesuré par l’écart entre le coefficient de Gini de la distribution des revenus avant ce prélèvement, ou cette prestation, et celui de la distribution des revenus après ce prélèvement ou cette prestation. Sur le graphique ci-joint, il correspond à la surface de la partie hachurée entre les deux courbes.

NB : la surface hachurée mesure l’ampleur de la redistribution opérée par les prélèvements ; il s’agit de distributions fictives des revenus pour illustrer ce que sont des courbes de Lorenz ; FIPECO.

NB : la surface hachurée mesure l’ampleur de la redistribution opérée par les prélèvements ; il s’agit de distributions fictives des revenus pour illustrer ce que sont des courbes de Lorenz ; FIPECO.

3) Les instruments de la redistribution

La redistribution est opérée par les prélèvements obligatoires et les dépenses publiques mais, pour mesurer leurs effets redistributifs, il faut pouvoir déterminer quels ménages, disposant de quels revenus, supportent ces prélèvements ou bénéficient de ces dépenses, ce qui est souvent très difficile en pratique. Les instituts statistiques retiennent en conséquence une liste limitée de prélèvements et prestations sociales qui est harmonisée au niveau international de façon à permettre les comparaisons. L’Insee, l’OCDE et Eurostat retiennent ainsi pour la France :

- s’agissant des prélèvements obligatoires, l’impôt sur le revenu, la taxe d’habitation, les cotisations sociales de la branche famille, la CSG et les autres contributions sociales (prélèvements sociaux sur les revenus du capital…) ;

- s’agissant des dépenses publiques, les prestations familiales, les aides personnelles au logement, l’allocation personnelle d’autonomie, la prime d’activité et les minima sociaux (RSA, minimum vieillesse, allocation aux adultes handicapés…).

Le « revenu disponible » est le revenu primaire, majoré des pensions de retraite et allocations de chômage, dont sont déduits les prélèvements obligatoires précédents et auquel sont ajoutées les prestations sociales précédentes. Le revenu disponible par unité de consommation est appelé « niveau de vie » par l’Insee.

La redistribution est mesurée par l’écart entre le coefficient de Gini du revenu primaire (avec pensions et hors cotisations de retraite) et celui du revenu disponible, dans les deux cas par unité de consommation.

B) La situation en France et dans les autres pays européens

1) La situation en 2022

Le coefficient de Gini des niveaux de vie est estimé à 29,8 en 2022 par Eurostat[1], ce qui était quasiment égal à la moyenne de l’Union européenne (29,6) ou de la zone euro (29,9). La France est donc à peu près aussi égalitaire (ou inégalitaire) que la moyenne. Parmi les principaux pays européens, les Pays-Bas, l’Allemagne, la Belgique, la Pologne et la Suède ont un coefficient plus faible. Ceux de de l’Italie et de l’Espagne sont plus élevés.

Source : Eurostat ; FIPECO.

Source : Eurostat ; FIPECO.

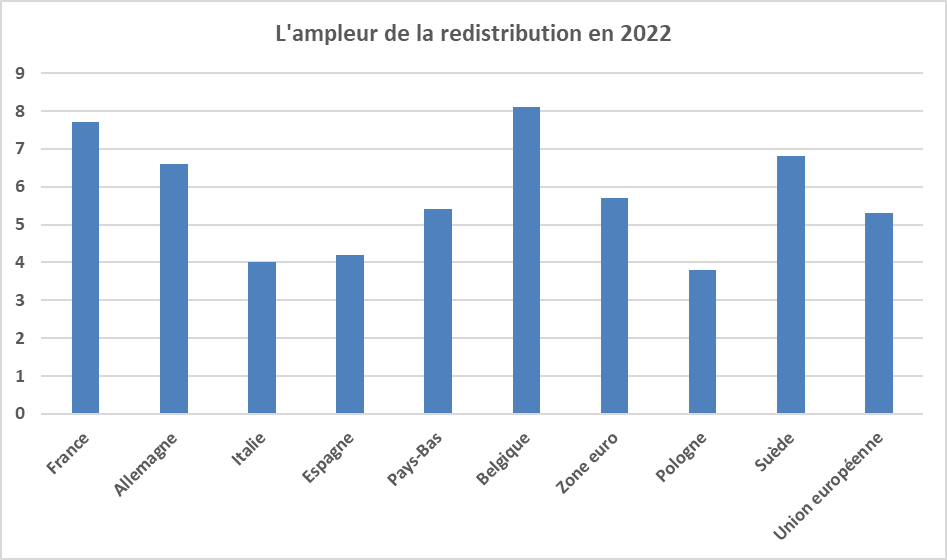

Le graphique suivant montre que l’ampleur de la redistribution en France en 2022 est supérieure à la moyenne européenne et à celle de la plupart des grands pays européens à l’exception de la Belgique. Elle est particulièrement faible en Italie, en Espagne et en Pologne.

Source : Eurostat ; FIPECO ; différence entre les coefficients de Gini avant et après impôts et prestations sociales. Les retraites sont incluses dans les revenus avant redistribution et les cotisations de retraite en sont déduites.

Source : Eurostat ; FIPECO ; différence entre les coefficients de Gini avant et après impôts et prestations sociales. Les retraites sont incluses dans les revenus avant redistribution et les cotisations de retraite en sont déduites.

Les inégalités avant redistribution sont en France (37,5) supérieures à la moyenne européenne (35,6 pour la zone euro et 34,9 pour l’Union européenne). Elles sont plus faibles dans tous les grands pays pris ici en compte.

Les prélèvements obligatoires contribuent à hauteur de 40 % à la redistribution des revenus en France, dont 31 % pour le seul impôt sur le revenu, et les prestations sociales à hauteur de 60 % (dont 27 % pour les minima sociaux et la prime d’activité, 20 % pour les prestations familiales et 13 % pour les aides au logement).

2) Les évolutions

Le graphique suivant présente l’évolution du coefficient de Gini mesuré par l’Insee pour la France. Il présente des ruptures méthodologiques en 2010, 2012 et 2020 mais leur ampleur est limitée.

Sur longue période, le coefficient de Gini du niveau de vie montre une tendance à la hausse en France, comme dans la plupart des autres pays développés, depuis le milieu des années 1990 et jusqu’au début des années 2010. Une pointe est observée après la crise financière, dans les années 2010 à 2012, suivie d’une baisse en 2013 et d’une quasi-stabilisation dans les années 2013-2029 à l’exception d’une nouvelle pointe temporaire en 2018 (notamment du fait de la baisse des allocations de logement). Le coefficient de 2020 est peu significatif en raison de la crise. Ceux de 2021 et 2022 se situent plus haut que la moyenne des années 2013 à 2019.

Source : Insee ; FIPECO

C) Les limites de ces instruments de mesure

1) Les extrémités de la distribution des revenus

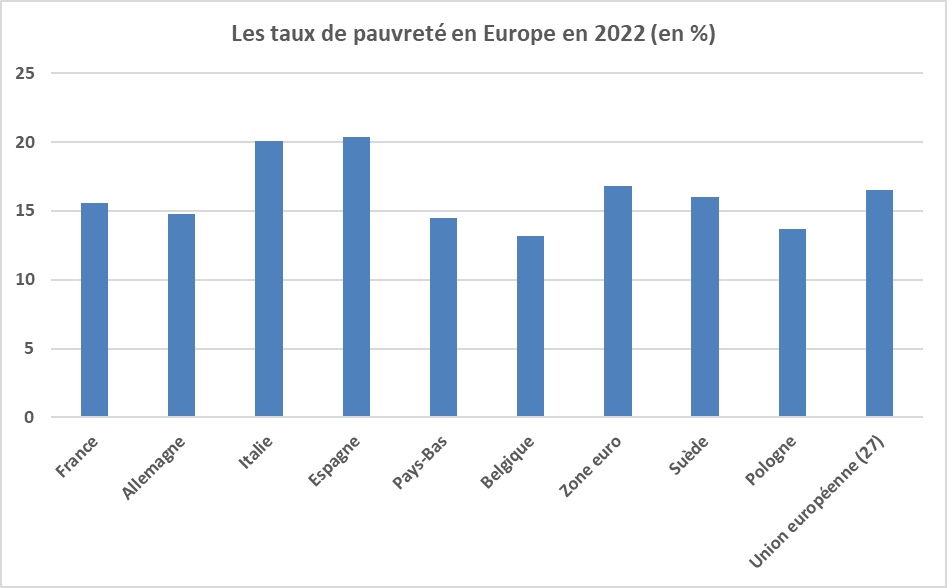

Le coefficient de Gini n’apprend rien sur les extrêmes de la distribution des revenus (taux de pauvreté, concentration des revenus sur le dernier décile…). Un pays peut avoir un faible coefficient de Gini et un fort taux de pauvreté. Il doit donc être complété par des indicateurs tels que le « taux de pauvreté » (pourcentage de la population dont le revenu est inférieur à 60 % de la médiane) ou la part des revenus perçue par le dernier quantile de ménages.

Selon Eurostat, le taux de pauvreté en 2022 est en France de 15,6 %, contre une moyenne de 16,8 % dans la zone euro et 16,5 % dans l’Union européenne. Il est plus élevé en Italie, en Espagne et en Suède. Il est plus faible en Allemagne, aux Pays-Bas, en Belgique et en Pologne.

Source : Eurostat ; FIPECO.

Source : Eurostat ; FIPECO.

Les revenus des ménages du dernier centile sont mal connus, mais ils font l’objet d’une attention particulière de certains économistes. Selon le rapport sur les inégalités mondiales, dont la définition des revenus et de la redistribution est différente de celle qui a été utilisée plus haut, ce dernier centile concentre une part importante des revenus, qui est un peu plus forte en France que dans les autres grands pays européens.

Part du dernier centile dans le revenu national en 2022 (en %)

|

France

|

Allemagne

|

Italie

|

Espagne

|

Pays-Bas

|

Belgique

|

Suède

|

Pologne

|

|

13

|

10

|

14

|

10

|

10

|

7

|

13

|

10

|

Source : rapport sur les inégalités mondiales ; FIPECO.

2) Les canaux de la redistribution qui ne sont pas pris en compte dans les indicateurs usuels

Les canaux de la redistribution sont plus nombreux que ceux habituellement retenus par l’Insee ou Eurostat et souvent mal connus.

Les services publics rendus aux ménages, dans la mesure où leur valeur représente une part plus importante du revenu des ménages moins aisés, contribuent à la réduction des inégalités.

Seule une partie des prélèvements obligatoires est habituellement retenue par l’Insee ou Eurostat. Or les impôts indirects (TVA, taxes sur les carburants, tabacs et alcools…) sont plutôt anti-redistributifs[2] tandis que les impôts sur le patrimoine contribuent à redistribuer les revenus disponibles des ménages aisés, car ils sont payés par ceux-ci en prélevant d’abord sur leurs revenus puis en cédant une partie de leur patrimoine si leurs revenus sont insuffisants.

Les régimes de retraite sont supposés ne pas avoir d’effet sur la distribution des revenus, les pensions étant proportionnelles aux cotisations versées et supposées correspondre à des salaires différés. En réalité, ces régimes comportent d’importants « dispositifs de solidarité » en faveur des plus pauvres.

Les collectivités locales assurent une aide sociale aux plus pauvres, par exemple sous forme de capacités d’hébergement, et demandent souvent aux ménages une participation financière au fonctionnement des services publics locaux (crèches, cantines, actions culturelles…) dont le tarif est croissant avec le revenu. Les montants en jeu sont importants mais leur impact sur la distribution des revenus n’est pas connu : les dépenses d’action sociale (hors APA et RSA) s’élèvent en 2022 à 25 Md€ pour les seuls départements.

L’Insee a publié en avril 2021 un rapport d’experts montrant comment l’ensemble des dépenses et recettes publiques pourraient être prises en compte pour mesurer complètement la redistribution en s’appuyant sur la comptabilité nationale en dépit des difficultés méthodologiques d’un tel exercice. Cette étude a été complétée dans un document de travail des mêmes auteurs qui a été publié en mars 2023.

En mettant en œuvre les méthodes qu’il préconise à titre exploratoire, ce groupe de travail montre que le rapport entre les revenus par unité de consommation des dixième et premier décile en 2016 est de 14 pour les revenus primaires, de 8 pour les revenus après redistribution au sens habituel et seulement de 3 quand on tient compte de l’ensemble des recettes et dépenses publiques. Leur rapport montre également que les prestations sont supérieures aux prélèvements seulement pour les quatre premiers déciles avec la mesure habituelle de la redistribution et jusqu’au milieu du septième décile avec une mesure élargie aux services publics et à tous les impôts. Autrement dit, les classes moyennes paraissent exclues de la redistribution avec sa mesure habituelle alors qu’elles en bénéficient avec une mesure complète.

Une comparaison des inégalités (coefficients de Gini) en France et aux Etats-Unis avec cette nouvelle méthode montre que les inégalités primaires sont plus fortes aux Etats-Unis, que la redistribution par les prélèvements obligatoires y est plus forte (ce qui peut tenir pour partie à l’importance des inégalités primaires) et que la redistribution par les dépenses publiques (notamment les services publics) y est bien plus faible.

3) La mobilité sociale entre les générations

Il faut enfin souligner que ces indicateurs ne renseignent pas sur la mobilité dans l’échelle des revenus d’une génération à l’autre. Il a souvent été affirmé qu’elle est nettement plus faible en France que dans les autres pays et l’OCDE a, par exemple, souligné qu’il faut plus de 6 générations en moyenne pour passer du premier au cinquième décile contre 4,5 générations en moyenne dans l’OCDE. De récents travaux de l’Insee ont toutefois remis en cause ce diagnostic en utilisant des données plus fiables et montré que la France est plutôt dans une situation intermédiaire au sein des pays de l’OCDE.

[1] Les estimations de l’Insee et d’Eurostat diffèrent légèrement car le premier utilise surtout les déclarations fiscales tandis que le second utilise une enquête européenne auprès des ménages.

[2] Même si la caractère anti redistributif de la TVA est plus faible si on raisonne sur un cycle de vie.