FIPECO, le 07.04.2016

Les fiches de l’encyclopédie IV) Les prélèvements obligatoires

3) L’incidence fiscale et le coût de l’impôt

PDF à lire et imprimer

Celui qui supporte le coût d’un impôt n’est pas nécessairement celui qui en est juridiquement redevable. Par exemple, les entreprises sont redevables de la TVA mais, si elles ne modifient pas leurs prix hors taxes et la répercutent entièrement dans leurs prix toutes taxes comprises (TTC), ce sont leurs clients qui la supportent en réalité. Si cette répercussion n’est que partielle, le poids de la TVA est réparti entre les entreprises et leurs clients.

Savoir qui paye réellement l’impôt est, pour les économistes, la question de « l’incidence de la fiscalité ». Elle a donné lieu à de très nombreuses études théoriques et empiriques.

Cette fiche présente d’abord le cadre analytique de base de ces études, à partir de l’exemple d’une taxe forfaitaire sur les ventes d’une marchandise. Il permet de tirer quelques conclusions générales sur l’incidence de la fiscalité, notamment qu’il y a toujours un « coût de l’impôt » au sens où le gain pour l’Etat est inférieur à la perte globale des producteurs et des consommateurs. La deuxième partie montre que ce cadre d’analyse peut également être appliqué à d’autres prélèvements obligatoires et à d’autres types de marchés. La dernière partie élargit la question de l’incidence à l’ensemble de l’économie[1].

A) Le cadre d’analyse

La question de l’incidence fiscale est d’abord traitée en examinant le fonctionnement d’un marché « en équilibre partiel », c’est-à-dire en considérant que le comportement des acteurs intervenant sur ce marché n’a aucun effet sur le reste de l’économie.

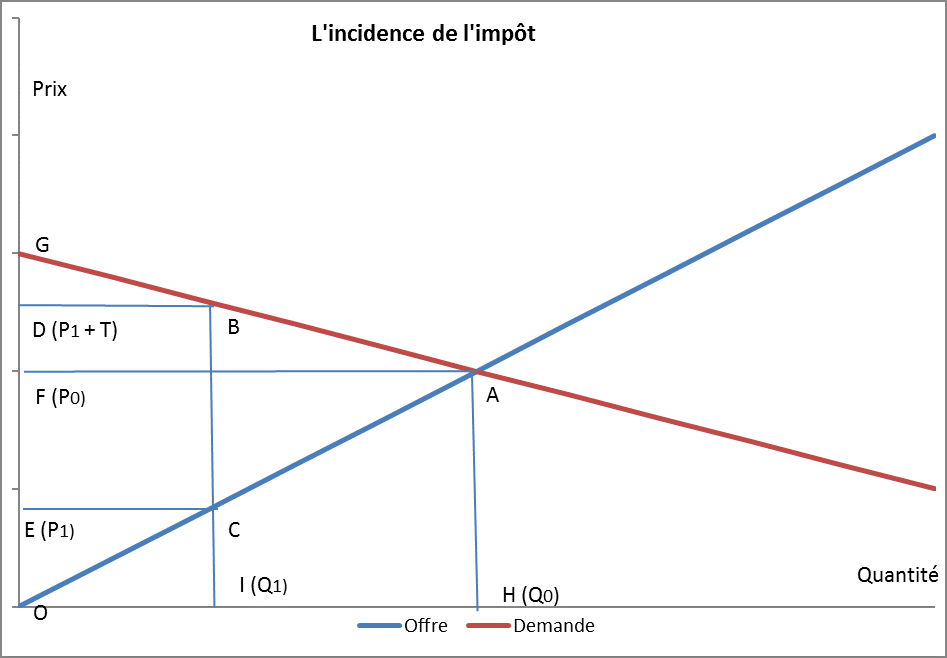

Le marché considéré est celui d’une marchandise dont les ventes ne font l’objet d’aucun impôt dans un premier temps, puis font l’objet d’une taxe forfaitaire pour chaque unité vendue notée T dans un deuxième temps. Le graphique suivant en décrit le fonctionnement en équilibre partiel, avant et après mise en œuvre de cette taxe

Ce marché est défini par une « courbe d’offre » et une « courbe de demande ».

La courbe d’offre décrit la relation entre la quantité de marchandises offerte par les producteurs et le prix auquel ils peuvent la vendre. Cette relation est croissante : plus le prix de vente est élevé, plus ils offrent une quantité élevée. La courbe d’offre du graphique suivant traduit cette relation[2] et peut également être interprétée de la manière suivante : pour que la quantité offerte soit plus importante, il faut que le prix de vente soit plus élevé. La forme de la courbe d’offre dépend surtout des techniques de production utilisées.

La courbe de demande décrit la relation entre la quantité de marchandises demandée par les consommateurs et le prix auquel ils l’achètent. Cette relation est décroissante : plus le prix d’achat est élevé, moins la quantité demandée est importante. La courbe de demande du graphique traduit cette relation et peut également être interprétée de la manière suivante : pour que la quantité demandée soit plus importante, il faut que le prix pour les acheteurs diminue. La forme de la courbe de demande dépend surtout de l’utilité apportée aux consommateurs par ce produit et du prix qu’ils sont alors prêts à le payer.

1) Le déplacement du point d’équilibre du marché

En l’absence de taxe, le prix et la quantité échangés tendent vers des valeurs P0 et Q0 représentées par le point A à l’intersection des courbes d’offre et de demande. En effet, si le prix de marché est supérieur à P0, la quantité demandée est inférieure à la quantité offerte ; ne pouvant pas écouler toute leur production, les entreprises ont intérêt à baisser leur prix et à produire moins mais en vendant plus. Si le prix de marché est inférieur à P0, la quantité offerte est inférieure à la quantité demandée ; les entreprises ont intérêt à produire plus à un prix plus élevé, jusqu’à ce que leur offre soit égale à la demande.

FIPECO

Si une taxe forfaitaire T par unité de marchandise est ajoutée au prix P auquel les entreprises vendent leurs marchandises, les consommateurs payent un prix égal à P+T. Dans ce cas, l’équilibre du marché correspond aux points B et C et à une quantité échangée égale à Q1.

En effet, pour cette quantité Q1, les entreprises reçoivent le prix P1 (point C) auquel ils acceptent de vendre une telle quantité, conformément à leur courbe d’offre ; les consommateurs acceptent de leur côté de payer un prix égal à P1+T (point B), conformément à leur courbe de demande.

Dans ce nouvel équilibre du marché, la quantité échangée de marchandises est plus faible et le prix payé par les acheteurs est plus élevé. Cette diminution de la quantité de marchandises peut résulter du fait qu’une partie des transactions est désormais effectuée sur un marché souterrain et n’est plus déclarée.

2) La répartition des gains et pertes

a) La répartition avant l’instauration de la taxe

Avant l’instauration de la taxe, les entreprises réalisent un chiffre d’affaires égal à P0Q0, soit la surface du rectangle FAHO. Il est possible de démontrer mathématiquement que, dans une situation de concurrence « pure et parfaite », le prix P qui correspond à une quantité Q sur la courbe d’offre est égal au coût marginal des entreprises. Dans ces conditions, la surface du triangle OAH est égale au coût total de production de la quantité Q0. Les bénéfices réalisés par les entreprises sont alors égaux à la surface du triangle OAF.

De leur côté, les consommateurs achètent une quantité Q0 de marchandises pour un prix unitaire P0 et payent donc au total P0Q0, soit la surface du rectangle FAHO. Comme ils acceptent de payer, pour une quantité Q, le prix P de leur courbe de demande, ce prix P mesure l’utilité marginale qu’ils tirent de la consommation de cette marchandise quand ils en ont déjà consommé une quantité Q. Dans ces conditions, il est possible de démontrer mathématiquement que l’utilité totale pour les consommateurs de l’achat d’une quantité Q0 est égale à la surface du quadrilatère OGAH dont il faut déduire ce qu’ils ont payé pour l’acheter (la surface du rectangle FAHO), ce qui donne finalement la surface du triangle GFA.

La somme des bénéfices des entreprises et de l’utilité des consommateurs, ce que les économistes appellent le « surplus global », est donc égal à la surface du triangle OAG.

b) La répartition après l’instauration de la taxe

L’Etat gagne le produit de la taxe T par la quantité échangée Q1, soir la surface du rectangle BCED. Les entreprises vendent une quantité Q1 au prix P1, réalisent un chiffre d’affaires P1Q1 et dégagent un bénéfice égal à la surface du triangle OEC. Les consommateurs achètent une quantité Q1 au prix P1 + T pour un coût total de (P1 + T) Q1 et en tirent une utilité égale à la surface du quadrilatère OGBI. L’utilité des consommateurs, nette du coût d’achat (la surface du rectangle ODBI), est donc ramenée à la surface du triangle GBD.

La somme des gains des trois acteurs de ce marché (producteurs, consommateurs et Etat) est donc égale à la surface du quadrilatère OGBC, plus petite que celle du triangle OAG. L’instauration de la taxe a entraîné une diminution du surplus égale à la surface du triangle ABC qui est le « coût économique de l’impôt ». Il correspond à une réduction des transactions, du moins de celles qui sont déclarées, et à une hausse de leur prix pour les acheteurs. Les économistes le désignent parfois par l’appellation « triangle de Haberger » du nom de celui qui l’a mis en évidence.

Pour des courbes d’offre et de demande données par les techniques de production des entreprises et par les goûts des consommateurs, ce coût de l’impôt est d’autant plus important que le montant de la taxe est élevé.

L’existence de ce coût de l’impôt résulte seulement des hypothèses suivantes qui, pour la plupart des marchés, sont très vraisemblables : la courbe d’offre est croissante ; la courbe de demande est décroissante ; le prix et les quantités échangées tendent plus ou moins vite vers un équilibre dont ils ne s’éloignent pas trop.

Dans l’exemple illustré par le graphique, les entreprises ont beaucoup plus perdu que les consommateurs. Cela tient au fait que la courbe d’offre est plus pentue que la courbe de demande, ce qui veut dire que la quantité demandée varie plus avec les prix que la quantité offerte[3].

Cette observation est généralisable : ceux qui perdent le moins sont ceux dont l’offre ou la demande varie le plus avec les prix, c’est-à-dire ceux dont « l’élasticité prix » est la plus forte.

Par exemple, si l’élasticité prix de la demande est nulle, les entreprises peuvent garder le même prix hors taxe P0 et faire payer P0 + T aux consommateurs puisque cela n’a aucun effet sur la demande. Si, au contraire, la demande est totalement élastique aux prix, toute hausse du prix facturé aux consommateurs entraîne une annulation de toutes les ventes, si bien que les entreprises sont obligées de réduire leur marge du montant de la taxe, qu’elles supportent alors intégralement.

B) Les applications

1) Les différentes formes de prélèvements obligatoires

Le graphique précédent illustre les effets de l’instauration d’une taxe forfaitaire par unité vendue d’une marchandise, ce qui correspond aux « accises » comme la taxe intérieure de consommation sur les produits énergétiques.

Il pourrait être facilement modifié, tout en étant un peu moins lisible, pour illustrer les effets d’un prélèvement proportionnel à la valeur des ventes hors taxe, comme la TVA. Il pourrait aussi être modifié, mais devenir très peu lisible, pour illustrer l’impact d’un impôt progressif.

Les principaux résultats obtenus précédemment restent valables pour toute forme de prélèvement obligatoire : il y a toujours un coût économique de l’impôt ; les plus grands perdants sont les agents dont l’élasticité prix est la plus faible.

Deux autres résultats généraux peuvent également être obtenus : si les élasticités prix de l’offre et de la demande sont constantes, le coût économique de l’impôt est d’autant plus important que ces élasticités sont fortes ; en outre, ce coût est proportionnel au carré du taux d’imposition.

Ce dernier résultat justifie une recommandation habituelle des fiscalistes : les impôts à taux faible et reposant sur une large assiette sont préférables, pour obtenir le même produit, aux impôts à taux élevé sur une assiette étroite. Le coût économique de l’impôt est en effet alors plus faible.

2) Les différentes catégories de marché

L’exemple précédent était celui d’une taxe sur des biens ou services et peut donc illustrer les effets de prélèvements tels que la TVA et les accises sur le tabac, les alcools et les produits pétroliers. Il montre que l’incidence de la TVA, ou des accises, est plus difficile à déterminer que l’intuition selon laquelle elles sont supportées soit entièrement par les ménages, soit entièrement par les entreprises. En réalité, elles sont partagées entre ces deux catégories d’agents en fonction de l’importance respective des élasticités prix de l’offre et de la demande, qui varient d’un produit à l’autre.

Ce cadre d’analyse s’applique également au marché du travail et notamment aux cotisations sociales, qui introduisent un « coin social »[4] entre le prix payé aux salariés qui offrent leur travail (le salaire net) et le prix supporté par les entreprises qui demandent du travail salarié (le salaire « super brut », c’est-à-dire incluant les cotisations sociales patronales).

Une conclusion importante pouvant en être tirée est qu’il n’y a aucune différence entre les effets des cotisations patronales et salariales : l’analyse développée à partir du graphique précédent est totalement indépendante du fait que la taxe est juridiquement payée par les offreurs ou par les demandeurs. Cependant, l’analyse précédente repose sur l’hypothèse d’une convergence des prix et quantités (les salaires et les effectifs s’agissant du marché du travail) vers un point d’équilibre, ce qui n’est pas possible pour les emplois très peu qualifiés dans la mesure où la réglementation relative au salaire minimum empêche le salaire de baisser autant que nécessaire pour atteindre cet équilibre. L’équivalence économique entre les cotisations sociales et patronales n’est donc valable que pour des rémunérations sensiblement supérieures au salaire minimum. En outre, elle n’a de sens que sur le moyen terme, des délais étant nécessaires pour que les salaires et les effectifs convergent vers un nouvel équilibre.

Il reste que, sur le marché du travail, le « coût de l’impôt » existe également et prend la forme d’une diminution de l’emploi et du salaire net. Il porte relativement peu sur les agents dont l’élasticité au coût du travail, pour les entreprises, ou au salaire net, pour les salariés, est forte, ce qui est notamment le cas des entreprises ou des personnes physiques pour lesquelles la délocalisation ou l’expatriation sont les plus faciles.

Le cadre d’analyse précédent s’applique aussi au marché des capitaux, le prix en étant le taux d’intérêt ou le taux de rémunération des actions. Les prélèvements sont ceux qui s’appliquent au capital (impôt sur le patrimoine…) et à ses revenus (impôts sur les bénéfices des sociétés, sur les revenus des personnes physiques…). Il s’applique également au marché immobilier : achats et ventes de biens immobiliers, les prélèvements concernés étant alors les droits de mutation, ou location de biens immobiliers, les prélèvements concernés étant alors ceux qui affectent les revenus fonciers (impôt sur le revenu…).

C) L’incidence fiscale en équilibre général

Dans une économie, les marchés ne sont pas isolés mais en relation les uns avec les autres et la prise en compte de ces relations, dans le cadre d’un « équilibre général », complique fortement l’analyse de l’incidence fiscale. Par exemple, si l’équilibre partiel du marché d’un bien particulier est tel que la TVA est entièrement supportée par les consommateurs, l’équilibre général de l’économie pourrait être obtenu par une hausse des salaires, qui permettrait aux salariés de maintenir leur pouvoir d’achat. Dans ces conditions, une hausse de la TVA serait en fait supportée par les entreprises.

Les modèles de fonctionnement d’une économie en équilibre général montrent cependant que la plupart des conclusions précédentes restent valables. Il existe toujours un coût de l’impôt, d’autant plus important que le taux d’imposition est élevé. Ce coût doit être mis en regard de l’utilité des dépenses publiques financées par les prélèvements obligatoires.

Il est réparti entre les agents économiques en fonction de leur élasticité, entendue comme leur capacité à adapter leur offre ou leur demande aux variations de la fiscalité et à en répercuter le coût sur d’autres agents. Ce résultat a des conséquences importantes en matière de politique économique.

Les capitaux dont les entreprises peuvent disposer, les actions notamment, sont très mobiles entre les pays. En conséquence, la fiscalité des entreprises, notamment l’impôt sur les bénéfices des sociétés, ne peut pas réduire significativement le taux de rendement des actions, sauf à voir les actionnaires, français ou étrangers, investir dans les entreprises d’autres pays. L’impôt sur les sociétés n’est donc pas supporté en réalité par les actionnaires des entreprises, mais plutôt par leurs salariés[5].

De manière plus générale, le capital et le travail qualifié sont plus mobiles et moins sensibles à la taxation que le travail non qualifié. Les prélèvements obligatoires, quelle que soit leur forme, tendent à être supportés par les non qualifiés, notamment à travers un taux de chômage plus élevé.

Cela ne veut pas dire qu’il faut supprimer les impôts sur le capital et le travail qualifié car, en pratique, ils ne sont pas totalement mobiles et élastiques à l’impôt, mais il faut garder à l’esprit que l’impôt ne pèse pas forcément sur celui qui le paye en apparence et qu’il tend à pénaliser les moins mobiles ou ceux qui peuvent le plus difficilement exercer des activités non déclarées.

A cet égard, les économistes font observer depuis longtemps que la terre est le bien taxable le moins mobile et le moins élastique à l’impôt. En effet, la surface de la France ne varie pas et sa répartition entre les différentes catégories de terrains (constructibles ou non en particulier) dépend des pouvoirs publics. En conséquence, les impôts fonciers, au sens d’impôts sur les terrains, ont un coût économique très faible et ce coût est entièrement supporté par les propriétaires fonciers. Ce n’est pas le cas des impôts sur les immeubles construits sur ces terrains dont la quantité et la qualité ne sont pas fixes et peuvent varier en fonction de leur taux d’imposition.

[1] Pour une analyse plus précise de l’incidence fiscale, voir « Politique économique » de A. Bennassy-Quéré, B. Coeuré, P. Jacquet et J. Pisani-Ferry ; chapitre 7 ; éditions de Boek, 2012.

[2] La fonction mathématique inverse en fait (plus la quantité est élevée, plus le prix est élevé), parce que ce graphique est plus facile à comprendre quand on utilise les fonctions d’offre et de demande inverses.

[3] Sur le graphique, une même variation du prix entraîne une variation de la quantité plus forte sur la courbe de demande que sur la courbe d’offre.

[4] Le « coin fiscalo-social » vise la globalité des cotisations sociales et des impôts assis sur les salaires (versement transport du côté des entreprises, impôt sur le revenu du côté des ménages…).

[5] Voir sur ce point « Incidence de l’impôt sur les sociétés » de L. Simula et A. Trannoy ; revue française d’économie ; janvier 2010.