FIPECO le 09.01.2024

Les notes d’analyse II) Déficit et dette publics, politique budgétaire

1) La dette publique et le déficit public sont-ils de bons indicateurs ?

François ECALLE

PDF à lire et imprimer

La « dette publique », au sens des comptes nationaux ou du traité de Maastricht, est une « dette brute » : les actifs des administrations publiques n’en sont pas déduits. Or ces actifs ont une valeur et pourraient être pris en compte pour établir le « bilan » des administrations publiques et apprécier correctement la situation des finances publiques.

Le « déficit public » tel qu’il est mesuré dans les comptes nationaux est également un indicateur contesté de la situation des finances publiques dans la mesure où les investissements des administrations publiques sont inclus dans leurs dépenses en comptabilité nationale. Ceux qui critiquent cet indicateur voudraient en général remplacer la règle du traité de Maastricht (déficit public inférieur à 3,0 % du PIB) par une « règle d’or » inspirée de celle qui s’applique aux collectivités locales en France et selon laquelle seules les dépenses de fonctionnement doivent être équilibrées par les recettes publiques courantes, les dépenses d’investissement pouvant être financées par l’emprunt.

A) Retenir la dette et le déficit nets modifie peu le diagnostic et les recommandations sur les finances publiques françaises

1) Le critère de dette

Comme le montre la fiche sur la définition de la dette publique, il existe plusieurs définitions de la « dette nette » des administrations publiques (APU), selon que la dette brute elle-même est définie au sens des comptes nationaux ou du traité de Maastricht et selon l’étendue des actifs qui en sont déduits.

La comptabilisation des actifs non financiers des administrations publiques pose de délicats problèmes méthodologiques et leur évolution est difficile à interpréter. La fiche sur les actifs des APU montre ainsi que leur forte croissance de 2000 à 2007 a surtout résulté de la revalorisation des terrains publics, alors que leur prix de marché est souvent inexistant et leur cessibilité douteuse.

Il est donc préférable de se limiter à la dette publique nette des seuls actifs financiers et, pour effectuer des comparaisons internationales, de retenir la dette au sens des comptes nationaux (inverse de la « valeur financière nette »).

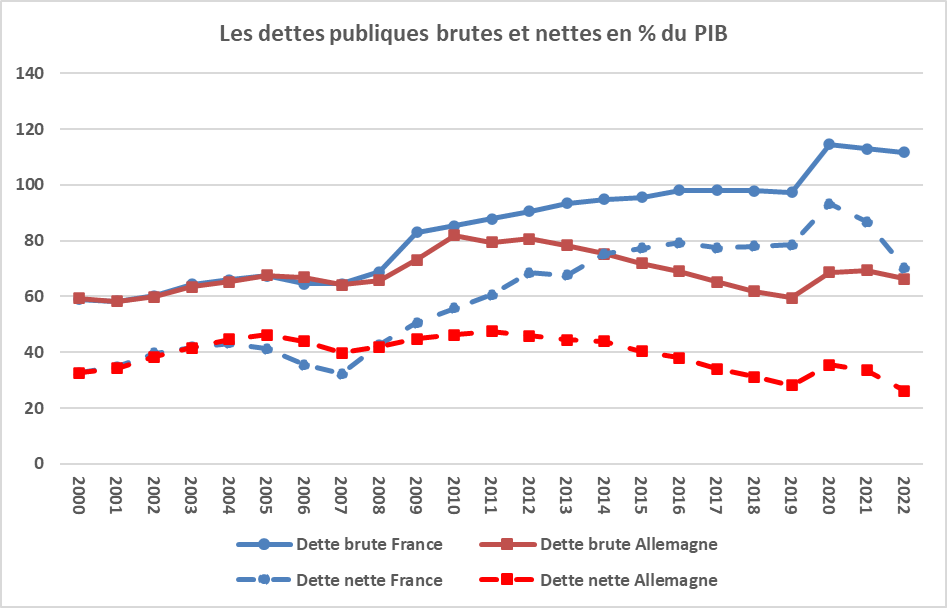

La fiche sur les évolutions de la dette publique montre une forte similarité entre celles de la dette brute et de la dette nette, comme le met également en évidence le graphique suivant pour ce qui concerne la France et l’Allemagne[1]. En outre, selon les deux définitions, leur endettement a quasiment la même évolution de 1995 à 2010 puis diverge fortement.

Source : Eurostat ; FIPECO. Dette brute au sens du traité de Maastricht et inverse de la valeur financière nette.

Si la dette nette est par définition inférieure à la dette brute, les raisons pour lesquelles il est nécessaire de stabiliser ou réduire l’endettement public sont les mêmes. En particulier, plus la dette est élevée, qu’elle soit brute ou nette, plus la probabilité qu’elle ne soit pas soutenable, c’est-à-dire que l’Etat ne puisse pas honorer ses engagements, est importante.

Qu’elle soit brute ou nette, la dette publique de la France doit donc être réduite et il est plutôt préférable de prendre des mesures qui la réduisent selon les deux définitions. A cet égard, les cessions d’actifs, comme les privatisations, ne constituent pas nécessairement une bonne solution pour améliorer la soutenabilité des finances publiques et doivent être justifiées autrement.

2) Le critère de déficit

En comptabilité d’entreprise, contrairement à la comptabilité nationale, les investissements n’apparaissent pas dans les charges du compte de résultat et sont directement portés à l’actif du bilan. En revanche, les charges comprennent des « dotations aux amortissements », qui permettent de tenir compte de la perte de valeur des actifs immobilisés en raison notamment de leur usure ou de leur obsolescence, ce qui n’est pas le cas des dépenses des administrations publiques retenues pour mesurer le déficit public en comptabilité nationale.

Si les investissements publics devaient être soustraits des dépenses publiques pour mesurer le déficit des administrations publiques, conformément à la pratique des entreprises ou des collectivités territoriales, il faudrait y ajouter des dotations aux amortissements.

Les comptables nationaux estiment une « consommation de capital fixe » qui a la même nature qu’une dotation aux amortissements[2] et une « épargne nette » des administrations publiques. Celle-ci est égale à leur solde public, ou « capacité de financement », au sens du traité de Maastricht majoré des investissements et subventions d’équipement versées et minoré de leur consommation de capital fixe et des subventions d’équipement reçues. Cette épargne nette est le concept de comptabilité nationale le plus proche du concept de résultat dans la comptabilité des entreprises ou dans celle des collectivités territoriales.

Le graphique suivant montre que le diagnostic sur les finances publiques de la France en 2022 est proche, que le critère retenu soit la capacité de financement ou l’épargne nette. En revanche, les positions de l’Allemagne, de l’Italie et de la Pologne sont moins défavorables avec le critère d’épargne nette.

Source : Eurostat ; FIPECO.

B) Les critères envisageables sont nombreux et posent souvent des problèmes méthodologiques

1) Les critères envisageables

Dans les années 2003 à 2005, les études académiques ont été nombreuses et les discussions entre les Etats de l’Union européenne ont été intenses, à l’occasion de la préparation de la réforme du « pacte de stabilité et de croissance », sur les critères pouvant remplacer ou compléter le déficit public et la dette publique au sens du traité de Maastricht. Ce débat a été relancé avec la crise de 2020 et des propositions visant à soustraire les investissements et les actifs non financiers, éventuellement certains d’entre eux comme ceux qui contribuent à la préservation de l’environnement, du déficit et de la dette.

Comme on l’a vu, la dette nette peut être entendue après déduction des seuls actifs financiers ou du total des actifs. Ceux-ci intègrent désormais, depuis le passage au système de comptes nationaux de 2010, des actifs immatériels tels que les dépenses de recherche et développement des administrations publiques. Il est parfois proposé d’y ajouter le capital humain résultant des dépenses de formation. Corrélativement, ces dernières seraient déduites des dépenses publiques pour mesurer le déficit public. Dans une logique semblable, certains recommandent de déduire les dépenses de santé, ou au moins une partie d’entre elles, de la dette et des dépenses publiques au motif qu’elles permettent de maintenir ce capital humain.

En sens opposé, des observateurs des finances publiques s’étonnent parfois que certains engagements comptabilisés « hors bilan », notamment ceux pris au titre des retraites des fonctionnaires, ne sont pas ajoutés à la dette publique. Le cas échéant, celle-ci serait majorée de plusieurs dizaines de points de PIB.

2) Les problèmes méthodologiques

Plusieurs des critères autres que la dette et le déficit publics présentent d’importantes difficultés méthodologiques. C’est le cas de la dette nette du total des actifs, les actifs non financiers des administrations publiques étant mal recensés et leur valorisation étant incertaine. En conséquence, la mesure de la consommation de capital fixe est elle-même fragile, et cette fragilité est renforcée par les difficultés d’estimation des taux d’usure ou d’obsolescence du capital. Ceux retenus dans les comptes nationaux sont souvent très conventionnels. L’épargne nette est donc elle-même difficile à estimer.

Les difficultés seraient encore plus grandes si le capital humain et la contribution des dépenses de formation, ou de santé, à sa formation, ou à son maintien, devaient être pris en compte.

Les engagements hors bilan sont également souvent mal recensés, dans les administrations autres que l’Etat, et leur valorisation est délicate. En particulier, les engagements de retraite ne peuvent être estimés que sur la base de prévisions à très long terme intrinsèquement fragiles.

C) Conclusion

Les débats sur les critères à retenir dans le cadre des procédures de coordinations des politiques budgétaires peuvent être interminables et il est préférable de ne pas les rouvrir entre les gouvernements et les administrations, même s’il reste souhaitable que les experts continuent à travailler sur ces questions.

Beaucoup de critères autres que la dette et le déficit publics au sens du traité de Maastricht posent de délicats problèmes méthodologiques et leur mesure est fragile.

Les plus pertinents, parmi ceux qui sont actuellement disponibles, sont probablement la dette nette des actifs financiers et l’épargne nette au sens des comptes nationaux. Le diagnostic sur les finances publiques et les recommandations qui peuvent en être tirées sont toutefois quasiment les mêmes que ceux pouvant être tirés de la dette et du déficit au sens du traité.

Il est donc préférable de ne pas changer les critères inscrits dans le traité, tout en s’assurant régulièrement que les autres critères ne conduiraient pas à des conclusions différentes, ce qui est d’ailleurs prévu dans le traité s’agissant notamment de l’investissement.

Le suivi de la dette nette permet ainsi de se prémunir contre les évolutions trompeuses de la dette brute qui peuvent résulter d’acquisitions ou de cessions d’actifs. Les engagements hors bilan complètent utilement la dette brute dans une perspective d’analyse des risques à long terme.

Il est également nécessaire de tenir compte de l’impact de la conjoncture sur les ratios comptables, ce qui appelle l’utilisation d’autres critères non évoqués dans cette note comme le « solde structurel ».

[1] Dans certains pays, le diagnostic peut toutefois être différent suivant que la dette est retenue brute ou nette.

[2] Les actifs non financiers sont nets de cette consommation de capital fixe.