FIPECO, le 31.10.2024

Les fiches de l’encyclopédie IV) Les prélèvements obligatoires

1) La définition, le niveau et la répartition des prélèvements obligatoires

Les prélèvements obligatoires ne sont définis ni dans le système de comptabilité nationale de l’Organisation des Nations Unies ni dans le système européen de comptes nationaux et il n’en existe pas de définition totalement harmonisée au niveau international. Ce concept est pourtant fortement lié à celui d’administration publique (APU) de la comptabilité nationale. Les prélèvements obligatoires sont en effet toujours des « recettes publiques », c’est-à-dire des recettes des administrations publiques[1]. Toutefois, toutes les recettes publiques ne sont pas des prélèvements obligatoires. Il revient à chaque organisation internationale et à chaque institut statistique national de déterminer celles qui entrent dans cette catégorie.

Cette fiche précise la définition habituellement retenue, notamment en France, des prélèvements obligatoires. Elle présente ensuite leur niveau et leur répartition, en France et dans les autres pays européens. Elle montre enfin leur place dans les recettes publiques.

A) La définition et la mesure des prélèvements obligatoires

1) La définition

Bien que chaque organisme statistique puisse retenir en principe sa propre définition des prélèvements obligatoires (PO), celle de l’OCDE, qui a été la première, fait autorité. Elle repose sur les critères suivants :

- les prélèvements obligatoires ne peuvent être affectés qu’à des administrations publiques au sens de la comptabilité nationale et aux institutions communautaires européennes[2] (classées dans le « reste du monde » des comptes nationaux) ;

- leur caractère obligatoire ne procède pas seulement d’une obligation juridique mais également d’un double critère économique : absence de choix du montant et des modalités de versement ; absence de contrepartie directe et immédiate, par exemple sous forme d’un service rendu ;

- ils doivent correspondre à des versements effectifs alors que, parmi les recettes des administrations publiques en comptabilité nationale, figurent des cotisations sociales non versées à des caisses de sécurité sociale, dites « cotisations imputées », qui correspondent au financement de prestations sociales fournies directement par des employeurs à leurs salariés sans passer par des caisses de sécurité sociale[3].

Les PO affectés aux institutions européennes dans les comptes nationaux se limitent aux « ressources propres traditionnelles » de l’Union européenne (droits de douane perçus en France pour l’essentiel) et à la taxe perçue au profit du fonds de garantie des dépôts bancaires et de résolution, soit un montant total de 7 Md€ en 2023. Les autres ressources de l’Union européenne sont comptabilisées comme des dépenses de l’Etat en sa faveur, elles-mêmes financées par l’ensemble de ses recettes.

Le périmètre des prélèvements obligatoires est donc, pour l’essentiel, le même que celui des administrations publiques et il pose les mêmes problèmes de frontières.

Le caractère obligatoire ou non des versements effectués au profit des APU ainsi que l’existence ou non de contrepartie directe ne sont pas toujours manifestes et les conventions retenues par les statisticiens sont parfois discutables. C’est par exemple le cas des droits de timbre sur les documents d’identité (permis de conduire, passeport…), qui ne sont pas considérés comme des PO mais comme la contrepartie de services rendus.

2) La mesure

Deux points de méthode méritent d’être signalés, concernant la consolidation des comptes des administrations publiques et la date d’enregistrement des prélèvements obligatoires.

a) La consolidation des comptes

Les « dépenses publiques », c’est-à-dire les dépenses de l’ensemble des APU, sont consolidées, ce qui signifie que les transferts entre APU (Etat, « organismes divers d’administration centrale », « administrations publiques locales » et « administrations de sécurité sociale ») sont déduits de la somme de leurs dépenses, qui forme les dépenses publiques. En conséquence, par exemple, la dotation globale de fonctionnement des collectivités locales, qui est une dépense pour l’Etat et une recette pour les collectivités locales, n’est pas incluse dans les dépenses publiques.

En revanche, les impôts et cotisations sociales versés par une administration à une autre (par exemple les cotisations sociales employeurs versées par les collectivités locales à la caisse de retraite de leurs agents) sont inclus à la fois dans les dépenses publiques (au titre des collectivités locales dans cet exemple) et dans les prélèvements obligatoires (au titre des administrations de sécurité sociales dans ce même exemple).

b) La date d’enregistrement

En principe, la comptabilité nationale est tenue en « droits constatés » et les prélèvements obligatoires devraient donc être enregistrés lorsqu’ils donnent lieu à une créance certaine des administrations sur leurs débiteurs, et non au moment de leur encaissement comme c’est le cas dans une « comptabilité de caisse ». En pratique et s’agissant de l’Etat, les comptables nationaux s’appuient souvent sur la comptabilité budgétaire qui est une comptabilité de caisse et ne corrigent pas toujours les recettes qu’elle enregistre. Des corrections sont néanmoins apportées à certaines recettes budgétaires, comme la TVA : les recettes de janvier de l’année N+1 sont imputées en comptabilité nationale à l’année N, le fait générateur de la créance ayant eu lieu en N.

S’agissant des autres APU, les comptables nationaux reprennent les recettes inscrites dans leurs comptes, qui sont, pour la plupart, déjà enregistrées en droits constatés. Les recettes non recouvrables sont globalement déduites du total des prélèvements obligatoires.

B) Le montant et la répartition des prélèvements obligatoires

1) Le montant des prélèvements obligatoires

Le montant des prélèvements obligatoires (PO) en France est de 1 218 Md€, soit 43,2 % du PIB, en 2023, après 1 194 Md€ (45,0 % du PIB) en 2022 selon l’Insee.

Il représentait 45,6 % du PIB en 2023 selon Eurostat, dont la définition des prélèvements obligatoires diffère légèrement (cf. plus loin le traitement des crédits d’impôt). Le « taux des prélèvements obligatoires » (rapport entre leur montant et le PIB) situait alors la France au premier rang des pays européens, devant la Belgique (44,8 %), bien qu’elle ait été en 2023 le pays européen où ce taux a le plus baissé après la Grèce. La moyenne était à 40,6 % du PIB pour la zone euro et 40,0 % pour l’Union européenne en 2023.

Si la Belgique avait un taux relativement proche de celui de la France, les autres grands pays européens avaient des taux nettement plus bas, notamment l’Allemagne (40,3 %). Les taux des prélèvements obligatoires sont beaucoup plus faibles dans les pays non européens de l’OCDE : 27,7 % aux Etats-Unis et 33,2 % au Canada en 2022 par exemple.

Les écarts entre les taux des PO tiennent pour partie à des périmètres différents des administrations publiques d’un pays à l’autre, qui résultent de choix de systèmes économiques et sociaux faisant plus ou moins de place au marché ou à l’intervention publique pour satisfaire les besoins des ménages et entreprises (cf. fiche sur les administrations publiques). C’est notamment le cas des assurances maladie et retraite qui expliquent une partie de ces écarts. Ils résultent également pour partie de l’efficience des services publics et de l’ampleur de la redistribution dans chaque pays.

Source : Eurostat ; FIPECO.

Source : Eurostat ; FIPECO.

2) La répartition des prélèvements obligatoires

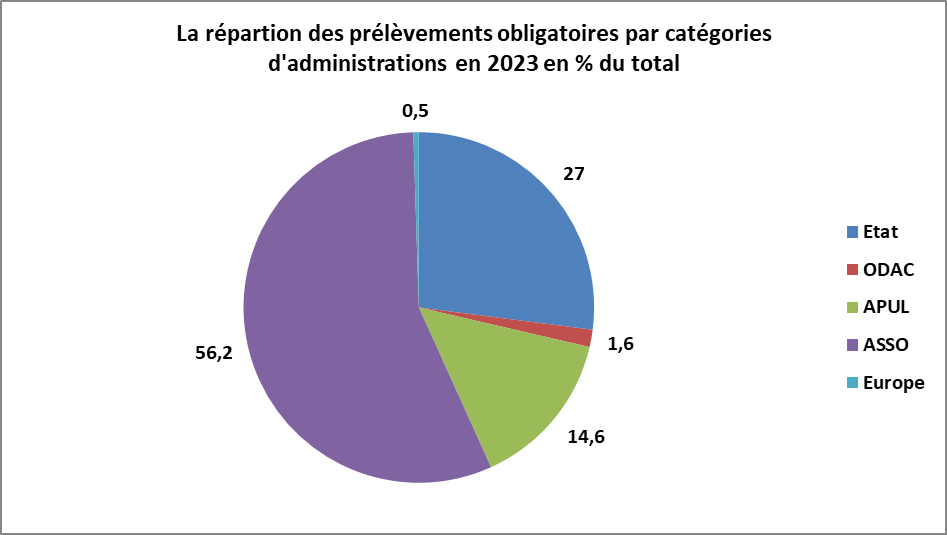

Le graphique suivant présente la répartition des PO par catégories d’administrations publiques : Etat, organismes divers d’administration centrale (ODAC), administrations publiques locales (APUL) et administrations de sécurité sociale (ASSO). Les institutions européennes en reçoivent 0,6 %.

Source : Insee ; FIPECO ; voir la fiche sur les administrations publiques pour la définition des organismes divers d’administration centrale (ODAC), administrations publiques locales (APUL) et administrations de sécurité sociale (ASSO)

Le tableau suivant montre les principales catégories de prélèvements obligatoires en pourcentage du total. Il y a deux grandes catégories, les cotisations sociales et les impôts, mais ce tableau décompose seulement les impôts en se limitant au montant total pour les cotisations sociales.

Les principales catégories de prélèvements obligatoires en 2023 en % du total

|

Cotisations sociales

|

33,9

|

TVA

|

16,8

|

|

Impôts sur les salaires (1)

|

4,5

|

Impôts sur les produits hors TVA

|

9,1

|

|

Impôts sur les revenus (2)

(Dont impôt sur les sociétés)

|

27,3

(4,7)

|

Droits d’importation hors TVA

|

0,2

|

|

Autres impôts courants (3)

|

0,5

|

Impôts divers sur la production (4)

|

6,2

|

|

Admissions en non-valeur (5)

|

- 0,4

|

Impôts en capital (6)

|

1,8

|

Source : Insee ; FIPECO

1) Taxe sur les salaires, versement mobilités, contribution à l’apprentissage etc.

2) Dont CSG, prélèvements sociaux sur les revenus du capital et impôt sur les bénéfices des sociétés (IS)

3) Dont taxe d’habitation et IFI

4) Dont taxes foncière, CVAE, contribution sociale de solidarité des sociétés etc.

5) Créances fiscales ou sociales non recouvrables et annulées

6) Droits sur successions et donations

C) Les prélèvements obligatoires et les autres recettes publiques

Les recettes publiques, à savoir le total des recettes des administrations publiques, se sont élevées à 1 454 Md€ en 2023, soit 51,5 % du PIB. Le « déficit public » (5,5 % du PIB) est la différence entre les dépenses publiques (57,0 % du PIB) et ces recettes.

Les recettes publiques autres que les PO affectés aux administrations publiques françaises (242 Md€) sont de deux natures : des recettes effectivement perçues par les APU mais qui ne sont ni des impôts, ni des cotisations sociales ; des recettes « pour ordre », qui ne sont pas réellement encaissées et qui correspondent au traitement comptable d’opérations particulières.

1) Les recettes effectivement perçues

Il s’agit pour 75 Md€ des recettes tirées des activités marchandes que les administrations publiques exercent à titre secondaire (redevances pour services rendus, location de terrains et immeubles et parfois vente de biens comme des livres). Les paiements partiels des ménages pour des services non marchands (droits d’inscription dans l’enseignement supérieur par exemple) représentent 14 Md€. Les revenus de la propriété (dividendes versés par les entreprises dans lesquelles l’Etat détient une participation, intérêts des prêts, revenus des valeurs mobilières de placement…) s’élèvent à 19 Md€. Les transferts (subventions) reçus, notamment de l’Union européenne, sont de 35 Md€. Le total s’établit à 143 Md€.

2) Les recettes pour ordre

a) Les crédits d’impôts

Le traitement des « crédits d’impôts » en comptabilité nationale a été modifié lors du passage, en 2014, du système européen de comptes de 1995 à celui de 2010. Ils sont déduits par les contribuables des impôts dus (impôt sur le revenu et impôt sur les sociétés) et leur sont restitués[4] si leur montant est supérieur à l’impôt dû avant leur déduction. L’avantage obtenu par le contribuable est indépendant des impôts qu’il doit payer et les crédits d’impôts sont en fait économiquement équivalents à des subventions. En conséquence, ils sont désormais considérés comme des dépenses publiques en comptabilité nationale (19 Md€ en 2023).

Toutefois, l’Insee continue à mesurer les PO en déduisant le montant des crédits d’impôts du produit brut des impôts, contrairement à l’OCDE et Eurostat pour lesquels les PO sont en conséquence plus élevés. Pour éviter de les compter à la fois en dépenses et en moindres recettes, l’Insee les ajoute aux recettes publiques autres que les PO.

Une complication supplémentaire réside dans le fait que le montant inscrit en dépenses publiques (18,6 Md€) diffère de celui inscrit à la fois en déduction des PO et en recettes hors PO (19,2 Md€), car les dates d’enregistrement en comptabilité ne sont pas les mêmes.

b) Les autres recettes pour ordre

Il y a deux autres recettes pour ordre : les « cotisations imputées » que l’Etat se verse à lui-même à titre de contribution au financement des pensions de ses agents (49 Md€) et la « production pour emploi final propre » (31 Md€), qui correspond aux biens et services produits par les administrations pour leur usage propre, comme ouvrage d’art ou des logiciels. Dans les deux cas, le même montant est inscrit en dépenses et en recettes pour ordre.

Par exemple, si la production en interne d’un logiciel coûte 1 M€ en frais de personnel, un montant de 1 M€ est enregistré en rémunérations et un autre montant de 1 M€ est comptabilisé en investissement des administrations publiques (production pour emploi propre), qui a pour contrepartie une recette d’ordre de 1 M€.

L’équilibre du compte des administrations publiques en 2023 (Md€)

|

Dépenses

|

|

Recettes

|

|

|

Crédits d’impôts

|

19

|

Crédits d’impôts

|

19

|

|

Cotisations sociales imputées

|

49

|

Cotisations sociales imputées

|

49

|

|

Production pour emploi propre

|

31

|

Production pour emploi propre

|

31

|

|

Sous-total

|

99

|

Sous-total recettes pour ordre

|

99

|

|

|

|

|

|

|

Autres dépenses publiques

|

1 510

|

Recettes effectives hors PO

|

143

|

|

Prélèvements obligatoires

Soit :

produit brut

- crédits d’impôts

|

1 212

1 231

19

|

|

|

|

|

|

|

Total des dépenses publiques

|

1 608

|

Total des recettes publiques

|

1 454

|

|

|

|

Déficit public

|

154

|

Source : Insee ; FIPECO ; les prélèvements obligatoires représentent au total 1 197 Md€ mais 8 Md€ sont affectés aux institutions européennes.

[1] Ou de l’Union européenne.

[2] C’est la seule exception au principe selon lequel les prélèvements obligatoires sont des recettes des administrations publiques.

[3] Il s’agit surtout en France des contributions de l’Etat au financement des pensions de ses fonctionnaires, que l’Etat se verse en fait à lui-même.

[4] En France, ce caractère restituable distingue les « crédits d’impôts » des « réductions d’impôts ».