FIPECO le 18.02.2025

Les notes d’analyse VIII) Assurances sociales et redistribution

5) Quel financement pour la sécurité sociale ?

François ECALLE

PDF à lire et imprimer

Les ordonnances d’octobre 1945 qui ont créé la sécurité sociale auront bientôt 80 ans et il est temps de revoir son financement. Dans son rapport d’octobre 2022 sur la sécurité sociale, la Cour des comptes observait en effet qu’elle avait connu depuis sa création « des transformations de grande ampleur qui se sont accompagnées d’une complexification et d’une instabilité croissante de ses circuits de financement. Ses comptes ont perdu, de ce fait, en clarté et en cohérence ». Le débat actuel sur le « vrai déficit » des régimes de retraite en est une nouvelle illustration. La Cour soulignait « l’intérêt d’une révision en profondeur de la structure des recettes de ses différentes branches ». Après une analyse de la situation actuelle, cette note présente des pistes de réforme.

Au-delà de la sécurité sociale au sens strict, qui fait l’objet de cette note, se pose la question du financement de l’assurance chômage, aujourd’hui partagé entre cotisations et impôt dans un modèle qui mêle de plus en plus assurance et solidarité.

A) Le constat

1) L’évolution de régimes d’assurance financés par des cotisations sociales vers des régimes universels financés par des impôts affectés par l’Etat

En 1945, la sécurité sociale a été conçue en France sur un modèle essentiellement « bismarckien » d’assurance. Les prestations étaient financées par des cotisations sociales dont elles dépendaient fortement, au moins dans la mesure où le paiement de cotisations était une condition nécessaire pour en bénéficier. Dans un tel modèle, les gestionnaires des régimes doivent équilibrer les prestations et les cotisations et, si un déficit apparaît, augmenter le taux des cotisations ou réaliser des économies sur les prestations. Le solde comptable des régimes a une signification claire.

L’assurance maladie a ensuite été étendue à tous les résidents (la couverture maladie universelle résulte d’une loi de 1999), et les allocations familiales ont été modulées selon les revenus (loi de financement de la sécurité sociale pour 2015) dans une logique de solidarité « beveridgienne ». Le financement de l’assurance maladie a été en partie adapté avec la création et le développement de la CSG en substitution des cotisations sociales salariales, mais pas totalement puisque les cotisations sociales patronales ont été maintenues. Le financement des prestations familiales a été partiellement réformé mais repose encore largement sur des cotisations sociales des employeurs.

Le lien entre cotisations et prestations a également été distendu du fait des allégements de cotisations sur les bas salaires, ceux-ci n’entraînant pas une diminution des prestations dues aux assurés.

Enfin, de multiples dispositions ont introduit des éléments de solidarité dans tous les régimes : revenus de remplacement minima, majoration des prestations en fonction de la situation familiale, de l’existence de handicaps….

Des clarifications partielles ont été opérées avec, par exemple, la création du fonds de solidarité vieillesse (FSV) qui a permis d’isoler certaines des prestations de retraite relevant d’une logique de solidarité (validations de trimestres au titre des périodes de chômage par exemple) et de les financer par l’impôt (la CSG principalement). En outre, le financement des allocations de logement a été transféré de la sécurité sociale à l’État.

La sécurité sociale a ainsi évolué vers un modèle beveridgien, où les prestations doivent en principe être financées par l’impôt et par l’État, ce qui est le cas au Royaume-Uni et dans les pays scandinaves. Dans le système français actuel, les éléments d’assurance et de solidarité sont toutefois mêlés, souvent indistinctement, et l’équilibre des comptes de la sécurité sociale dépend fortement des taxes affectées et du partage des dépenses de solidarité entre les régimes sociaux et l’État (voire les collectivités locales). Les comptes de ses différentes branches dépendent en outre de la répartition des impôts affectés entre elles.

En 2023, la part des cotisations sociales dans le financement de la sécurité sociale n’est plus que de 48 % (contre 90 % à la fin des années 1980) hors cotisations de l’État employeur. Les autres recettes comprennent notamment la CSG (20 % du total), la TVA (8 %) et d’autres impôts et taxes affectés (8 %) comme les taxes sur les tabacs, alcools et assurances.

2) Des transferts de ressources importants, instables et illisibles qui limitent beaucoup la signification des comptes sociaux

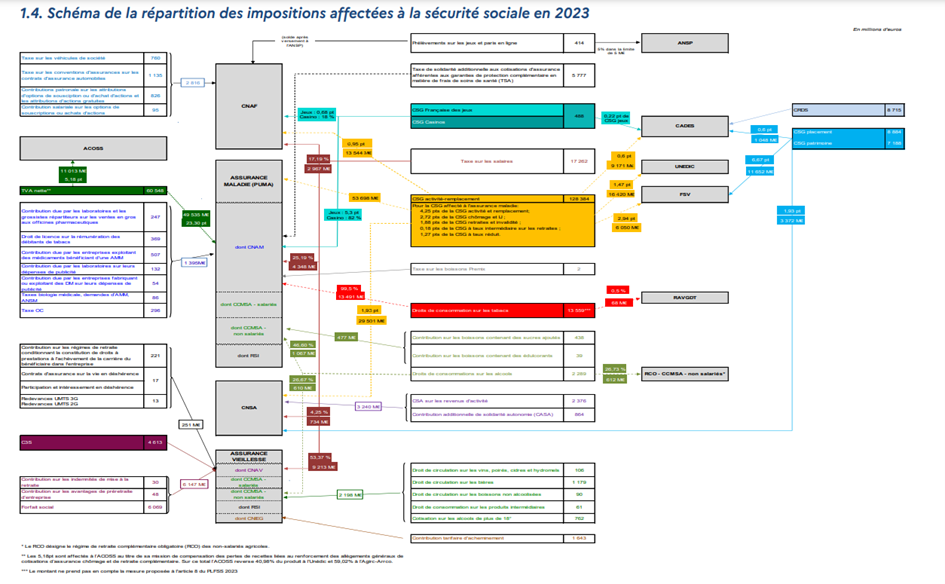

En annexe I figure un schéma de l’usine à gaz budgétaire constituée par les canaux d’affectation des impôts à la sécurité sociale (la Cour des comptes en a recensé 40) tels qu’ils apparaissent en annexe au projet de loi de financement de la sécurité sociale pour 2023. Ce schéma pourrait finir par être compris s’il ne changeait pas tous les ans dans des conditions et pour des motifs que seuls quelques initiés des directions du budget et de la sécurité sociale peuvent comprendre.

Les modifications apportées au fil des années à ces circuits de financement ont toutefois généralement des justifications, la principale étant de s’adapter à l’évolution des exonérations de cotisations sociales décidées par l’État. Une loi de 1994 a en effet posé le principe d’une compensation intégrale de ces exonérations par l’État aux régimes de sécurité sociale.

Le champ de cette compensation a été progressivement étendu, des exonérations au sens strict vers les réductions de cotisations et les abattements d’assiette. Ses modalités ont surtout fortement varié au cours du temps. La compensation a pris la forme de crédits budgétaires de l’État, d’affectation d’impôts ou de transferts de dépenses de la sécurité sociale à l’État. Elle a pu correspondre à une compensation à l’euro près, calculée ex ante ou ex post et tenant parfois compte du surplus de recettes résultant pour la sécurité sociale des créations d’emplois induites par ces exonérations ou encore à l’affectation d’un impôt ou d’une fraction d’un impôt « pour solde de tout compte » (cf. rapport de 2018 du Haut Conseil du financement de la protection sociale). La plupart de ces modifications ont impacté le solde des comptes de la sécurité sociale.

En se limitant aux douze dernières années, le coût du pacte de responsabilité et de solidarité de 2014 (allègements de cotisations patronales) a été surtout compensé par la prise en charge par le budget de l’État de certaines aides au logement. Le produit de la CSG a ensuite fortement augmenté en 2018, en partie en contrepartie de la baisse du taux des cotisations salariales, et sa répartition entre affectataires a été profondément modifiée. La hausse du produit de la CSG pour la sécurité sociale en 2018 a conduit l’Etat à réduire la part de la TVA affectée à la CNAM. L’ACOSS s’est vu affecter une fraction de la TVA pour compenser l’Unedic à l’euro près de la perte de ses cotisations salariales. Une partie du produit des prélèvements sociaux sur les revenus du capital et le produit du prélèvement de solidarité de 2 % ont été transférés à l’Etat.

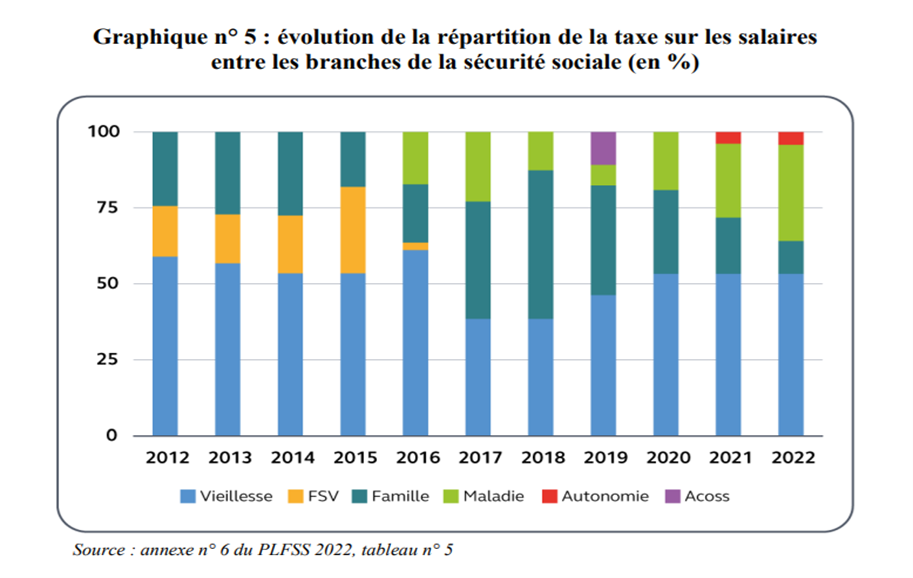

Une illustration de cette instabilité est également donnée par le graphique de l’annexe II qui montre l’évolution dans le temps de la répartition du produit de la taxe sur les salaires (17 Md€ en 2023) entre les différentes branches de la sécurité sociale.

B) Les propositions d’orientation

Les orientations proposées ci-dessous ne peuvent être mises en œuvre que très progressivement car elles auraient des effets redistributifs et macroéconomiques importants et pas toujours bien identifiés qu’il faut lisser dans le temps, mais elles donnent un objectif à long terme dont il ne faudrait pas trop s’éloigner.

1) Une distinction nécessaire entre assurance et solidarité

La protection sociale recouvre deux types de prestations : les premières, dans une logique d’assurance, remplacent des revenus d’activité qui ne peuvent plus être perçus (pensions de retraite…) ou constituent des remboursements de charges (famille, santé…) au profit des seuls assurés ; les deuxièmes, dans une logique de solidarité, permettent à tous les citoyens, ou seulement aux plus modestes, d’accéder à des services en fonction de leurs besoins ou de disposer de revenus minimaux, indépendamment des cotisations et des impôts qu’ils ont payés. Aujourd’hui en France, les pensions de retraite et les indemnités d’accidents du travail relèvent de la première catégorie ; les dépenses d’assurance maladie (hors indemnités journalières), les prestations familiales et les allocations de logement relèvent de la deuxième.

Dans une logique d’assurance, dite également « contributive », les prestations doivent être financées par des prélèvements sur les revenus d’activités qu’elles remplacent, ce qui est la caractéristique principale des cotisations sociales. Dans une logique de solidarité, ou « non contributive », les prestations doivent être financées par des prélèvements sur l’ensemble des revenus, comme la CSG, ou payés par l’ensemble des ménages, comme la TVA, ce qui caractérise les « impositions de toutes natures » prévues par la Constitution.

Par ailleurs, les régimes de retraite fonctionnent en France par répartition, ce qui signifie que les pensions versées aux retraités d’aujourd’hui doivent être financées par les cotisations des actifs d’aujourd’hui. En contrepartie, ces actifs doivent être assurés de recevoir à leur retraite une pension en rapport avec leurs cotisations. L’équilibre des régimes par répartition est brouillé et le « lien social » qu’ils créent entre les générations est distendu si une part importante mais mal identifiée des prestations n’a pas de lien avec les cotisations car elle relève de la solidarité. Le débat actuel sur le « vrai déficit des régimes de retraite » illustre ces difficultés.

2) Financer les dépenses relevant de la solidarité par l’impôt

Les prestations sociales relevant d’une logique de solidarité, quel que soit le régime, devraient être financées par l’impôt et donc par l’État dans le cadre des lois de finances. Cela concerne les prestations familiales, dans la continuité du transfert des allocations de logement, les dépenses d’assurance maladie (hors indemnités journalières, celles-ci étant une fonction des salaires) et celles de la nouvelle branche autonomie.

Les cotisations sociales affectées aux branches famille, maladie et autonomie de l’ensemble des régimes, qui sont désormais seulement patronales, devraient donc être remplacées par des impôts dont la nature devrait correspondre aux taxes sur les produits dont la consommation nuit à la santé (tabacs et alcools), à la CSG et à la TVA. L’impôt sur le revenu est également envisageable si une plus forte redistribution semble souhaitable. Les autres taxes affectées aujourd’hui à ces branches devraient être conservées par l’État. Le taux de TVA serait majoré pour compenser la perte des cotisations sociales patronales aujourd’hui affectée à ces branches dans une logique de « TVA sociale » (cf. note sur ce sujet).

Cette réforme pourrait se faire progressivement en relevant le seuil des allègements de cotisations patronales sur les bas salaires (jusqu’à 3 SMIC, 5 SMIC…), ce qui limiterait les effets de trappe à bas salaire, et en remplaçant les cotisations manquantes par des impôts dans les ressources des branches concernées de la sécurité sociale.

En régime permanant, le montant des impôts affectés à chacune de ces trois branches devrait être fixé par la loi de financement de la sécurité sociale puis ajusté en cours d’exercice de sorte que les recettes de ces branches soient égales aux objectifs de dépenses fixées dans la loi de programmation pluriannuelle des finances publiques. En conséquence, leur déficit comptable traduirait un écart entre les dépenses constatées et les dépenses prévues par cette loi de programmation. Ce serait cohérent avec le recentrage de ces lois de programmation et des règles budgétaires européennes sur des objectifs de dépenses.

Dans un deuxième temps, ces impôts pourraient être conservés par l’État et ces branches pourraient être financées par des dotations budgétaires égales aux objectifs de dépenses des lois de programmation.

3) Réserver les cotisations sociales au financement des régimes d’assurance

L’assurance vieillesse et le régime des accidents du travail et maladies professionnels, qui serait étendu aux indemnités journalières d’assurance maladie, devraient être financés par des cotisations sociales et par le forfait social. En effet celui-ci est certes juridiquement un impôt mais il est économiquement équivalent à des cotisations sociales[1].

Le solde de la branche retraite permettrait alors de vérifier que le principe de base d’un régime par répartition – le montant total des pensions est égal au montant total des cotisations – est respecté. S’il ne l’était pas, un ajustement des cotisations ou des prestations serait nécessaire. Cette appréciation de l’équilibre des régimes devrait tenir compte de l’impact des fluctuations de l’activité économique sur les cotisations et donc porter plutôt sur leur solde structurel.

4) Distinguer la composante solidaire des pensions dans la comptabilité des caisses de retraite

Les pensions de la plupart des retraités ont une composante qui relève de la solidarité : majorations en fonction du nombre d’enfants, pension minimale, part de la pension correspondant à des trimestres validés alors qu’il n’y a pas eu de cotisation (chômage…), pension versée avant l’âge minimal en raison de l’exercice de métiers pénibles, etc.

Le financement de ces éléments de solidarité des pensions devrait être assuré par l’impôt, ce qui est pour partie le cas actuellement par l’intermédiaire du fonds de solidarité vieillesse.

Pour bien distinguer ces deux composantes des pensions, la comptabilité de la caisse nationale d’assurance vieillesse devrait comporter deux sections : la première enregistrerait les pensions versée à partir de l’âge minimal et résultant d’une liquidation sur la base de 50 % du salaire moyen des 25 meilleures années avec proratisation selon le nombre de trimestres cotisés, en dépenses, ainsi que les cotisations, en recettes ; la deuxième enregistrerait les pensions versées avant l’âge minimal de droit commun et les majorations résultant d’une logique de solidarité, en dépenses, ainsi que les impôts affectés, en recettes. Les comptes des autres caisses de retraite pourraient être aménagés dans le même esprit en tenant compte de leurs spécificités (pension liquidée sur la base du salaire hors primes des six derniers mois pour la fonction publique).

Ces impôts affectés devraient être limités à la CSG et à la TVA. Comme pour les branches maladie, famille et autonomie, le montant affecté à la section de solidarité de la caisse d’assurance vieillesse devrait être fixé en loi de financement et ajusté en cours d’exercice pour que les recettes de cette section soient égales à son objectif de dépenses en euros. Le déficit de la section correspondrait ainsi à l’écart entre les dépenses effectives et cet objectif.

Les retraités recevraient un seul versement mensuel de la part de la caisse nationale d’assurance vieillesse mais leur bulletin de pension ferait apparaître les deux composantes de leur retraite, celle qui résulte de leurs cotisations et celle qui résulte de la solidarité nationale.

C) Conclusion

La sécurité sociale reposait en 1945 sur un modèle bismarckien, où les prestations dépendent des cotisations et où celles-ci doivent équilibrer les prestations. Elle a évolué vers un modèle beveridgien où, dans une logique de solidarité, les prestations dépendent des besoins (maladie) et peuvent être modulées selon les revenus (allocations familiales). Dans un tel modèle, les prestations devraient être financées par l’impôt et par l’État.

Aujourd’hui, les dispositifs d’assurance et de solidarité sont souvent indistinctement mêlés. Le solde des comptes de la sécurité sociale et de chacune de ses branches dépend du partage des impôts affectés entre l’État et ces branches. Or ce partage est devenu financièrement déterminant (les cotisations ne constituent désormais plus que 48 % des recettes de la sécurité sociale), incompréhensible et très instable. Le solde des comptes de la sécurité sociale et de ses différentes branches, comme par symétrie celui de l’État, n’a plus guère de signification et seul le solde du compte des administrations publiques dans leur ensemble en a une.

Les remboursements d’assurance maladie, les prestations familiales et celles de la branche autonomie relèvent de la solidarité et devraient être financés par des impôts : la CSG, la TVA et les taxes sur les produits nocifs à la santé (ou des transferts de l’État eux-mêmes financés par des impôts). Le montant des impôts affectés à ces branches devrait être fixé de sorte que leurs recettes totales soient égales aux objectifs de dépenses qui leur sont assignés par la loi de programmation des finances publiques. Leur déficit comptable correspondrait à l’écart entre leurs dépenses effectives et ces objectifs de dépenses.

Les pensions de retraite, les indemnités journalières pour maladie et les indemnités d’accidents du travail relèvent d’une logique assurantielle et devraient être financées par des cotisations sociales. Prestations et cotisations devraient être strictement équilibrées. Les éléments de solidarité des pensions (majorations en fonction du nombre d’enfants…) devraient toutefois être isolés dans une section spéciale de la comptabilité des caisses de retraite (au-delà de ce qui est déjà fait avec le fonds de solidarité vieillesse) et être financés par l’impôt (CSG et TVA) comme les branches relevant d’une logique de solidarité.

ANNEXE 1 : les impôts affectés à la sécurité sociale

Source : rapport annexé au projet de loi de financement de la sécurité sociale pour 2023.

Source : rapport annexé au projet de loi de financement de la sécurité sociale pour 2023.

ANNEXE 2 : la répartition de la taxe sur les salaires entre les branches de la sécurité sociale (en % de son produit)

Source : rapport de 2022 de la Cour des comptes sur la sécurité sociale

Source : rapport de 2022 de la Cour des comptes sur la sécurité sociale

[1] Le forfait social est un impôt dû par l’employeur et prélevé au taux forfaitaire de 20 % sur les éléments de rémunération exonérés de cotisations sociales comme la participation aux résultats de l’entreprise ou les primes d’intéressement.