08/03/2023

Les limites de l'endettement public de la France

François ECALLE

PDF à lire et imprimer

La dette publique de la France, exprimée en pourcentage du PIB, s’est fortement accrue depuis 2019 et augmentera encore si les efforts de réduction du déficit sont insuffisants. Dans ce contexte, beaucoup de nos compatriotes se demandent s’il existe des limites à l’endettement qu’il ne faudrait pas dépasser. Le présent billet vise à éclairer les débats sur cette question.

Il est impossible de déterminer un seuil d’endettement au-delà duquel se déclencherait une crise des finances publiques imposant des mesures drastiques de redressement car son éventuelle survenue dépend de nombreux paramètres souvent non quantifiables et spécifiques à chaque pays et chaque période. Pour éviter une telle crise, les économistes considèrent souvent qu’il faut pouvoir stabiliser la dette en pourcentage du PIB. Ce n’est toutefois pas une condition suffisante de sa soutenabilité et le niveau auquel elle est stabilisée n’est pas indifférent : plus il est élevé, plus le risque de crise est important.

Pour que la dette publique soit stabilisée, le déficit ne doit pas augmenter indéfiniment. Cette condition est indépendante du taux d’intérêt de la dette. Si celui-ci est inférieur au taux de croissance du PIB en valeur, il est seulement plus facile de stabiliser la dette mais on peut ne pas y arriver.

Or le déficit public français est sur une tendance croissante depuis 60 ans. Il s’accroît pendant les crises, ce qui est souhaitable, et ensuite il n’est jamais suffisamment réduit. La soutenabilité de la dette publique française n’est en fait assurée que par la BCE, mais il n’est pas sûr qu’il s’agisse d’une garantie illimitée.

Pour lutter contre l’inflation, la BCE n’achète d’ailleurs plus de titres publics, comme les autres banques centrales, et les Etats de la zone euro doivent de nouveau faire appel aux marchés financiers. La BCE a néanmoins toujours les moyens de soutenir sans limite un Etat en difficulté, en principe à condition qu’il prenne des mesures suffisantes de redressement de ses comptes publics.

En pratique, il se peut toutefois que la BCE soutienne toujours la France, l’Italie ou l’Espagne car ces pays sont « too big to fail ». Si leurs gouvernements et les acteurs des marchés financiers en sont convaincus, les premiers peuvent s’endetter sans limite sans que les seconds ne s’en inquiètent. Le risque est alors celui d’un éclatement de la zone euro provoqué par la sortie d’un ou plusieurs pays du nord où des mouvements populistes prendraient le pouvoir en mettant en avant leur refus de payer pour les pays du sud. La France reviendrait alors dans la situation d’avant l’euro, où elle dût prendre un « tournant de la rigueur » pour rassurer ses créanciers, mais avec un niveau d’endettement bien plus élevé que dans les années 1980.

A) La nécessaire stabilisation de la dette publique

1) Un endettement excessif risque d’entraîner une crise très dure

Un Etat dont les comptes sont presque toujours déficitaires[1], comme en France, doit rembourser ses dettes en réempruntant les montants nécessaires à ces remboursements. Il doit aussi emprunter pour financer le déficit de l’exercice en cours.

La dette publique ne peut pas augmenter indéfiniment car les créanciers de l’Etat finissent par douter de sa capacité à emprunter toujours suffisamment pour pouvoir rembourser ses dettes anciennes et financer son déficit. Dans ses conditions, ils pensent prendre un risque en continuant à souscrire à ses emprunts et ajoutent une « prime de risque » importante au taux d’intérêt requis pour continuer à y souscrire. Cette hausse des taux d’intérêt ne peut qu’aggraver le déficit et la dette et renforcer leurs craintes.

La prime de risque peut donc être de plus en plus forte et la dette peut s’emballer et devenir incontrôlable. Certains créanciers finissent par refuser de prêter à l’Etat, même à des taux très élevés. Etant dans l’incapacité non seulement de rembourser ses dettes mais aussi de payer l’excès de ses dépenses par rapport à ses recettes, l’Etat doit alors immédiatement équilibrer ses recettes et ses dépenses en augmentant les impôts et/ou en coupant dans ses dépenses.

Un Etat proche de cette situation peut toutefois faire appel à des institutions internationales qui jouent le rôle de prêteur en dernier ressort comme le FMI. Leur aide financière n’est pas illimitée et elle n’est pas sans contrepartie, la principale étant la mise en œuvre de mesures de rééquilibrage des comptes publics souvent douloureuses pour la population. Ces plans de redressement imposés de l’extérieur remettent en cause le pouvoir du Parlement de lever l’impôt et d’en affecter le produit aux dépenses, comme on l’a vu en Grèce par exemple, ce qui est au cœur de la souveraineté.

Les créanciers de l’Etat considéré peuvent accepter de restructurer leurs créances et de continuer à le financer s’il arrive à les convaincre que cela leur coûtera moins cher que de perdre la totalité de leurs créances. Il est difficile de prévoir le résultat de ces négociations, mais l’Etat défaillant doit toujours prendre des mesures de redressement difficiles et les créanciers (banques, compagnies d’assurances…) doivent accepter des pertes sur leurs prêts dont le coût est largement répercuté sur leurs clients. Comme les établissements financiers ont souvent beaucoup de créances sur leur propre Etat, les ménages et entreprises de ce pays peuvent beaucoup perdre, ce qui aggrave la crise.

Si l’Etat peut emprunter dans sa propre monnaie (ce qui n’est pas vraiment le cas dans la zone euro car l’euro est partagé), la hausse du taux d’intérêt de la dette publique est accompagnée ou remplacée par une dépréciation de cette monnaie qui se traduit par des pertes de pouvoir d’achat parfois considérables pour la population.

2) La dette publique doit pouvoir être stabilisée en pourcentage du PIB

Si la dette publique ne peut pas augmenter indéfiniment, le seuil d’endettement au-delà duquel se déclenche une crise des finances publiques est impossible à déterminer précisément parce qu’il dépend de nombreux paramètres souvent non quantifiables et spécifiques à chaque pays et à chaque période.

Le Japon n’éprouve pas de difficultés pour financer son déficit et rembourser une dette publique supérieure à 200 % du PIB depuis 2011[2] mais il détient des actifs nets considérables sur les autres pays. La position globale de l’ensemble des agents économiques du pays vis-à-vis de l’extérieur est un paramètre essentiel.

La pertinence et la crédibilité de la politique économique sont également déterminantes, de même que la capacité à augmenter les impôts ou à réduire les dépenses publiques si nécessaire. Le degré probable de solidarité des autres pays, notamment au sein d’une union économique et monétaire, doit aussi être pris en compte. Le montant et la qualité des actifs que l’endettement a permis d’accumuler est enfin un élément important, de même que la situation relative de l’endettement public par rapport à celui des pays comparables.

Les économistes considèrent généralement que la dette publique est « soutenable », c’est-à-dire ne risque pas de conduire à un défaut de paiement ou à une situation proche, si l’Etat montre qu’il capable de la contrôler, c’est-à-dire en pratique de la stabiliser en pourcentage du PIB à un certain horizon[3].

3) Plus la dette est stabilisée à un niveau élevé plus les risques sont importants

Pouvoir stabiliser le ratio dette / PIB et éviter ainsi un emballement incontrôlé de la dette est une condition de sa soutenabilité mais elle n’est pas suffisante : une dette qui pourrait être stabilisée à 500 % du PIB ne serait pas soutenable car les créanciers de l’Etat s’inquièteraient bien avant qu’elle n’atteigne ce seuil et provoqueraient une crise en exigeant une prime de risque très élevée.

Le niveau maximal auquel la dette doit être stabilisée pour rester soutenable est indéterminé car il dépend des facteurs évoqués ci-dessus : crédibilité de la politique économique, comparaison avec les autres pays etc. La seule certitude est que plus la dette est stabilisée à un niveau élevé plus les risques de crise sont importants.

B) La nécessaire stabilisation du déficit public

1) La stabilisation du déficit est une condition nécessaire de la stabilisation de la dette publique

Pour que le rapport de la dette publique au PIB soit stable, il faut que la dette publique en euros augmente comme le PIB en valeur. L’augmentation de la dette publique d’une année à l’autre, en euros, résulte du déficit public de l’année en cours et des variations qui affectent les actifs financiers des administrations publiques (nationalisations et privatisations d’entreprises, prêts et remboursements de ces prêts…). On considère en général, par souci de simplification, que ces variations des actifs financiers sont relativement faibles et que l’augmentation de la dette en euros résulte de l’accumulation des déficits.

Dans ces conditions, la dette publique est stable en pourcentage du PIB si le déficit public est égal au produit du montant de la dette par le taux de croissance du PIB en valeur (voir fiche sur le solde stabilisant la dette pour plus de précisions). Si, par exemple, le taux de croissance nominal du PIB est de 3 %, un déficit maintenu à 3 % du PIB permet de stabiliser la dette à 100 % du PIB. Un déficit maintenu à 4 % la conduit à se stabiliser à 133 % du PIB et un déficit maintenu à 2 % la conduit à se stabiliser à 67 % du PIB.

Si le déficit public augmente indéfiniment, la dette publique converge vers un niveau qui est lui-même de plus en plus élevé. Autrement dit, la dette explose et n’est pas soutenable. La stabilisation du déficit est donc une condition nécessaire de la stabilisation de la dette publique. Cette condition est indépendante du taux d’intérêt de la dette publique et de la charge d’intérêts supportée par l’Etat.

2) La faiblesse du taux d’intérêt ne garantit pas la soutenabilité de la dette

La condition précédente de stabilisation de la dette peut être reformulée en faisant apparaître le solde public primaire, qui est le solde public hors charge d’intérêts de la dette.

La condition de stabilisation de la dette peut en effet être exprimée en disant que le solde primaire doit être égal à un « solde primaire stabilisant » qui lui-même est égal au produit de la dette par l’écart entre son taux d’intérêt apparent (rapport de la charge d’intérêt au stock de dette en fin d’année précédente) et le taux de croissance du PIB en valeur. Cette formulation est bien plus fréquemment utilisée mais elle est comptablement équivalente à la précédente.

Si le taux d’intérêt apparent de la dette est supérieur au taux de croissance, elle permet de voir qu’il faut dégager un excédent primaire pour la stabiliser. Si la dette est de 100 % du PIB, si son taux d’intérêt apparent est de 4,0 % et si la croissance nominale du PIB est de 3,0 %, il faut dégager un excédent primaire de 1,0 % du PIB. Si le solde primaire effectif est supérieur à ce solde primaire stabilisant, la dette diminue. S’il reste au-dessous, elle augmente indéfiniment sous « l’effet de boule de neige » des intérêts.

Cet excédent primaire stabilisant est d’autant plus important que la dette est élevée et il peut donc être impossible à obtenir car les impôts ne peuvent être accrus et les dépenses réduites que dans certaines limites. La recommandation de politique économique est alors simple : il ne faut pas procrastiner pour stabiliser la dette car plus on la laisse croître, plus c’est difficile.

La recommandation est moins claire quand le taux d’intérêt apparent de la dette est inférieur au taux de croissance du PIB en valeur.

Le solde primaire stabilisant est en effet alors un déficit et celui-ci est d’autant plus important que la dette publique est élevée. Cela signifie aussi qu’un déficit primaire très élevé maintenu indéfiniment permet toujours de stabiliser la dette. Par exemple, si le déficit primaire est maintenu à 4 % du PIB, la croissance nominale du PIB à 3 % et le taux d’intérêt à 1 %, la dette sera stabilisée à 200 % du PIB.

Considérant que le taux d’intérêt de la dette restera indéfiniment inférieur au taux de croissance du PIB, certains économistes en concluent que l’endettement public est désormais toujours soutenable. Si, toutefois, le taux d’intérêt repasse au-dessus du taux de croissance, il faudra de nouveau dégager un excédent primaire pour la stabiliser, d’autant plus important qu’on aura laissé filer la dette.

De plus, pour un taux de croissance du PIB et un taux d’intérêts donnés, la dette est stabilisée à un niveau d’autant plus élevé que le déficit primaire est important et ce niveau peut très bien être insoutenable.

Surtout, si le déficit primaire s’accroît indéfiniment, la dette publique converge vers un niveau qui est lui-même de plus en plus élevé. Autrement dit, de nouveau, la dette explose et n’est pas soutenable.

Contrairement à ce que prétendent certains économistes en France, la faiblesse des taux d’intérêt ne garantit donc pas la soutenabilité de l’endettement public.

3) La dette publique française pourrait être insoutenable

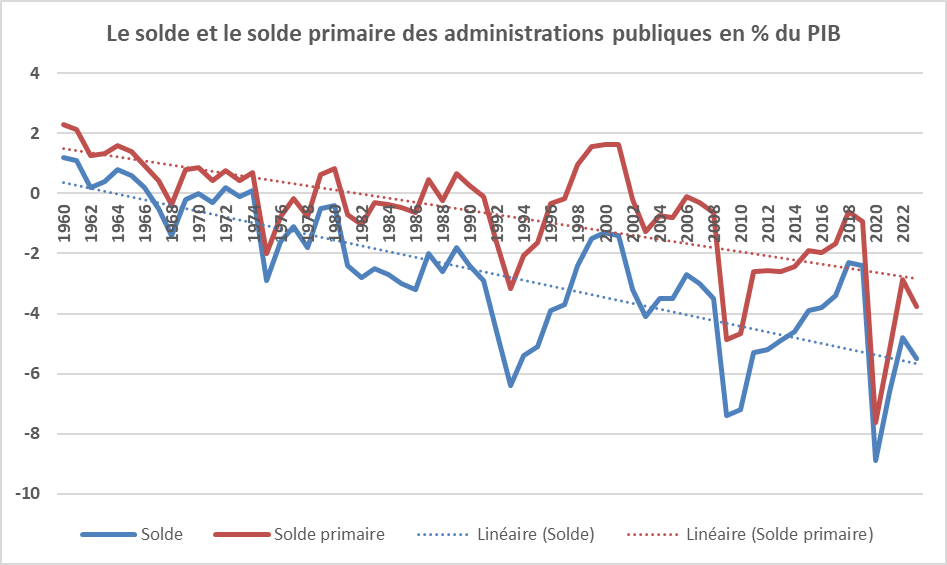

Comme le montre le graphique suivant, le solde et le solde primaire des administrations publiques françaises, en pourcentage du PIB, sont sur une tendance décroissante depuis le début de la cinquième République.

Source : Insee, FIPECO.

Source : Insee, FIPECO.

Ces soldes se creusent lors des récessions ou des périodes de fort ralentissement de l’activité, ce qui est normal car il est alors nécessaire de soutenir l’activité économique en faisant jouer les stabilisateurs automatiques, voire en prenant des mesures de relance. Il est en revanche anormal qu’ils reviennent rarement à leur niveau antérieur quand la conjoncture s’améliore.

En conséquence, la dette publique française est elle-même sur une tendance croissante depuis 1978[4] : elle s’accroit dans les périodes de crise ou de fort ralentissement économique puis elle est seulement à peu près stabilisée avant de remonter lors de la crise suivante. La dette nette des actifs des administrations publiques est également sur une pente croissante.

Source : Insee ; FIPECO.

Source : Insee ; FIPECO.

La dette publique française pourrait donc être insoutenable. Ce risque est d’autant plus fort que l’endettement de l’ensemble des agents économiques résidant en France (administrations, entreprises et ménages) vis-à-vis de l’extérieur est lui-même croissant du fait de l’accumulation de déficits des échanges extérieurs presque chaque année depuis 15 ans. La position extérieure nette de la France est désormais plus dégradée que celle de l’Italie, sans pour autant atteindre le niveau de risque de pays comme l’Espagne ou la Grèce.

Une première alerte a eu lieu en 1982-1983 à la suite du plan de relance mis en œuvre par le gouvernement. A cette époque, les marchés financiers étaient très peu développés, le Franc était une monnaie faible et l’Etat devait emprunter en devises à des banques étrangères qui, en arrêtant de lui prêter, l’ont obligé à prendre le « tournant de la rigueur ».

Ensuite, le développement des marchés financiers a facilité le financement de l’Etat et, à partir du début des années 1990, la perspective puis la création de l’euro ont rassuré ses créanciers. Ceux-ci ont en effet longtemps pensé qu’un pays de la zone euro en difficulté finirait par être aidé par les autres bien que ce soit proscrit par le traité de Maastricht. Il en est résulté une convergence des taux d’intérêt des autres pays de la zone vers le taux des obligations fédérales allemandes.

Les créanciers des Etats du sud de la zone euro ont commencé à en douter au début des années 2010, ce qui a provoqué une crise des obligations publiques jusqu’à ce que le président de la Banque Centrale Européenne (BCE) annonce qu’elle interviendrait « whatever it takes » pour les soutenir. La soutenabilité de la dette publique française est aujourd’hui assurée par la BCE mais il n’est pas sûr qu’il s’agisse d’une garantie illimitée.

C) Les limites des interventions de la banque centrale européenne

1) La soutenabilité de la dette française est jusqu’à présent assurée par la BCE

Comme les autres banques centrales des pays de l’OCDE, la BCE a acheté des titres de dette émis par les Etats de la zone euro à partir de 2010, notamment pendant la crise sanitaire. Les programmes d’achats mis en œuvre avaient toujours des montants limités qui étaient répartis entre les pays membres de la zone euro en fonction de leur part du capital de la BCE. Il n’en reste pas moins que ces montants étaient considérables et, à la fin de 2022, la Banque de France détenait ainsi, pour le compte de la BCE, de 20 à 25 % de la dette publique française[5].

Hors titres détenus par la BCE, la dette publique de la France n’a ainsi que modérément augmenté en pourcentage du PIB de 2010 à 2022. Elle est donc restée soutenable.

2) La reprise de l’inflation a conduit la BCE à arrêter de soutenir les Etats

Les propositions d’annulation des créances de la BCE sur l’Etat formulées par certains économistes sont traitées dans une autre note sur ce site.

La reprise de l’activité économique en 2021 puis l’attaque de l’Ukraine par la Russie ont entraîné une forte hausse des prix industriels et agricoles dans tous les pays qui s’est, pour le moment partiellement, répercutée sur les salaires. La reprise de l’inflation a conduit la BCE, comme les autres banques centrales de l’OCDE, a relevé ses taux d’intérêt directeurs. En outre, et surtout, elle limite désormais ses achats de titres publics au montant du remboursement de ses créances sur les Etats (l’encours total de ces créances en euros est ainsi maintenu constant).

Une hausse du taux d’inflation a souvent un impact favorable sur la dette publique dans un premier temps avant que la hausse des taux d’intérêt ne vienne annuler ce gain (cf. note sur ce sujet). Toutefois, il peut n’y avoir aucun effet positif même à court terme si les pouvoirs publics prennent des mesures budgétaires coûteuses pour limiter les effets de l’inflation sur les ménages et entreprises. Comme le montre une étude du Haut Conseil des finances publiques, ce pourrait être le cas en France.

La reprise de l’inflation oblige ainsi les Etats à revenir sur les marchés financiers pour emprunter sans améliorer la soutenabilité de l’endettement public.

3) La BCE a néanmoins toujours les moyens d’empêcher une crise des finances publiques si l’Etat concerné prend des mesures suffisantes de redressement

La France pourrait donc connaître une crise comme celle que le Royaume-Uni a connue à l’automne 2022. Les perspectives d’aggravation de la dette publique induite par la politique budgétaire du nouveau gouvernement britannique ont inquiété les acteurs des marchés financiers et entraîné une forte hausse des primes de risque sur les obligations publiques. La Banque d’Angleterre est intervenue pour limiter cette hausse, en contradiction directe avec ses objectifs de lutte contre l’inflation et l’indépendance de la politique monétaire, et le calme est revenu sur les marchés après un changement de gouvernement et de politique économique.

Pour apprécier la soutenabilité de la dette publique de la France, il faudrait savoir ce que ferait la BCE si les titres de dette d’un Etat de la zone euro faisait l’objet de pressions semblables des acteurs des marchés financiers.

Une première réponse a été donnée par la BCE en 2012, pour contrer une forte hausse des primes de risque sur les obligations publiques de plusieurs pays comme l’Italie, avec la création d’un programme d’achat de titres publics sur le marché secondaire, appelé « Outright Monetary Transactions » (OMT), pour des quantités illimitées, qui a concrétisé le « whatever it takes » de Mario Draghi.

Ces achats ne peuvent cependant concerner que des titres émis par des pays bénéficiant d’un soutien des autres membres de la zone euro dans le cadre du « mécanisme européen de stabilité » (MES). Ce « mécanisme » est un fonds doté en capital par les Etats de la zone euro et bénéficiant de leur garantie pour emprunter et prêter à des Etats en difficulté de la zone, ou à leurs établissements financiers, en contrepartie de mesures de redressement de leur économie et de leurs finances publiques. Les craintes des créanciers des Etats en difficulté de la zone euro se sont nettement atténuées du fait de l’existence de ce programme sans qu’il ait été mis en œuvre.

En 2020, au début de la crise sanitaire, l’Italie a toutefois déclaré qu’elle ne passerait jamais d’accord avec le MES et il est en effet probable qu’elle s’y refusera, comme d’autres pays du sud de l’Europe. Les acteurs des marchés financiers ont toutefois été rassurés par la mise en place d’un nouveau programme massif d’achats publics, le « pandemic emergency purchase programme ».

La BCE y a mis fin en 2022, en se limitant à maintenir inchangé son stock de créances publiques et, le 21 juillet, elle a relevé ses taux directeurs de 50 points de base. Le même jour, elle a présenté un nouvel « instrument de protection de la transmission » (IPT) de la politique monétaire dans l’ensemble de la zone euro. Il lui permet en pratique d’acheter, sans limite, des titres émis par un Etat confronté à une dégradation de ses conditions de financement non justifiée par les « fondamentaux » du pays.

Contrairement au programme OMT, il n’y a aucune référence au MES dans les conditions d’activation de l’IPT et la BCE pourrait être seule (sans le MES) à soutenir un pays en difficulté. Les pays du nord de l’Europe ne pouvaient cependant pas accepter que la BCE apporte un soutien illimité à un Etat au seul motif que ses conditions de financement se détériorent sans que ce soit justifié par ses « fondamentaux », notion trop floue. En conséquence, ils ont obtenu que la BCE prenne en considération un ensemble de critères macroéconomiques et budgétaires pour décider d’activer l’IPT.

En particulier, le pays concerné devra avoir respecté les règles budgétaires européennes ou suivi les recommandations qui lui auront été faites par le Conseil de l’Union européenne dans le cadre de la procédure relative aux « déficits excessifs ». Il devra également avoir respecté les règles ou suivi les recommandations relatives aux « déséquilibres macroéconomiques » ou encore mis en œuvre les réformes annoncées pour bénéficier du plan de relance européen. Pour apprécier le respect de ces critères, la BCE s’appuiera sans doute sur les recommandations du Conseil de l’Union européenne.

Enfin, la BCE tiendra compte de la soutenabilité de la dette publique en s’appuyant sur les analyses de la Commission européenne mais aussi sur celles du FMI ou d’autres institutions et sur celles de ses propres services. Elle se donne ainsi le pouvoir d’apprécier elle-même cette soutenabilité, indépendamment de l’avis du Conseil sur le respect des règles budgétaires.

C’est essentiel parce que ces règles sont suspendues au moins jusqu’à 2024 mais aussi parce que le Conseil, pour des raisons politiques, a toujours conclu que ses recommandations étaient suivies d’effet pour ne jamais sanctionner un pays. La BCE se donne ainsi un nouveau rôle de gardienne de la soutenabilité des dettes publiques.

Elle pourrait donc ne pas intervenir si un Etat de la zone euro se trouve dans une situation financièrement insoutenable et l’obliger ainsi à prendre des mesures drastiques pour éviter la cessation de paiement.

4) On peut toutefois penser que la BCE soutiendra toujours la France

On peut toutefois aussi considérer que la BCE ne laissera jamais un grand Etat de la zone euro aller jusqu’à la cessation de paiement car les effets sur les économies de l’ensemble de la zone pourraient être dévastateurs et elle ne peut pas en prendre la responsabilité. La France, l’Italie et l’Espagne, voire des pays de moindre poids économiques, sont « too big to fail ».

Si les pays du sud de la zone euro et les acteurs des marchés financiers en sont convaincus, les premiers peuvent s’endetter sans limite et les seconds ne jamais s’en inquiéter.

Cette dérive des finances publiques de certains pays de la zone euro risque d’avoir des effets inflationnistes que le mandat de la BCE lui impose expressément de combattre. Mais elle a implicitement dans son mandat, et certains de ses dirigeants l’ont clairement exprimé, la sauvegarde de la zone euro, qui pourrait être mise en danger si elle laissait un grand pays membre faire défaut sur sa dette publique.

5) Le risque final est celui d’un éclatement de la zone euro après la sortie d’un pays du nord

En questionnant la constitutionnalité de certains programmes d’achats de titres publics par la Bundesbank pour le compte de la BCE, la Cour suprême de Karlsruhe a envoyé un message laissant entendre que les traités n’autorisent pas la BCE à tout faire pour défendre l’euro. Il est néanmoins peu probable qu’un gouvernement ou une cour suprême prenne des décisions qui empêchent la BCE d’aider un pays en difficulté au risque d’un éclatement de la zone euro.

Les partis politiques pouvant aujourd’hui gouverner dans les pays du nord n’empêcheront probablement pas la BCE de soutenir un pays en difficulté car, pour des raisons géostratégiques, ils ne prendront pas le risque de mettre en danger l’euro et la construction européenne. En revanche, dans le cadre des règles de fonctionnement de l’Union européenne, ils s’opposeront probablement à des projets plus particulièrement soutenus par les pays du sud, ce qui pourraient conduire à un blocage des institutions européennes.

Enfin, on ne peut pas exclure l’arrivée au pouvoir, dans des pays du nord, de partis populistes mettant en avant des slogans tels que « nous ne voulons plus payer pour les pays du club Méditerranée » ou « la BCE est incapable de contenir l’inflation car elle dépend trop des pays du sud ». Ils auront plus de chances de prendre le pouvoir si certains pays du sud mettent en place des mesures aussi sensibles qu’un abaissement de l’âge minimal de départ en retraite. Ils pourraient mettre en œuvre ce programme politique en sortant de la zone euro, quelles qu’en soient les conséquences économiques, comme les Britanniques sont sortis de l’Union européenne parce que beaucoup d’entre eux voulaient « récupérer leur argent ».

Aucune zone monétaire n’est éternelle et la zone euro pourrait disparaître, par exemple parce qu’un petit pays du nord déciderait de retrouver une monnaie forte et qu’il serait suivi par de plus grands. On se retrouverait alors dans la situation d’avant l’euro avec des pays à monnaie forte au nord, ce qui ne les a jamais empêchés et ne les empêcherait pas plus d’être compétitifs, et des pays à monnaie faible au sud, obligés de prendre des « tournants de la rigueur » d’autant plus douloureux que les finances publiques sont aujourd’hui nettement plus dégradées que ce qu’elles étaient au début des années 1980.

Les médias suivants ont mentionné cette note :

Le Nouvel Economiste

Le Point

[1] Cette note parle de l’Etat pour simplifier mais le déficit et la dette publics sont ceux de l’ensemble consolidé des administrations publiques (Etat, collectivités locales et administrations de sécurité sociale notamment).

[2] Dette brute consolidée des comptes nationaux retenue par l’OCDE (138 % du PIB fin 2021 pour la France).

[3] La pertinence de ce ratio tient au fait que le PIB est une mesure approximative de l’assiette des prélèvements obligatoires et donc des ressources potentielles d’un Etat.

[4] La dette publique au sens du traité de Maastricht n’est publiée par l’Insee que depuis 1978.

[5] La part exacte de la dette publique française détenue par la Banque de France ou la BCE elle-même est mal connue, notamment parce que les montants publiés par la banque centrale ne sont pas toujours cohérents avec les normes de la comptabilité nationale.