22/02/2023

Les obligations indexées du trésor

François ECALLE

PDF à lire et imprimer

L’Etat émet des « obligations assimilables du trésor » (OAT) indexées sur l’inflation (en France ou dans la zone euro). Celle-ci ayant fortement augmenté, la charge budgétaire de cette indexation s’est elle-même nettement accrue en 2022, ce qui soulève des interrogations, parfois de vives critiques, sur la pertinence de ces émissions d’emprunts indexés. La présente note vise à éclairer ce débat.

Les premières émissions d’OAT indexées ont eu lieu en 1998 et leur encours à la fin de 2022 représentait 11,5 % de celui de la dette négociable de l’Etat.

Leur valeur de remboursement est égale à leur valeur nominale multipliée par un coefficient représentatif de l’inflation observée de leur date d’émission à leur date de remboursement. Chaque année, l’augmentation de leur valeur de remboursement qui résulte de l’inflation constatée pendant l’année fait l’objet d’une provision égale à cette augmentation dans la comptabilité budgétaire de l’Etat et cette provision majore d’autant la charge des intérêts de la dette (l’effet est le même en comptabilité nationale).

Si le taux d’inflation annuel passe par exemple de 2,0 % à 3,0 % entre les années N-1 et N, puis reste à 3,0 % par an, cette provision annuelle pour « indexation du capital des titres indexés » augmente de 2,6 Md€ en N et ensuite ne change quasiment plus.

Du fait de la hausse du taux d’inflation en 2022, cette provision est passée de 3,0 Md€ en 2021 à 15,6 Md€ en 2022, ce qui explique l’essentiel de l’augmentation de 13,0 Md€ de la charge des intérêts de la dette. Si le taux d’inflation diminue en 2023, cette provision sera plus faible, ce qui contribuera à réduire la charge des intérêts de la dette.

Si les taux d’intérêt augmentent d’un point une année et ensuite ne varient plus, l’impact sur la charge d’intérêt est plus progressif, mais aussi bien plus fort (31 Md€ au bout de dix ans).

Les OAT indexées sont émises avec un taux d’intérêt réel (hors indexation) inférieur au taux nominal des OAT non indexées ayant la même date de remboursement. L’Etat fait ainsi payer aux investisseurs le prix de la couverture contre l’inflation que leur offre ces obligations indexées. Ce prix peut toutefois s’avérer insuffisant si l’inflation est finalement plus forte que prévue. Le calcul de l’impact budgétaire net de ces émissions d’OAT indexées depuis 1998 suggère que l’Etat a été gagnant jusqu’à présent et ce mode de gestion de la dette semble être un moyen raisonnable de diversifier les risques budgétaires associés à une inflation forte ou faible.

A) Les caractéristiques générales des obligations indexées

La première émission par l’Etat d’obligations assimilables du trésor indexées sur l’inflation en France (OATi) a eu lieu en septembre 1998. Elle a été suivie en 2001 par l’émission d’OAT indexées sur l’inflation dans la zone euro (OAT€i).

Depuis lors, l’agence France Trésor (AFT) émet régulièrement de telles OAT indexées, le plus souvent à hauteur d’environ 10 % du total de ses émissions annuelles. Elles peuvent être achetées par l’ensemble des investisseurs. A la fin de 2022, l’encours d’obligations indexées s’élevait à 262 Md€, soit 11,5 % de la dette négociable de l’Etat. Les échéances des obligations non encore remboursées vont de juillet 2023 à mars 2036 pour les OATi et de juillet 2024 à juillet 2053 pour les OAT€i.

Leur valeur nominale est de 1,0 €[1] et leur taux réel (hors indexation) est fixé à l’émission pour la durée de vie du titre. Elles sont remboursées à l’échéance à hauteur de cette valeur nominale multipliée par un « coefficient d’indexation à la date du remboursement ». Ce coefficient est le rapport entre l’indice des prix à la consommation (en France ou en zone euro) à la date du remboursement et le même indice à la date d’émission. Si l’inflation a été de 20 % entre ces deux dates, chaque OAT de 1,0 € est ainsi remboursée 1,20 €.

Les intérêts payés chaque année (les coupons) sont déterminés par la formule suivante : coupon = valeur nominale x taux d’intérêt réel x coefficient d’indexation à la date du paiement du coupon.

Si le taux d’intérêt réel (taux à l’émission) avait été de 2,0 % et si l’inflation a été de 5,0 % depuis l’émission, le coupon est ainsi de 0,021 € pour un nominal de 1,0 €.

B) Le coût de l’indexation

1) La comptabilisation des charges d’indexation

En comptabilité budgétaire, le montant des coupons est enregistré dans la charge d’intérêts de la dette quand ils sont décaissés.

Par dérogation au principe selon lequel la comptabilité budgétaire est une comptabilité de caisse, l’impact de la hausse des prix sur la valeur de remboursement des obligations indexées est provisionné chaque année bien qu’il n’y ait pas de décaissement. Il s’agit de la « provision pour indexation du capital des titres indexés ».

Si la hausse des prix est de 10 % entre l’année N-1 et l’année N et si cela fait passer la valeur de remboursement, par exemple, de 1,20 € en N-1 à 1,32 € en N, une dépense de 0,12 € est enregistrée en comptabilité budgétaire. Si l’inflation est de 5 % l’année suivante, la valeur de remboursement passe à 1,39 € et une dépense de 0,07 € est enregistrée en N+1.

Les schémas d’enregistrement sont les mêmes en comptabilité nationale car celle-ci est tenue en « droits constatés » et les intérêts sont enregistrés quand ils sont dus : à partir du moment où les prix ont augmenté de x % entre l’année N-1 et l’année N, les détenteurs d’obligations indexées ont droit à un remboursement majoré de x %. La hausse de la valeur de remboursement majore donc chaque année les charges d’intérêts de l’exercice.

2) La charge d’indexation de 2017 à 2023

Les premiers résultats comptables de l’Etat en 2022 qui ont été publiés montrent que la charge d’intérêt de la dette de l’Etat s’est accrue de 13,0 Md€, passant de 38,5 Md€ en 2021 à 51,5 Md€ en 2022.

Cette augmentation était à peu près anticipée dans le projet annuel de performance du programme « charge de la dette et trésorerie de l’Etat » annexé au projet de loi de finances pour 2023 qui la décomposait ainsi :

- Un effet de l’inflation sur la provision pour indexation de + 12,6 Md€ ;

- Un effet de l’augmentation du volume de la dette de + 1,3 Md€ ;

- Un effet de la variation des taux d’intérêt de - 0,3 Md€ (le taux moyen des émissions de l’année 2022 a été inférieur au taux moyen des emprunts remboursés) ;

- Un effet résiduel calendaire de – 0,6 Md€.

L’impact de l’inflation sur la charge d’indexation, donc sur les dépenses budgétaires de l’Etat, a donc été très important en 2022. La provision pour indexation est passée de 3,0 Md€ en 2021 à 15,6 Md€ en 2022.

Si toutefois l’inflation diminue en 2023, comme l’anticipe le gouvernement, cet impact sera plus faible et la provision pour indexation va diminuer. L’annexe précité du projet de loi de finances pour 2023 prévoit ainsi une hausse de seulement 0,5 Md€ de la charge d’intérêts de la dette de l’Etat avec la décomposition suivante :

- Un effet de l’inflation sur la provision pour indexation de – 2,2 Md€ ;

- Un effet de l’augmentation du volume de la dette de + 1,5 Md€ ;

- Un effet de la variation des taux d’intérêt de + 1,0 Md€ ;

- Un effet résiduel calendaire de + 0,2 Md€.

L’encours des obligations indexées étant de 262 Md€ à la fin de 2022, si l’inflation en France et dans la zone euro en 2023 est supérieure de 1,0 point à la prévision du gouvernement, la provision pour indexation sera supérieure de 2,6 Md€ (l’effet de l’inflation sur la charge d’intérêt sera donc de + 0,4 Md€ au lieu de – 2,2 Md€). Si l’inflation est inférieure de 1,0 point à cette prévision, la provision sera inférieure de 2,6 Md€.

Le graphique suivant présente l’impact de ces facteurs sur la variation de la charge d’intérêts d’une année à l’autre de 2017 à 2023. La provision pour indexation a joué dans les deux sens pour des montants relativement faibles de 2017 à 2021 avant une très forte contribution à la hausse de cette charge en 2022 et une contribution limitée à sa baisse en 2023.

Si le taux d’inflation se stabilise à son niveau de 2023, la provision pour indexation restera chaque année à peu près du même montant qu’en 2023 et ne contribuera quasiment plus à faire varier la charge d’intérêts[2].

Source : projet de loi de finances pour 2023 ; projet annuel de performance de la mission « engagements financiers de l’Etat ».

3) Comparaison avec la charge d’intérêt des obligations non indexées

Si le taux d’inflation annuel augmente d’un point entre l’année N-1 et l’année N et passe par exemple de 2,0 % à 3,0 %, puis reste à 3,0 % par an, la provision pour indexation augmente de 2,6 Md€ l’année N et ensuite ne change quasiment plus. Le coupon annuel est durablement plus élevé mais cet effet est secondaire.

Si tous les taux d’intérêt augmentent d’un point la même année et ensuite ne changent plus, l’impact sur la charge d’intérêt est plus progressif, mais aussi bien plus fort.

Plus précisément, il est immédiat sur la charge de la dette à court terme et sur celle de la dette qui couvre le déficit de l’année en cours, mais le taux des dettes à long terme émises dans le passé, et donc le taux moyen du stock de dettes, n’est modifié que progressivement au fur et à mesure de leur renouvellement. Or la durée de vie moyenne de la dette négociable de l’Etat en décembre 2022 est de 8,5 ans et certains emprunts ont des échéances à 50 ans.

Au total, une hausse au 1er janvier de 100 points de base de tous les taux d’intérêt, c’est-à-dire sur toute la « courbe des taux » qui donne à chaque instant le taux d’intérêt en fonction de la durée de l’emprunt, entraîne une augmentation de la charge d’intérêt de la seule dette négociable de l’Etat (76 % de la dette publique), en comptabilité nationale, de 2,4 Md€ la première année, de 6,0 Md€ la deuxième, de 16,3 Md€ la cinquième et de 31,4 Md€ la dixième[3]. Une baisse des taux a des effets symétriques.

Source : projet de loi de finances pour 2023 ; charge d’intérêts en comptabilité nationale ; FIPECO.

C) La pertinence de l’émission d’obligations indexées

Les OAT indexées sont émises avec un taux d’intérêt réel (hors indexation) inférieur au taux nominal des OAT non indexées ayant la même échéance de remboursement. Si les prix n’augmentent pas entre les dates d’émission et de remboursement, la valeur de remboursement est égale au montant émis (la valeur nominale) et l’Etat verse des intérêts plus faibles sur les obligations indexées que sur les obligations non indexées. Il est donc gagnant.

Si l’inflation est forte entre les dates d’émission et de remboursement, il se peut que l’augmentation de la valeur de remboursement et du montant des coupons annuels soit plus importante que le gain sur les intérêts annuels résultant de l’écart entre taux nominal et taux réel à l’émission. L’Etat peut donc être perdant.

En émettant des obligations indexées, il offre aux investisseurs une couverture contre le risque d’inflation et la fait payer à travers un taux d’intérêt réel inférieur au taux nominal en vigueur au moment de l’émission. Ce prix qu’il fait payer dépend des perspectives d’évolution de l’inflation au moment de l’émission et peut s’avérer insuffisant si l’inflation constatée est finalement plus élevée.

En émettant des obligations indexées, il offre aux investisseurs une couverture contre le risque d’inflation et la fait payer à travers un taux d’intérêt réel inférieur au taux nominal en vigueur au moment de l’émission. Ce prix qu’il fait payer dépend des perspectives d’évolution de l’inflation au moment de l’émission et peut s’avérer insuffisant si l’inflation constatée est finalement plus élevée.

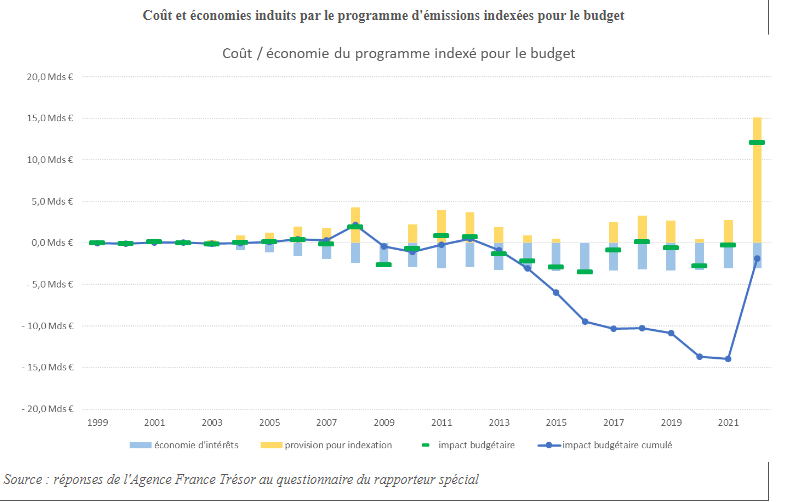

Le graphique suivant permet de comparer le coût de la provision pour indexation et le gain qui résulte de l’émission des OAT indexées à un taux inférieur au taux des OAT non indexées depuis 1999. L’impact budgétaire net a varié au cours du temps et il était encore favorable à hauteur d’environ 2 Md€ à la fin de 2022 (rapport spécial du Sénat sur la mission « engagements financiers de l’Etat »).

Source : rapport spécial du Sénat sur la mission « engagement financiers de l’Etat »

Le gain sur les coupons annuels et la perte sur la provision pour indexation devraient être actualisés à une même date pour pouvoir établir a posteriori la rentabilité financière de chacune ces émissions. L’impact cumulé qui apparaît sur ce graphique suggère néanmoins que l’Etat a plutôt été gagnant jusqu’à présent.

Surtout, l’émission d’obligations indexées est un moyen de diversifier les risques pour l’Etat. S’il n’en émet pas, il prend en effet le risque de devoir supporter finalement une charge d’intérêt trop forte au cas où l’inflation serait durablement faible. A hauteur de seulement un peu plus de 10 % de la dette négociable totale, cette diversification des risques semble raisonnable.

Les médias suivants ont mentionné cette note :

RTL

[1] Comme les OAT non indexées.

[2] Plus exactement, si on part d’une valeur de remboursement de 100, une inflation de 5 % conduit cette valeur de remboursement à 105,0 et à une charge de 5,0 ; ensuite, si l’inflation reste à 5 %, la valeur de remboursement passe à 110,25 et la charge à 5,25 l’année suivante ; puis la valeur de remboursement passe à 115,76 et la charge à 5,51 etc.

[3] En tenant compte uniquement de l’augmentation de la dette qui résulte de la hausse de la charge d’intérêt, le « solde primaire », c’est-à-dire les recettes moins les dépenses hors charges d’intérêt, étant supposé constant.