FIPECO, le 04.12.2024

Les fiches de l’encyclopédie IV) Les prélèvements obligatoires

2) L’évolution des prélèvements obligatoires

PDF à lire et imprimer

La définition, les méthodes d’estimation, le montant et la répartition des prélèvements obligatoires (PO) font l’objet d’une autre fiche.

La croissance des prélèvements obligatoires résulte à la fois de leur évolution « spontanée », c’est-à-dire à législation constante, et de l’impact des « mesures nouvelles ». La fiche relative aux prévisions de recettes des administrations publiques précise ces notions d’évolution spontanée et de mesures nouvelles et explique comment elles sont mesurées.

Cette fiche présente l’évolution du « taux des prélèvements obligatoires », qui rapporte leur montant au PIB, en isolant l’impact des mesures nouvelles. Elle décompose ensuite cette évolution, par catégories de prélèvements et d’administrations publiques, puis la compare à celle des taux des PO dans les autres pays européens.

A) L’évolution du taux des prélèvements obligatoires en France

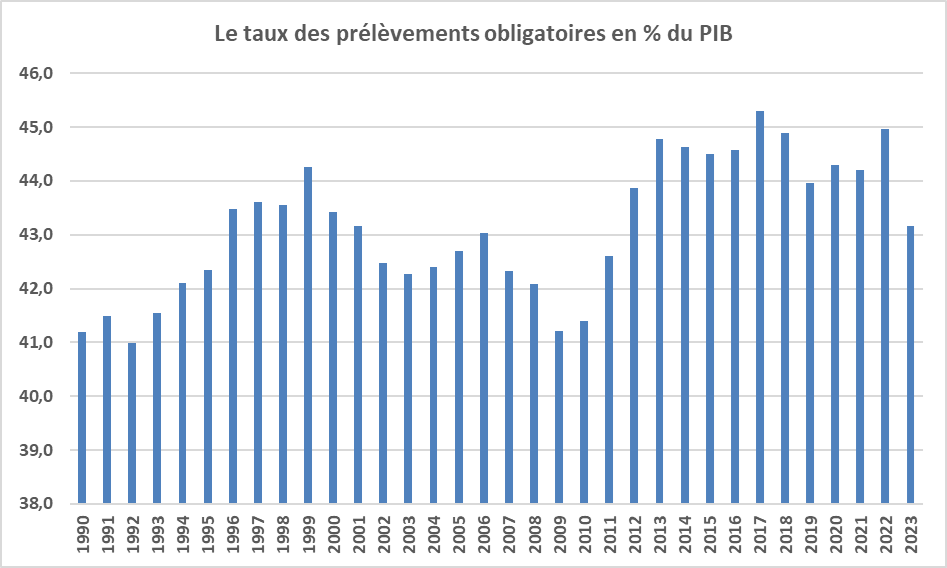

Le graphique ci-dessous présente l’évolution du taux des PO. Elle est caractérisée par : une hausse sensible dans les années 1990 ; une baisse dans les années 2000 ; une forte augmentation de 2009 à 2013 ; une relative stabilisation de 2014 à 2022 ; une forte baisse en 2023.

Source : Insee ; FIPECO.

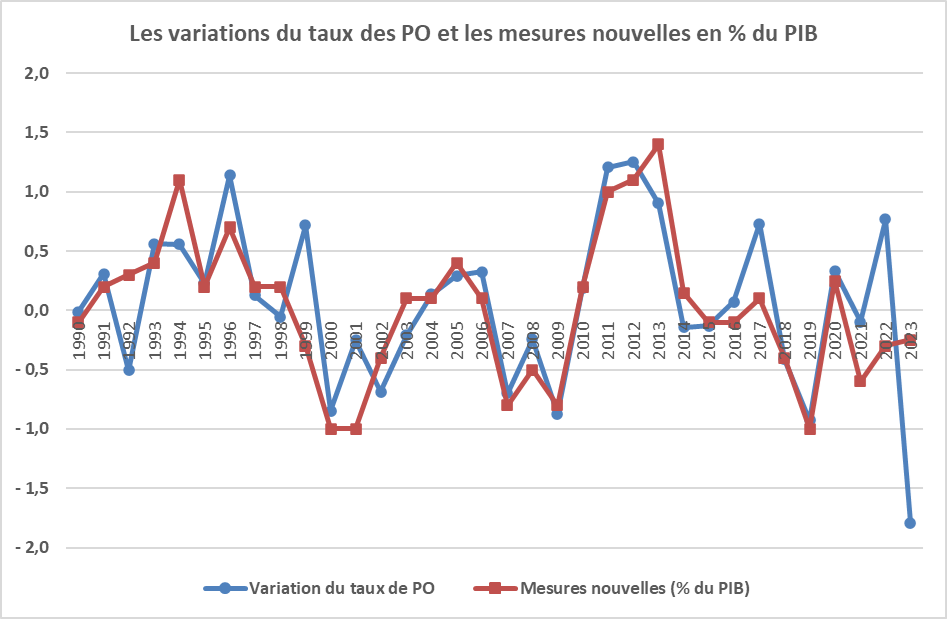

Le graphique suivant montre la contribution des mesures nouvelles aux variations annuelles du taux des prélèvements obligatoires. Les mesures nouvelles sont tirées d’un article de la revue Sociétal jusqu’à 2006[1], et complétées par celles qui figurent dans les derniers rapports économiques, sociaux et financiers annexés aux projets de lois de finances ou dans les programmes de stabilité ainsi que dans le programme budgétaire et structurel à moyen terme de novembre 2024 pour les années 2019 à 2023. En 2019, l’importance des mesures nouvelles (- 1,0 % du PIB) résulte surtout de l’impact temporaire du remplacement du CICE par un allégement de cotisations sociales. Le contre coup de cette mesure en 2020 explique aussi une contribution positive des mesures nouvelles à la hausse des PO en 2020 alors que cette année a été marquée par d’importantes baisses d’impôts.

De 2020 à 2022, le taux des PO a augmenté de 0,7 point alors que les mesures nouvelles ont contribué à le réduire de 0,9 point, ce qui tient à une élasticité au PIB particulièrement forte (cf. ci-dessous). Une normalisation a été observée en 2023 où le taux des PO a baissé de 1,8 points alors que les mesures nouvelles n’y ont contribué que pour 0,25 point. De 2017 à 2023, le taux des PO a diminué de 2,1 points et les mesures nouvelles y ont contribué pour 2,3 points.

Source : Insee pour le taux des PO ; François Ecalle et rapports annexés aux projets de lois de finances ou programmes de stabilité pour les mesures nouvelles ; FIPECO.

Source : Insee pour le taux des PO ; François Ecalle et rapports annexés aux projets de lois de finances ou programmes de stabilité pour les mesures nouvelles ; FIPECO.

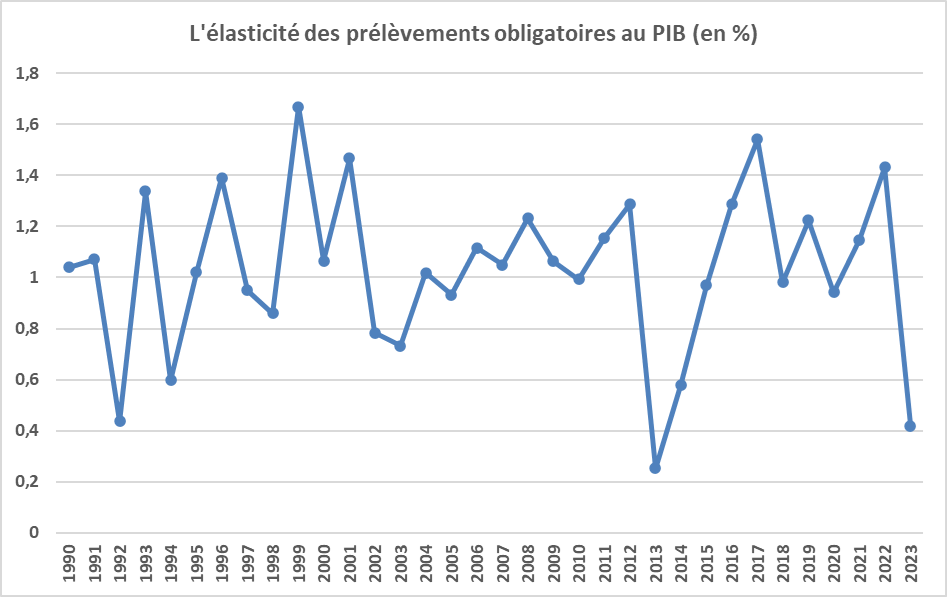

Les variations annuelles du taux des PO tiennent aux mesures nouvelles mais aussi à une « élasticité des prélèvements obligatoires au PIB » (rapport entre la croissance spontanée des PO et la croissance du PIB en valeur) différente de 1,0. L’évolution de cette élasticité est présentée dans la fiche sur l’impact de la croissance sur le PIB. Depuis 1990, elle est en moyenne de 1,06.

En 2022, elle a été particulièrement forte (1,4) et un contre-coup a été observé en 2023 où elle a été seulement de 0,4.

Source : FIPECO

Source : FIPECO

B) Les évolutions par catégories de prélèvements et d’administrations

1) La répartition entre impôts et cotisations sociales

Les prélèvements obligatoires regroupent les impôts et les cotisations sociales. Le graphique suivant présente l’évolution de la part des cotisations sociales dans le total des prélèvements obligatoires depuis 1995.

Cette part a fortement baissé dans la deuxième moitié des années 1990 avec la substitution progressive de la CSG, considérée comme une « imposition de toute nature » par le Conseil constitutionnel, à des cotisations sociales salariales.

Sa forte augmentation en 2009 traduit surtout une diminution plus forte du produit des impôts, notamment de l’impôt sur les sociétés, pendant la récession. Un contrecoup est observé au cours des deux années suivantes. Au-delà de ces fluctuations, la tendance depuis la fin des années 1990 est plutôt à une augmentation de la part des cotisations sociales, notamment de la composante salariale de ces cotisations, jusqu’à 2014. Ensuite, la baisse des cotisations patronales (en remplacement du CICE en 2019) et la nouvelle substitution de CSG à des cotisations salariales en 2018 ont entraîné une nouvelle diminution de leur part des prélèvements obligatoires.

Source : Insee ; FIPECO.

Source : Insee ; FIPECO.

2) La répartition entre administrations publiques

Le graphique suivant montre comment ont évolué les parts des trois catégories d’administrations publiques dans le total des PO : les « administrations publiques centrales » (APUC) qui regroupent l’Etat et les organismes divers d’administration centrale (établissements publics non marchands sous le contrôle de l’Etat), les « administrations publiques locales » (APUL) et les « administrations de sécurité sociale » (ASSO).

Source : Insee ; FIPECO ; le total n’est pas exactement égal à 100 % car une petite partie des PO est affectée à l’Union européenne.

Source : Insee ; FIPECO ; le total n’est pas exactement égal à 100 % car une petite partie des PO est affectée à l’Union européenne.

La part des prélèvements obligatoires affectée aux administrations de sécurité sociale augmente tandis que celle affectée à l’Etat diminue, en partie parce que des transferts de l’Etat aux régimes sociaux ont été remplacés par l’affectation de taxes et impôts. La part des prélèvements des administrations publiques locales augmente un peu. La hausse de leurs dépenses a été financée relativement plus par des transferts supplémentaires de l’Etat que par la hausse de leurs prélèvements obligatoires.

C) Les comparaisons internationales

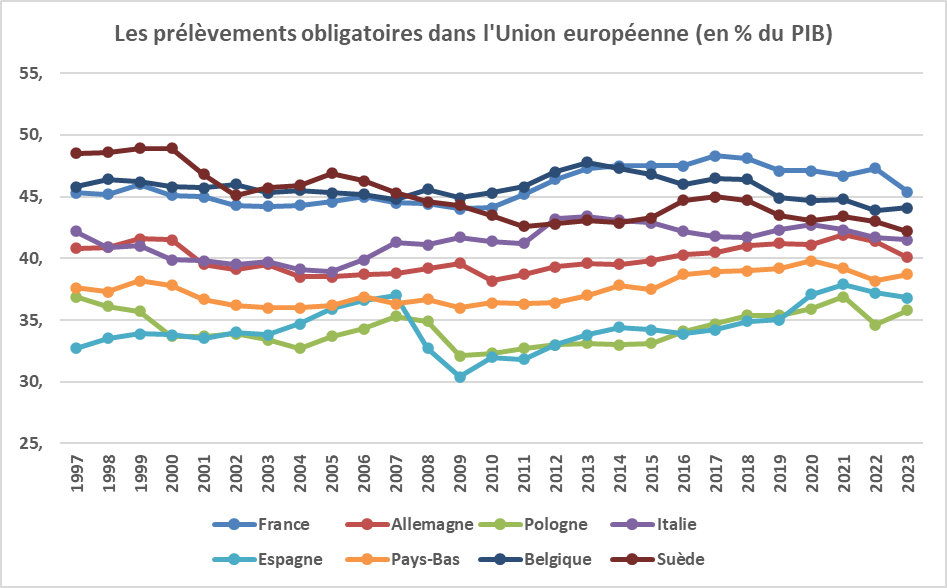

Depuis le début des années 1990, la France fait partie, comme la Belgique et la Suède, des grands pays de l’Union européenne dont les taux de PO sont les plus élevés et se distinguent de ceux de l’Allemagne, de la Pologne, des Pays-Bas et de l’Espagne.

Source : Eurostat ; le taux calculé par Eurostat pour la France est supérieur à celui de l’Insee (cf. fiche) ; FIPECO

La Suède a sensiblement réduit son taux de PO à partir d’un niveau très élevé dans les années 1990 pour l’amener au-dessous de celui de la France. Le taux belge a légèrement diminué pour passer au-dessous de celui de la France. L’Italie a d’abord diminué le sien pour le relever au milieu des années 2000. L’Allemagne et les Pays-Bas ont des taux assez proches et à peu près au même niveau en 2023 qu’en 1995. Le taux espagnol a connu de fortes variations, à la baisse puis à la hausse, du fait de la crise de 2008-2009 puis de la mise en œuvre d’un programme d’ajustement budgétaire. Le taux polonais a d’abord diminué au début des années 2000 et se situe désormais sur une tendance croissante.

[1] « Pourquoi le déficit public s’aggrave-t-il ? » François Ecalle ; Sociétal n°74 ; 2011.