FIPECO, le 06.11.2024

Les fiches de l’encyclopédie IV) Les prélèvements obligatoires

20) La cotisation sur la valeur ajoutée des entreprises

PDF à lire et imprimer

La « cotisation sur la valeur ajoutée des entreprises » (CVAE) a été créée par la loi de finances initiale pour 2010 en même temps que la « cotisation foncière des entreprises » (CFE). La CVAE et la CFE forment ensemble la « contribution économique territoriale » (CET) qui a remplacé la « taxe professionnelle » (TP) supprimée par cette même loi de finances. La CVAE est classée par les comptables nationaux parmi les « impôts sur la production » et la baisse de ces impôts décidée en 2020 la concerne plus particulièrement, son taux ayant été réduit de moitié en 2021. Sa suppression définitive en deux étapes (2023 et 2024) a été prévue dans la loi de finances initiale pour 2023, mais la deuxième étape a été étalée jusqu’à 2027 dans la loi de finances initiale pour 2024 et est remise en cause dans le projet de loi de finances pour 2025.

La première partie de cette fiche décrit les principales caractéristiques de la CVAE et la deuxième la situe au sein des impôts sur la production, dont elle présente quelques propriétés.

A) Les principales caractéristiques de la CVAE

1) Les dispositions fiscales

Les entreprises et les travailleurs indépendants dont le chiffre d’affaires (CA) annuel dépasse 152 500 €, quel que soit leur statut juridique ou leur régime fiscal, sont obligées de déclarer leur valeur ajoutée et leurs effectifs salariés au titre de la CVAE. Toutefois, seules les entreprises ou personnes dont le chiffre d’affaires est supérieur à 500 000 € en sont redevables. Elle n’est pas due la première année de création d’une entreprise, sauf en cas de transmission d’activité.

Les personnes et entreprises exonérées de CFE sont exonérées de CVAE. De nombreuses activités sont exonérées de CFE par la loi (agriculteurs, chauffeurs de taxis, éditeurs de presse, aides à domicile, établissements d’enseignement etc.). En outre, les collectivités territoriales ou les établissements publics de coopération intercommunale peuvent décider d’exonérer de CFE et de CVAE d’autres activités dont la liste est également fixée par la loi, de manière permanente ou temporaire.

La cotisation est égale au produit de la valeur ajoutée par un taux, fixé au niveau national par la loi, qui est progressif en fonction du CA. Il a été divisé par deux en 2021 puis de nouveau par deux en 2023 et réduit en 2024 pour être égal à 0,094 % pour un CA de 3,0 M€, à 0,263 % pour un CA de 10 M€ et à 0,28 % pour un CA de plus de 50 M€. La valeur ajoutée retenue est plafonnée à 80 ou 85 % du chiffre d’affaires. Une cotisation minimale est fixée à 63 €. A la CVAE s’ajoutent des frais de gestion égaux à 9,23 % de son montant qui sont prélevés au profit des chambres de commerce et d’industrie.

Jusqu’à 2022, les collectivités locales recevaient le produit de la CVAE au taux de 0,375 % et l’Etat prenait à sa charge, sous forme d’un dégrèvement automatique (le « dégrèvement barémique »), le coût budgétaire des taux plus faibles appliqués aux entreprises dont le CA était inférieur à 50 M€. Depuis 2023, la CVAE est affectée à l’Etat (cf. ci-dessous).

Le total de la CVAE et de la CFE, qui constitue la CET, est plafonné à 1,531 % de la valeur ajoutée (3,0 % avant la réforme de 2021). Ce dégrèvement s’impute sur la CFE. Ce lien entre la CVAE et la CFE, ainsi que les exonérations communes, explique l’existence de la contribution économique territoriale.

La cotisation sur la valeur ajoutée de l’année N donne lieu à deux acomptes de 50 % en juin et septembre N, puis à une déclaration avec versement du solde (ou restitution du trop payé) en mai N+1. Les acomptes et le solde étaient versés par les entreprises à l’Etat qui les reversait aux collectivités locales avec un an de décalage jusqu’à 2022.

La valeur ajoutée est comptabilisée et déclarée au niveau de l’entreprise. Lorsque celle-ci a des établissements situés dans plusieurs collectivités locales, le produit de la CVAE était, jusqu’à 2022, réparti entre elles par l’Etat au prorata des effectifs salariés des établissements situés dans chacune d’elles, pour les deux tiers, et de la valeur locative des immobilisations des établissements situés dans chacune d’elles, pour un tiers.

2) Les recettes et leur affectation

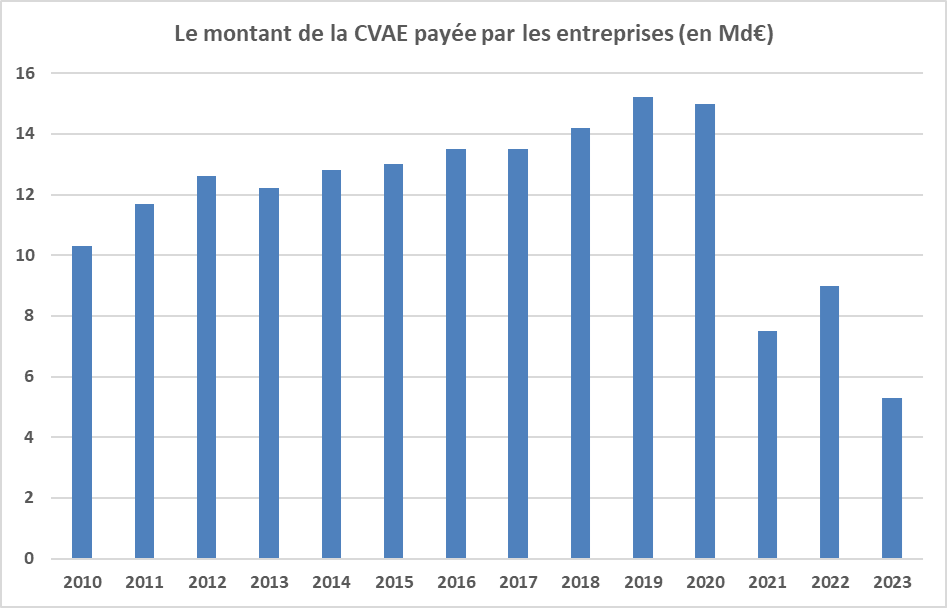

La cotisation sur la valeur ajoutée des entreprises (CVAE) a rapporté 9,6 Md€ aux collectivités territoriales et à leurs groupements en 2021 et 9,3 Md€ en 2022 (après 19,5 Md€ en 2020). Ces recettes ont été réparties entre les départements (40 %) et les communes et intercommunalités (60 %). Du fait des dégrèvements pris en charge par l’Etat, les entreprises ont payé 9,0 Md€ en 2022 en comptabilité nationale selon l’Insee (après 15,0 Md€ en 2020).

A partir de 2023, le produit de la CVAE est affecté à l’Etat et les collectivités locales reçoivent en compensation une fraction de la TVA. Cette fraction est elle-même divisée en deux parts. La première est figée et correspond aux recettes de CVAE reçues en moyenne par les collectivités locales au cours des trois des années 2020 à 2022. La seconde, qui correspond à l’accroissement du produit de la TVA, est affectée à un « fonds national d’attractivité économique des territoires » (FNAET) dont la répartition entre les collectivités locales est faite avec la même clé que celle de la CVAE jusqu’à 2022 (cf. ci-dessus). Les inspections générales des finances et de l’administration ont été chargées d’examiner de nouvelles clés de répartition pour les années 2024 et suivantes.

En 2023, la CVAE prélevée sur les entreprises s’est élevée à 5,3 Md€.

Selon une note du conseil d’analyse économique de juin 2019, la CVAE pesait plus fortement, en pourcentage de la valeur ajoutée, sur les services publics industriels et commerciaux (eau, gaz, électricité…), l’industrie manufacturière, le secteur financier et les transports et moins fortement sur l’agriculture, la santé, l’enseignement et la construction.

Les évolutions de son produit sont assez erratiques et peu corrélées avec celles de la valeur ajoutée des entreprises pour des raisons mal connues et donc difficilement prévisibles. Elles résultent pour partie des fluctuations de la valeur ajoutée des banques et assurances, qui est difficile à mesurer (la pertinence du concept de valeur ajoutée est limitée s’agissant des activités financières).

Source : Insee ; FIPECO

B) Un impôt sur la production

La CVAE est classée par les comptables nationaux parmi les impôts sur la production. Ceux-ci font l’objet d’une fiche spécifique sur ce site qui est résumée ici.

1) Le poids des impôts sur la production

Les impôts sur la production forment un ensemble hétéroclite de prélèvements obligatoires regroupés sous cette appellation par Eurostat et l’Insee. Leurs assiettes sont très diverses ; valeur ajoutée des entreprises, valeurs cadastrales des biens immobiliers, masse salariale, chiffre d’affaires etc.

Le produit de l’ensemble des impôts sur la production s’est élevé à 130,4 Md€ en 2023 en comptabilité nationale, dont 5,3 Md€ pour la CVAE. Celle-ci représentait donc 4,1 % de leur montant total.

Selon Eurostat, le produit des impôts sur la production était égal à 4,5 % du PIB en France en 2023 contre 2,2 % en moyenne dans la zone euro, 2,4 % dans l’Union européenne et seulement 0,9 % en Allemagne. La France est au deuxième rang de l’Union, mais très loin derrière la Suède (10,5 % du PIB) où le financement de la protection sociale est assuré en très grande partie par des impôts et non par des cotisations sociales.

Ils ne sont pas tous payés par des entreprises car on y trouve, par exemple, les taxes foncières dues par les ménages. Celles-ci constituent en effet un impôt sur la production de services de logements par les ménages pour les comptables nationaux. Elles représentaient 24,8 Md€ sur un total de 130,4 Md€ d’impôts sur la production en France en 2023. On y trouve également la taxe sur les salaires dont une partie est payée par les hôpitaux publics.

En 2023, les impôts sur la production payés par les sociétés (donc hors entreprises individuelles), financières et non financières ont représenté 3,1 % du PIB en France, ce qui était nettement supérieur à la moyenne de la zone euro (1,5 %) ou de l’Union européenne (1,7 %) et au niveau atteint dans les autres grands pays européens, Suède exceptée.

2) L’impact économique de ces impôts

Ces prélèvements majorent les coûts de production des entreprises et réduisent leur compétitivité, au détriment de l’emploi et du pouvoir d’achat.

Ils ont en outre pour caractéristique, souvent mise en avant, de ne pas tenir compte des résultats des entreprises et donc de renforcer les difficultés de celles qui ne dégagent pas de profits. C’est toutefois une propriété commune à tous les prélèvements sur les entreprises à l’exception de l’impôt sur les bénéfices des sociétés. A cet égard, la CVAE est moins dommageable que les impôts sur la masse salariale ou sur les immobilisations puisqu’elle est assise sur la valeur ajoutée qui est un solde de gestion. Cette assiette a en outre l’avantage de la neutralité au regard du choix entre les combinaisons possibles de capital et de travail.

Le conseil d’analyse économique (CAE) note cependant qu’elle constitue en partie une taxe sur le chiffre d’affaires puisque son taux en dépend. Or les taxes sur le chiffre d’affaires sont particulièrement dommageables car elles s’ajoutent en cascade à toutes les étapes des chaînes de valeur et défavorisent donc les circuits longs sans aucune raison. Elles agissent comme une combinaison de taxes sur les exportations et de subventions aux importations de biens intermédiaires, contribuant ainsi à dégrader le solde commercial.

Le CAE relève en outre que la valeur ajoutée prise en compte est brute (l’amortissement du capital n’en est pas déduit) et que cela pénalise les entreprises les plus capitalistiques.

Les justifications de la baisse de la CVAE mise en œuvre en 2021, et peut-être de sa disparition totale avant 2027, sont plus précisément examinées dans une note d’analyse sur ce site.