FIPECO, le 21.11.2024

Les fiches de l’encyclopédie IV) Les prélèvements obligatoires

19) Les impôts sur la production

PDF à lire et imprimer

Une baisse des impôts sur la production a été engagée en 2021, avec notamment une forte diminution du taux de la cotisation sur la valeur ajoutée des entreprises (CVAE). Cette fiche fait le point sur la nature et le rendement des impôts sur la production en 2023 puis sur leur évolution de 2016 à 2023, en France et dans les autres pays européens, enfin sur leur impact économique. L’intérêt d’une suppression de la CVAE est examiné dans une autre note.

A) Les impôts sur la production en 2023

1) Une catégorie hétérogène

Les « impôts sur la production » constituent une catégorie de prélèvements obligatoires (PO) dans la nomenclature de la comptabilité nationale qui est décomposée en deux sous-ensembles : les « impôts sur les salaires et la main d’œuvre » et les « impôts divers sur la production ».

Les impôts sur les salaires et la main d’œuvre se sont élevés à 54,8 Md€ en 2023 et comprennent notamment la taxe sur les salaires (16,7 Md€), qui s’applique aux activités non assujetties à la TVA, le versement mobilités (11,3 Md€), qui est affecté aux autorités organisatrices des transports régionaux, la contribution au financement de l’apprentissage (11,2 Md€) et le forfait social (6,4 Md€), qui est un impôt prélevé sur les revenus salariaux non soumis à cotisations sociales (comme l’intéressement).

Les impôts divers sur la production se sont élevés à 75,6 Md€ et sont principalement assis sur le foncier avec les taxes foncières (41,1 Md€), la cotisation foncière des entreprises (7,1 Md€) et les diverses taxes associées comme celles qui sont prélevées au profit des chambres consulaires. Ils comprennent aussi des impôts assis sur le chiffre d’affaires (contribution sociale de solidarité des sociétés, pour 4,8 Md€), sur la valeur ajoutée des entreprises (CVAE, pour 5,3 Md€), sur les dépôts bancaires (prélèvement au profit du fonds de garantie et de résolution, pour 4,0 Md€), sur les surfaces commerciales (taxe de ce nom, pour 1,2 Md€), sur les équipements des entreprises de réseaux (2,0 Md€) etc.

Le produit total des impôts sur la production était de 130,3 Md€ en 2023, soit 4,6 % du PIB.

2) Des impôts surtout, mais pas seulement, payés par les entreprises

Les impôts sur la production ne sont pas tous payés par des entreprises car on y trouve, par exemple, les taxes foncières dues par les ménages. Celles-ci constituent en effet un impôt sur la production de services de logement par les ménages pour les comptables nationaux. Elles représentaient 24,8 Md€ sur les 130,3 Md€ d’impôts sur la production en France en 2023. A noter également qu’une partie de la taxe sur les salaires est payée par les hôpitaux publics.

En 2023, les impôts sur la production payés par les entreprises non financières et les sociétés financières, se sont élevés à 90,2 Md€ en France, soit 3,2 % du PIB.

3) Des impôts souvent affectés aux collectivités locales

Beaucoup de ces impôts sont affectés aux collectivités locales, notamment les taxes foncières. Le versement mobilités est affecté aux autorités organisatrices des transports régionaux.

D’autres impôts sont affectés à des régimes de sécurité sociale, comme la taxe sur les salaires ou la contribution sociale de solidarité des sociétés, ou encore aux chambres consulaires (taxe pour frais des chambres de commerce et d’industrie). Le seul impôt de production affecté à l’Etat et d’un rendement significatif est la contribution sur les salaires au profit du fonds national d’aide au logement (2,6 Md€), ce fonds n’étant qu’un démembrement budgétaire de l’Etat sans personnalité juridique.

Leur affectation à des organismes autres que l’Etat peut faire obstacle à la suppression ou à la réduction de ces impôts car il faut généralement que l’Etat compense la diminution de leurs ressources. Depuis quelques années, l’État affecte le plus souvent une fraction de la TVA aux organismes qu’il prive d’une ressource fiscale. C’est ce qu’il a fait pour compenser les pertes résultant pour les collectivités locales de la diminution de la CVAE.

B) L’évolution de 2016 à 2023

En 2019, la réforme de l’apprentissage et la création de France Compétences ont conduit l’Insee à classer cet organisme parmi les administrations publiques et à inclure la totalité du produit de la contribution des entreprises au développement de l’apprentissage dans les prélèvements obligatoires. Auparavant, la majeure partie de cette taxe était considérée par les comptables nationaux comme le paiement par les entreprises de services de formation à des organismes privés. Il en résulte une hausse de 4,6 Md€ du produit des impôts sur la masse salariale en 2019 puis de 1,5 Md€ supplémentaire en 2020[1].

Dans la suite de ce texte, le produit de ces impôts a été majoré de 6,0 Md€ pour les années antérieures à 2018 de sorte de neutraliser l’impact statistique de cette réforme de la gouvernance de l’apprentissage et du changement de périmètre des administrations publiques en résultant, les sommes effectivement dues par les entreprises n’ayant pas été modifiées par cette réforme.

Dans ces conditions, le produit des impôts sur la production est passé de 108,8 Md€ en 2016 à 130,3 Md€ en 2023 (+ 21,5 Md€), soit une croissance de 19,8 %, et de 4,9 à 4,6 % du PIB.

Les impôts sur la masse salariale se sont accrus de 12,0 Md€ (soit de 28,0 %) dont 3,2 Md€ pour la taxe sur les salaires comme pour le versement mobilités et 3,7 Md€ pour la contribution au financement de l’apprentissage.

Les impôts divers sur la production ont augmenté de 9,6 Md€ (soit de 14,5 %) de 2016 à 2023 malgré les mesures mises en œuvre à partir de 2021, notamment la baisse du taux de la CVAE. Le produit de celle-ci a en effet diminué de 8,2 Md€. En revanche, les taxes foncières (sur les entreprises et les ménages) se sont accrues de 7,9 Md€ et la taxe perçue au profit du fonds de garantie des dépôts bancaires de 2,4 Md€.

Malgré la réforme engagée en 2021, les impôts de production payés par les entreprises ont augmenté de 77,6 Md€ en 2016 à 90,2 Md€ en 2023, soit de 12,6 Md€ et 16,2 %, mais ils ont légèrement diminué en pourcentage du PIB, de 3,5 % en 2016 à 3,2 % en 2023.

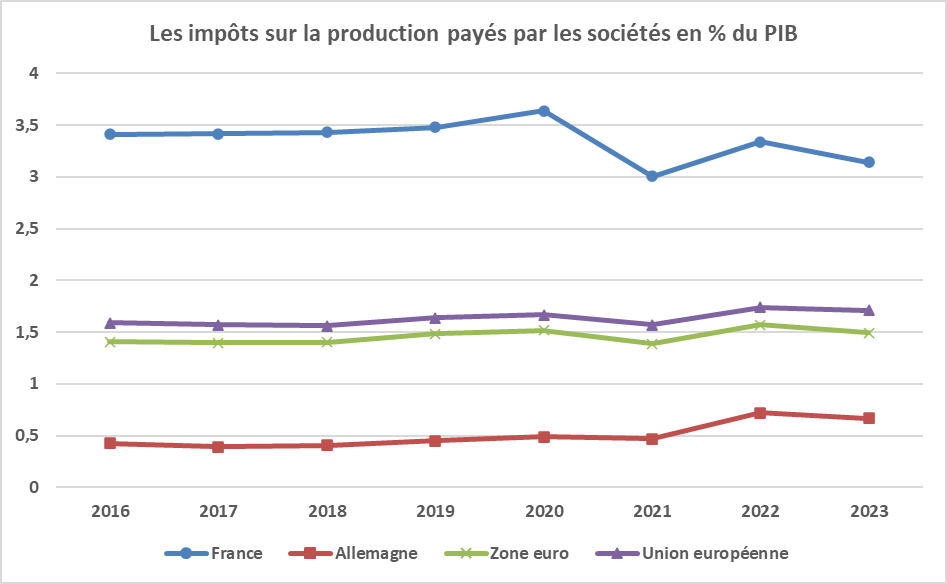

Le graphique suivant présente ces évolutions année par année de 2016 à 2023 en pourcentage du PIB. Elles sont marquées par une relative stabilité de ces ratios de 2016 à 2019, par une hausse en 2020, du fait surtout de la baisse de la valeur du PIB, par une baisse en 2021, surtout du fait du rebond du PIB et des nouvelles mesures fiscales, puis par une nouvelle hausse en 2022 et une nouvelle baisse en 2023.

Source : Insee, FIPECO.

Source : Insee, FIPECO.

C) Les comparaisons internationales

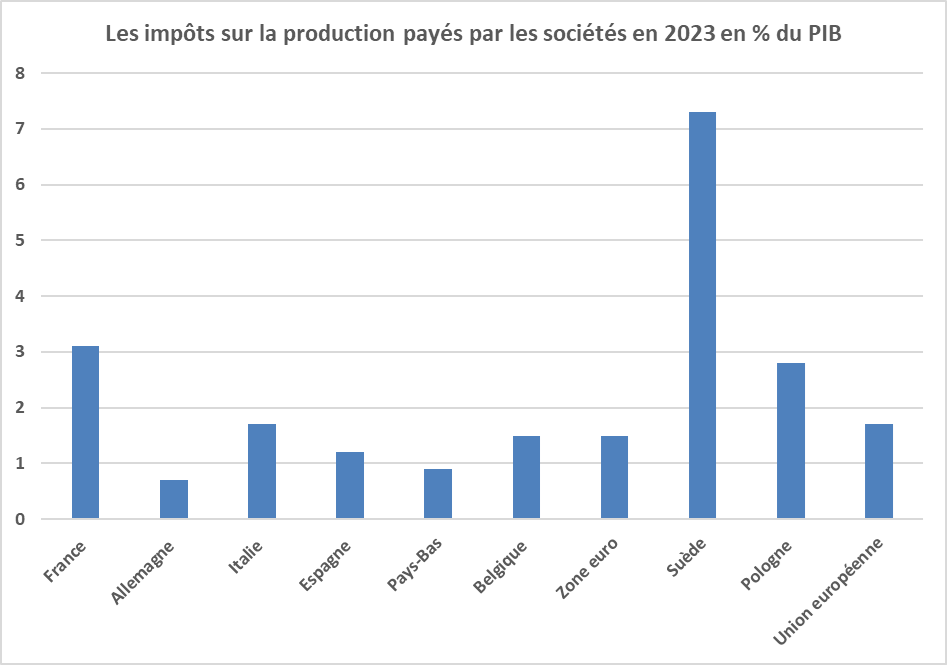

1) Le montant des impôts sur la production en 2023

Le graphique suivant présente les impôts sur la production et leur répartition en 2023 dans les pays de l’Union européenne.

Leur poids total est nettement plus élevé en France (4,5 % du PIB selon Eurostat) que dans la moyenne de la zone euro (2,2 % du PIB) ou de l’Union européenne (2,4 % du PIB) et qu’en Allemagne (0,9 % du PIB). La France se situe à la deuxième place de l’Union européenne, loin derrière la Suède (10,5 % du PIB) où ces impôts financent une grande partie de la protection sociale à la place de cotisations sociales.

Il s’agit d’ailleurs en Suède d’impôts sur la masse salariale, qui représentent 9,0 % du PIB. Ces impôts sur les salaires sont plus importants en France (1,9 % du PIB) que dans la moyenne de la zone euro (0,5 %) ou de l’Union européenne (0,7 %). Ils n’existent pas dans plusieurs pays comme l’Allemagne et l’Italie.

Les impôts fonciers sont également plus importants en France (2,1 % du PIB) que dans la moyenne de la zone euro ou de l’Union européenne (0,9 %) et que dans les autres grands pays. Ils sont particulièrement faibles en Allemagne (0,4 % du PIB). Il faut toutefois noter qu’Eurostat y inclut la CVAE parce qu’elle partage des règles communes avec la cotisation foncière des entreprises, notamment un plafond commun, et parce que ces deux impôts forment juridiquement un seul impôt, la contribution économique territoriale.

En revanche, les autres impôts sur la production sont plus faibles en France (0,5 % du PIB) que dans la moyenne de la zone euro ou de l’Union européenne (0,8 %). Ils sont particulièrement forts en Italie (1,8 % du PIB).

Source : Eurostat ; FIPECO.

Source : Eurostat ; FIPECO.

2) L’évolution des impôts payés par les sociétés de 2016 à 2023

Le graphique suivant présente l’évolution des impôts sur la production qui sont payés par les sociétés (donc hors entreprises individuelles) en pourcentage du PIB de 2016 à 2023. Il apparaît d’abord que ce ratio était très stable de 2016 à 2019.

Une légère hausse de ce ratio est observée en France en 2020, alors qu’il ne varie quasiment pas dans la moyenne de la zone euro ou de l’Union européenne et en Allemagne. En France, le produit de ces impôts a peu varié en euros alors que le PIB diminuait tandis que dans les autres pays leur produit a baissé à peu près comme le PIB en moyenne.

En 2021, le PIB est reparti à la hausse tandis que ces impôts diminuaient en euros en France et augmentaient un peu moins que le PIB en Allemagne et en moyenne dans la zone euro et dans l’Union européenne.

En 2022, les impôts sur la production payés par les sociétés ont augmenté plus que le PIB en France, en Allemagne et en moyenne dans la zone euro et l’Union européenne.

En 2023, ils ont augmenté nettement moins que le PIB en France et un peu moins en Allemagne et en moyenne dans la zone euro et l’Union européenne.

Source : Eurostat, FIPECO.

Source : Eurostat, FIPECO.

De 2016 à 2023, ces impôts ont diminué de 0,3 point de PIB en France alors qu’ils ont augmenté de 0,1 point en moyenne dans la zone euro et dans l’Union européenne et de 0,3 point en Allemagne.

En 2023, les impôts sur la production payés par les sociétés ont représenté 3,1 % du PIB en France alors que la moyenne était de 1,5 % pour la zone euro et 1,7 % pour l’Union européenne et qu’ils représentaient seulement 0,7 % du PIB en Allemagne. La France est au deuxième rang de l’Union européenne derrière la Suède.

Il est plus pertinent, mais plus difficile, de comparer le poids des impôts de production dans la valeur ajoutée des entreprises plutôt que dans le PIB. REXECODE a réalisé cette comparaison en 2023 pour les impôts sur la production payés en 2019. Il apparaît qu’ils représentaient 6,3 % de cette valeur ajoutée en France, soit beaucoup plus que dans les autres pays européens hors Suède : 0,8 % en Allemagne ; 2,9 % en Italie ;1,7 % en Espagne ; 1,6 % aux Pays-Bas. Les baisses prévues en 2023 ne ramèneraient leur poids en France qu’à 4,9 % de la valeur ajoutée des entreprises.

Source : Eurostat ; FIPECO

Source : Eurostat ; FIPECO

D) Des effets économiques négatifs mais à des degrés divers

Ces prélèvements majorent les coûts de production et les prix des entreprises et réduisent leur compétitivité, au détriment de l’emploi et du pouvoir d’achat.

Ils ont en outre pour caractéristique, souvent mise en avant, de ne pas tenir compte des résultats des entreprises et donc de renforcer les difficultés de celles qui ne dégagent pas de profits. C’est toutefois une propriété commune à tous les prélèvements sur les entreprises à l’exception de l’impôt sur les bénéfices des sociétés, qui présente d’autres inconvénients. Il constitue notamment le principal vecteur de la concurrence fiscale entre pays, que la coordination internationale freine difficilement.

Cet inconvénient des impôts sur la production est moins fort pour ce qui concerne la cotisation sur la valeur ajoutée : elle n’est certes pas assise sur le bénéfice mais la valeur ajoutée dépend de l’activité des entreprises et cet impôt n’est donc pas une charge totalement fixe.

Comme l’a rappelé une note du Conseil d’analyse économique (CAE) de juin 2019, les taxes sur le chiffre d’affaires sont particulièrement dommageables. Elles s’ajoutent en cascade à toutes les étapes des chaînes de valeur et défavorisent donc les circuits longs sans aucune raison. Elles agissent comme une combinaison de taxes sur les exportations et de subventions aux importations de biens intermédiaires, contribuant ainsi à dégrader le solde commercial.

La suppression de la contribution sociale de solidarité des sociétés, sans équivalent dans les autres pays européens, aurait donc dû être prioritaire, ce qui aurait également contribué à la simplification du système fiscal. Sa disparition avait été programmée pour 2017 dans le cadre du pacte de responsabilité et de solidarité de 2014 mais elle a finalement été maintenue au taux de 0,16 % sur le chiffre d’affaires des sociétés, après un abattement de 19 M€ qui conduit à ne la faire payer que par de grandes entreprises.

Les prélèvements sur les salaires, comme le versement mobilités, accroissent le coût du travail et incitent à une substitution de capital au travail tandis que les prélèvements sur les actifs physiques, comme l’imposition forfaitaire sur les entreprises de réseaux, accroissent le coût du capital et limitent la substitution de capital au travail. La cotisation sur la valeur ajoutée des entreprises a l’avantage de ne pas introduire trop de distorsion dans le choix des facteurs de production (son mode de calcul pénalise toutefois un peu les investissements selon le CAE). Ce n’est donc pas l’impôt sur la production le plus critiquable.

Les taxes foncières sont souvent considérées comme de bons impôts locaux par les économistes. En effet, le foncier au sens strict (hors constructions) est fixe et ces taxes réduisent les rentes foncières. Elles permettent de sensibiliser les ménages et entreprises qui les payent au coût des services publics locaux, dont elles peuvent refléter la qualité, certes pour partie et conjointement à d’autres facteurs, quand elles sont assises sur des valeurs vénales, ce qui n’est toutefois pas le cas en France (et dans d’autres pays) où les valeurs administratives retenues en sont souvent très éloignées. Elles incitent les collectivités locales à rendre les terrains constructibles, ce qui est souhaitable dans les zones tendues. Elles peuvent certes entraîner une concurrence fiscale excessive entre les collectivités et aggraver les inégalités territoriales, mais l’Etat peut en principe corriger celles-ci par des mécanismes de péréquation. Au total, le CAE a conclu que la cotisation foncière des entreprises ne semble pas causer de distorsions majeures.

[1] D’après le rapport économique, social et financier annexé au projet de loi de finances pour 2020.